Ukazovatel P/FCF

P/FCF (Price-to-Free-cash flow) je finančný ukazovateľ, ktorý porovnáva trhovú kapitalizáciu spoločnosti s jej voľným peňažným tokom alebo cenu akcie s voľným peňažným tokom pripadajúcim na jednu akciu. Tento pomer na rozdiel od ukazovateľa P/E, ktorý porovnáva cenu akcií s čistým ziskom, poskytuje investorom predstavu o tom, ako je spoločnosť ohodnotená na trhu vo vzťahu k peňažným tokom, ktoré generuje.

Voľný peňažný tok predstavuje sumu peňazí, ktorá zostáva firme po tom, čo zaplatí za všetky svoje operácie a investície do dlhodobého majetku (CAPEX – kapitálové výdavky), a je k dispozícii na splácanie dlhov, vyplácanie dividend, reinvestície do ďalšieho rastu alebo akékoľvek iné použitie, ktoré vedenie spoločnosti považuje za vhodné.

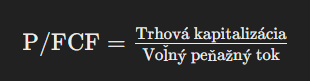

- Pomer P/FCF, kde P predstavuje trhovú kapitalizáciu spoločnosti a FCF celkový free cash flow alebo voľný hotovostný tok:

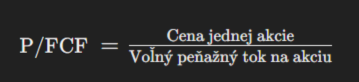

- Pomer P/FCF, kde P predstavuje cenu akcie a FCF free cash flow alebo voľný hotovostný tok na 1 akciu:

Príklad: Súčasná cena akcií Apple na burze je 176,08 USD. Prevádzkový cash flow alebo hotovostný tok predstavuje 110,54 miliardy USD. Ak od prevádzkového cash flowu odpočítame CAPEX (kapitálové výdavky) získame free cash flow (voľný hotovostný tok spoločnosti. Apple má na burze vydaných 12,812 miliardy kusov akcií a teda free cash flow na 1 akciu predstavuje 6,30 USD. Ak vydelíme cenu akcie a voľný cash flow na 1 akciu, získame pomer P/FCF (27,95).

Cena akcie Apple (P): 176,08 USD

Prevádzkový (operatívny) cash flow: 110,54 miliardy USD

CAPEX (kapitálové výdavky): 10,96 miliardy USD

Počet akcií na burze: 15,812 miliardy

Voľný cash flow (FCF): Prevádzkový cash flow – CAPEX

Voľný cash flow (FCF): 110,54 – 10,96 = 99,58 miliardy USD

Voľný cash flow na 1 akciu: 99,58 / 15,812 = 6,30

P/FCF = 176,08 / 6,30

P/FCF = 27,95

Význam pomeru P/FCF

- Hodnotenie akcií: Pomer P/FCF umožňuje investorom rýchlo posúdiť, či je akcia spoločnosti v porovnaní s jej schopnosťou generovať voľný peňažný tok podhodnotená alebo nadhodnotená. Vo všeobecnosti, nižšie hodnoty P/FCF môžu naznačovať, že spoločnosť je relatívne lacná alebo atraktívna z investičného hľadiska, zatiaľ čo vyššie hodnoty môžu signalizovať možné nadhodnotenie.

- Porovnanie spoločností: Pomer P/FCF poskytuje užitočný nástroj na porovnávanie finančnej efektívnosti a trhového hodnotenia medzi rôznymi spoločnosťami, dokonca aj naprieč odvetviami. To umožňuje investorom identifikovať spoločnosti, ktoré sú efektívnejšie v generovaní peňažných tokov vzhľadom na ich trhovú kapitalizáciu.

- Historické porovnanie: Aktuálny pomer P/E možno porovnávať s historickým vývojom tohto ukazovateľa.

- Trhové očakávania: Vysoký pomer ukazovateľa P/FCF tiež často odráža očakávania investorov o budúcom raste voľných finančných tokov spoločnosti. Ak trh očakáva, že voľný cash flow spoločnosti v budúcnosti výrazne porastie, môže byť ochotný platiť vyššiu cenu za jej akcie už teraz.

Aký vysoký by mal byť pomer P/FCF?

Ukazovateľ P/FCF spolu s ukazovateľom P/E patrí medzi základné hodnotové ukazovatele, ktorých cieľom je indikovať investorom, či sú akcie určitej spoločnosti ocenené na trhu lacno alebo draho, pričom zároveň môžu pomôcť nájsť na trhu príležitosti. Podľa teórie, ak je pomer ukazovateľa P/FCF pod číslom 10, akcie firmy sú lacné. Hodnota medzi 10 až 20 by mala byť férová a hodnoty nad 20 sa považujú za vysoké. Takáto formulácia je ale veľmi zjedodušená.

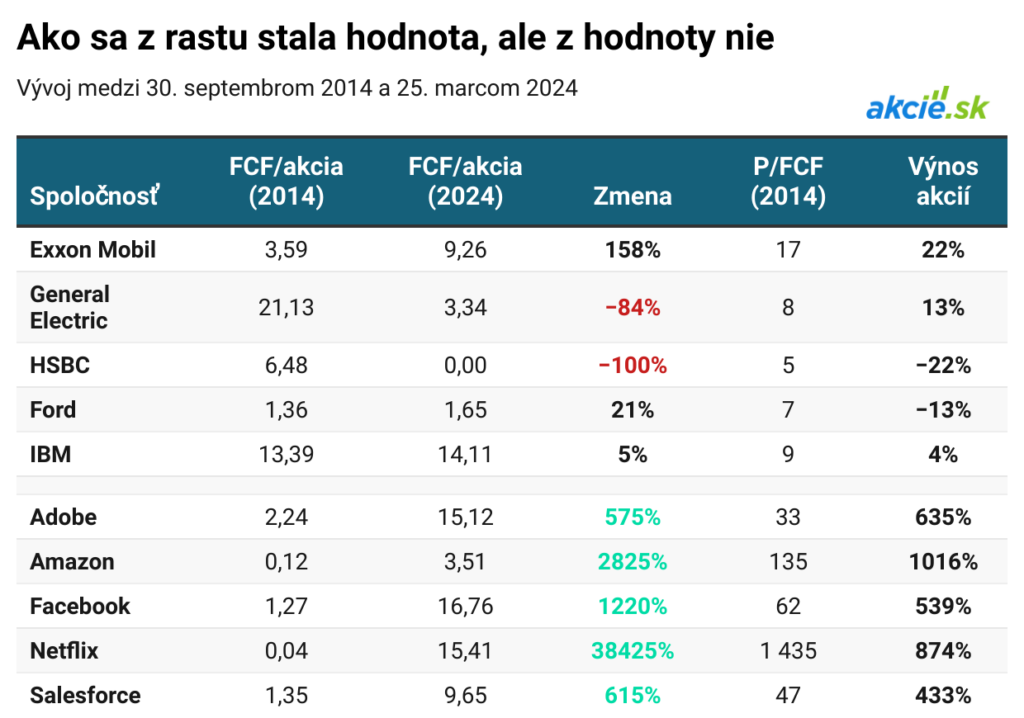

Tabuľka nižšie zobrazuje dve skupiny spoločností a vývoj ich ukazovateľov medzi rokmi 2014 a 2024. Porovnával sa vývoj cash flowu na akciu (FCF/akcia), vývoj pomeru P/FCF a výsnosnosť jednotlivých akcií za dané obdobie.

- Prvá skupina: ExxonMobil, General Electric, HSBC, Ford a IBM

- Druhá skupina: Adobe, Amazon, Facebook, Netflix a Salesforce

Výhradne podľa ukazovateľa P/FCF by sa mala zdať v roku 2014 výhodná kúpa akcií prvej skupiny, keďže pomer P/FCF v rámci skupiny pohyboval od 5 do 17. Naopak akcie druhej skupiny sa mohli zdať nezmyselne drahé, keďže pomer P/FCF bol v rozpätí od 33 do 1435. Často je prvá skupina akcií označovaná za hodnotové akcie a to z dôvodu nízkych pomerov hodnotových ukazovateľov (P/E; P/FCF; P/B a EV/EBITDA), za ktoré sa akcie daných firiem obchodujú a druhá skupina akcií za rastové akcie.

Dnes vieme zhodnotiť, že ako investícia bola lepšia v roku 2014 druhá skupina akcií, hoci sa javili drahšie. Akcie Salesforce vzrástli o 433 %, Facebooku (dnešnej Mety) o 539 %, Adobe o 635 %, Netflix o 874 % a Amazon o 1016 %. Naproti tomu akcie HSBC odpísali 22 %, Ford 13 %, IBM si pripísali 4 %, General Electric 13 % a Exxon Mobil 22 %.

Ukazovateľ P/FCF pracuje jedine s dvomi ukazovateľmi a tými sú spomínaná cena akcií a voľný hotovostný tok (voľný cash flow) na 1 akciu, pričom ignoruje všetky ostatné dôležité faktory vrátane toho najdôležitejšieho — očakávaného vývoja v budúcnosti. Akcie v rámci prvej skupiny boli ocenené trhom nižšie, pretože ich potenciálne vyhliadky neboli optimistické, čo sa potvrdilo v poklese alebo len slabom raste ich cash flowu. Na druhú stranu schopnosť generovať cash flow akcií v druhej skupine prudko rástla. Voľný cash flow na 1 akciu spoločnosti Adobe sa zvýšil o 575 %, Salesforce o 615 %, Facebook o 1220, Amazon o 2825 % a Netflix dokonca o 38 425 %.

Ukazovateľ P/FCF nestačí

Aj tento historický príklad ukazuje, že ukazovateľ P/FCF by sa mal vždy používať v kombinácii s inými finančnými ukazovateľmi a ďalšími metrikami, pretože sám o sebe nemusí poskytovať úplný obraz o finančnom zdraví alebo ocenení akcie.

Investor musí pri výbere a oceňovaní akcií brať do úvahy ďalšie dôležité faktory, ako:

- Dividendový výnos

- Očakávaný rast ziskov

- Rentabilita

- Konkurenčná výhoda

- Finančná sila a stabilita

- Schopnosti manažmentu

- Diverzifikácia príjmov

Faktorom, ktoré určuju cenu a hodnotu akcií sme sa venovali bližšie v našom samostatnom článku.

Ako pracovať s ukazovateľom P/FCF pri analýze spoločnosti

Hoci na rozhodnutie, či sa akcie určitej spoločnosti javia lacné, ukazovateľ P/FCF nestačí, bola by škoda ho ignorovať. S ukazovateľom P/FCF je dobré pracovať aj vzhľadom na to, že medzi dosiahnutym cash flowom a ziskom môžu byť rozdiely a schopnosť generovať voľné hotovostné toky je dôležitým faktorom pri analýze firmy. Rovnako tak výška ceny, ktorú investori platia za tento cash flow.

Medzi oficiálne vykázaným čistým ziskom a voľným cash flowom je niekoľko dôležitých rozdielov, pre ktoré môže byť ukazovateľ P/FCF presnejší od ukazovateľa P/E. Zatiaľ čo zisk vyjadruje účtovné hospodárenie podniku, voľný cashflow podáva obraz o tom čo sa deje s hotovosťou, pričom manažmenty vďaka jasnej viditeľnosti pohybov nemôžu tento ukazovateľ manipulovať tak, ako zisk. Do výpočtu zisku vstupujú viaceré nákladové položky, ktoré ovplyvňujú jeho výšku, a to aj napriek tomu, že v skutočnosti firma tieto prostriedky nevynaložila.

Ide o akruálny princíp účtovníctva, ktorý hovorí o tom, že príjmy a náklady spoločnosti sú zaznamenávané do obdobia, s ktorým časovo súvisia a nie podľa toho, kedy dôjde k reálným peňažným pohybom. Dobrým príkladom je kúpa auta alebo iného dlhodobého hmotného majetku, pri ktorom dôjde k jednorázovej platbe. Táto platba ovplyvní v plnej výške cash flow, pretože peniaze z firmy odišli, ale keďže životnosť tohto majetku je dlhšia ako 1 rok, výdavok bude znižovať zisk počas celej účtovnej živosnosti majetku vo forme odpisov.

Príklad: Kúpa auta za 20 000 eur. Vo výkaze cash flow bude prejavená cela suma 20 000 eur v prvom roku. Vo výkaze ziskov a strát sa bude auto odpisovať 4 roky po 5 000 eur. Výsledkom je iná hodnota zisku a cash flowu v jednotlivých rokoch.

Odpisy sú ale iba jednou časťou, ktorá vyvoláva nesúlad medzi ziskom a cash flowom. Ďalším častým zdrojom nerovnosti sú akciové kompenzácie pre zamestnancov, nerealizovaný zisk zo zhodnotenia investícií, obchodných podielov, rôzne formy rezerv alebo zmeny v pracovnom kapitále.

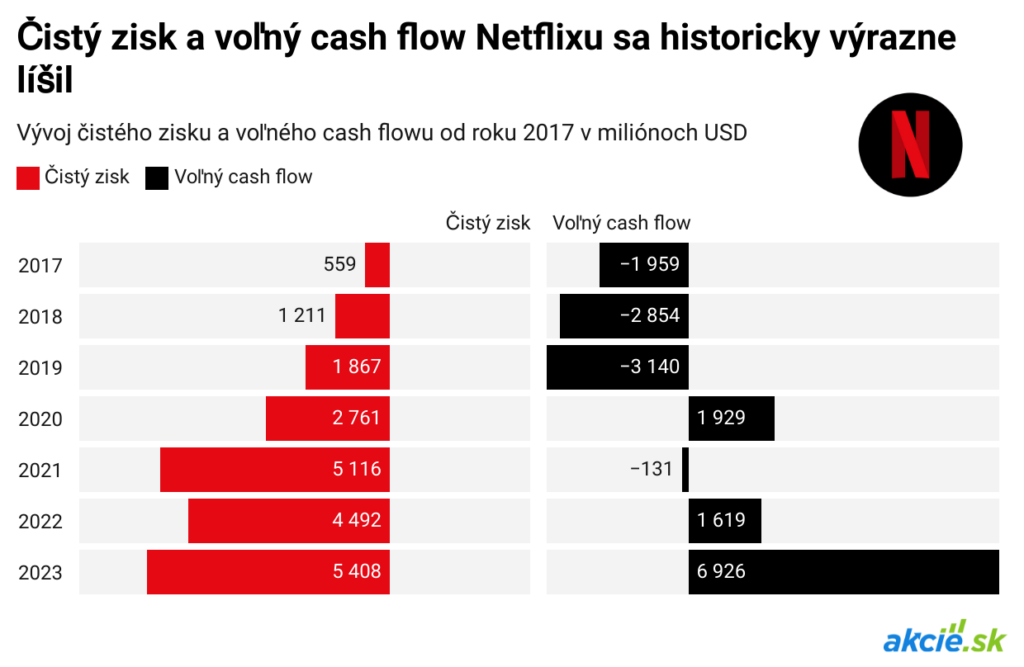

Dobrým príkladom poukazujúcim na dlhodobý nesúlad medzi oficiálnym ziskom a voľným cash flowom je vývoj týchto ukazovateľov v spoločnosti Netflix. Na základe týchto hodnôt sa od seba značne líšili aj ukazovatele P/E a P/FCF. Na základe pomeru P/E sa mohli zdať byť akcie Netflixu vzhľadom na vysoké zisky lacné, ale z dôvodu nízkych až negatívnych hotovostných tokov sa mohli javiť akcie podniku podľa pomeru P/FCF draho.

Rovnako ako zisk aj cash flow dokáže niekedy skresľovať výsledky. Príkladom sú napríklad spomínané akciové kompenzácie zamestnancom. Mnohé technologické startupy a menšie spoločnosti nemajú toľko finančných prostriedkov, aby si dokázali zaplatiť tých najlepšiu pracovnú silu a tak sa snažia ich motivovať čiastočným vyplácaním zamestnaneckých akcií. Keďže zamestnanec dostane časť mzdy v akciách, peniaze skutočne z firmy neodídu a tak cash flow nie je ovplyvnený. Z hľadiska nákladov ale ide o relevantný náklad spoločnosti a tak akciové kompenzácie znižujú jej zisk.

Výsledkom v praxi je, že mnoho menších technologických firiem generuje pozitívne hotovostné toky, ale naďalej sa nachádzajú v hlbokej účtovnej strate. Za negatívum možno považovať aj to, že ukazovateľ P/FCF rovnako ako P/E nekalkuluje s dlhom a hotovosťou ako niektoré iné ukazovatele založené na ukazovateli Enterprise Value (EV).

Ako si vybrať akcie, do ktorých investovať?

Tomu, ako si vybrať akcie, do ktorých investovať, ako zohľadňovať pri výbere akcií jednotlivé faktory sme sa venovali v našom samostatnom článku.

Pozri tiež zo sekcie návody a tipy:

- Investovanie v roku 2024: aké sú možnosti investovania? Do čoho investovať?

- Investovanie do akcií v roku 2024: Oplatí sa investovať do akcií?

- Prečo investovať? 3 hlavné dôvody, ktoré ukazujú dôležitosť investovania

- Cez koho investovať? Porovnanie brokerov 2024

- Ako kúpiť akcie v roku 2024: kompletný návod

- Ako si vybrať akcie, do ktorých investovať?

- Daň z akcií, ETF a cenných papierov – kedy musím zdaniť príjmy z investovania v roku 2024?

- Čo sú ETF fondy? Kompletný sprievodca investovania do ETF

- Čo je to ESG investovanie a oplatí sa ním riadiť?

- Najznámejšie akciové indexy a najlepšie ETF, ktoré ich kopírujú

- Čo sú blue chip akcie a oplatí sa do nich investovať?

- Investovanie do REIT: čo sú REIT akcie + 30 zoznam realitných akcií

- Čo znamená pojem dividendový kráľ + aktuálny zoznam 39 amerických akcií (2023)

- Úrokové sadzby a investovanie: vplyv sadzieb na akcie, dlhopisy či komodity

- Kto je dividendový aristokrat + zoznam 20 európskych aristokratov (2024)

- Investičné weby, ktoré by mal poznať každý investor

- Najlepší investori všetkých čias

- Investori, ktorých kroky sa oplatí sledovať + ako ich sledovať

- Pravidlo 72 a jeho využitie nielen v investovaní

- Investovanie do rozvojových trhov – áno alebo nie?

- Ako ohrozujú akciové kompenzácie tvoje investície?

- Vstup na burzu cez SPAC. Čo je to a aké prináša výhody?

- Ziskové marže: hrubá, operatívna, čistá, aký je medzi nimi rozdiel?

- Ukazovateľ EV/EBITDA a jeho využitie pri analýze akcií

- Ukazovateľ P/FCF a jeho využitie v investovaní

- Ukazovateľ P/E a jeho využitie v investovaní

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové