Inflácia – ak nezhodnocuješ úspory, chudobnieš

Rast cien znižuje kúpyschopnosť našich úspor. Inými slovami povedané, za ušetrené peniaze si dokážete kúpiť o nejaký čas neskôr (napr. mesiac alebo polrok) menej ako predtým. To je najmä dnes asi všetkým jasné, pretože inflácia sa vymkla spod kontroly a dosahuje až dvojciferné hodnoty. Bolo by ale chybou myslieť si, že inflácia má dopady na naše peňaženky iba pri takýchto vysokých hodnotách, alebo že nastala až teraz. prečo investovať

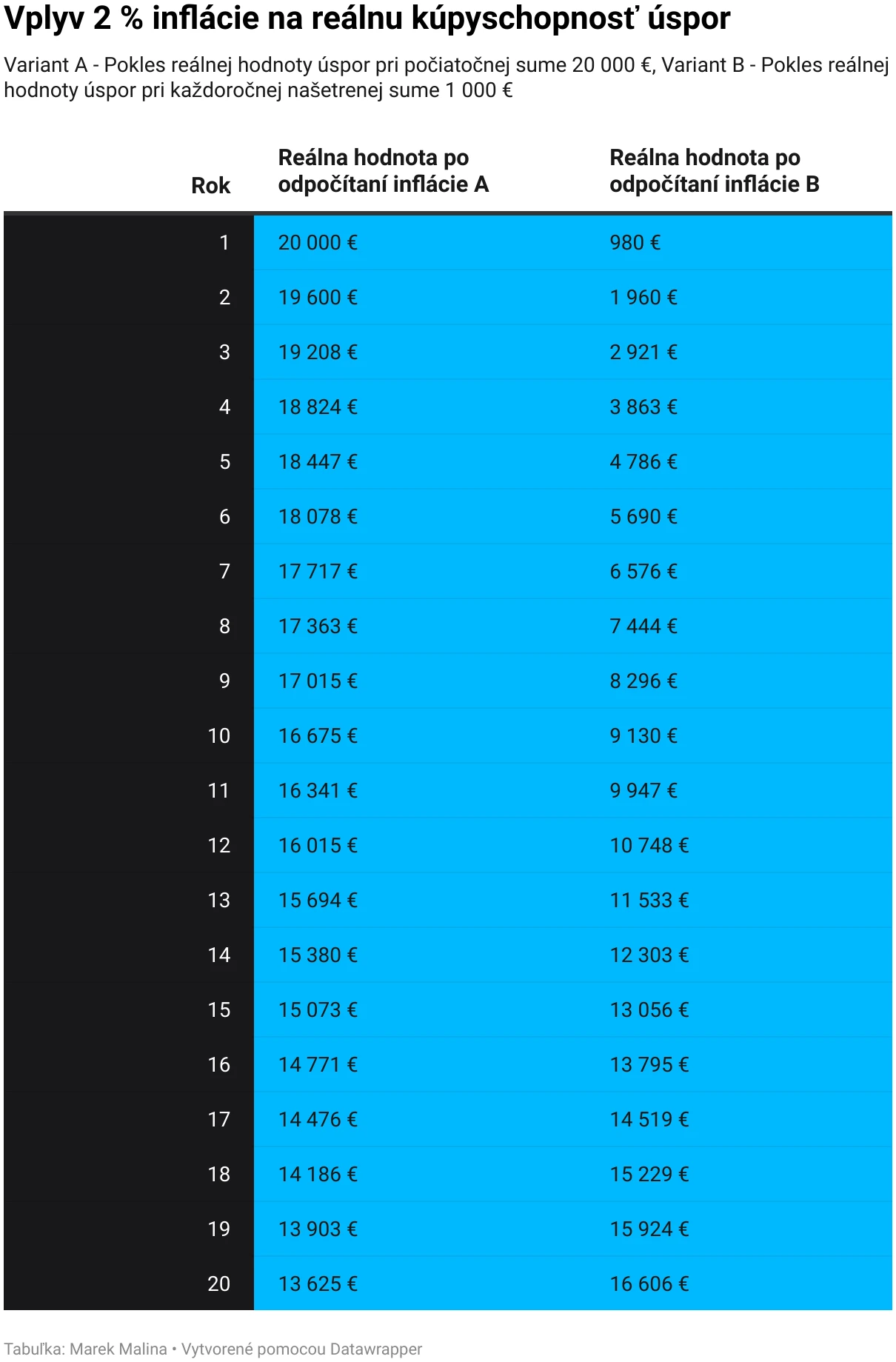

Inflácia tu je s nami v podsatete celý čas a pokiaľ je pod kontrolou, tak je to dokonca želaný jav, pretože ekonomike pomáha. Preto sa snažia centrálne banky udržať infláciu na svojej cieľovej úrovni 2 %. To je prijateľná úroveň, ktorú si v priebehu niekoľkých mesiacov či dokonca rokov, ani nemusíte všimnúť. V dlhodobom horizonte má však aj táto miera inflácie na vaše úspory značne negatívny dopad, čo dokonale ilustruje príklad nižšie.

Tabuľka zobrazuje o koľko človek príde v prípade medziročného rastu cien o 2 %. Vo variante A človek už má našetrených 20 000 eur. Ak ich nikdy neivenstuje a nezhodnocuje, ich reálna hodnota (na základe kúpyschopnosti) o 20 rokov postupne klesne až na 13 625 eur. To predstavuje pokles o 32 %, čiže takmer tretinu. Variant B ráta s tým, že človek nemá žiadne počiatočné úspory, ale šetrí 1 000 eur ročne. V taktomto prípade nasporí za 20 rokov až 20 000 eur, avšak ich reálna hodnota sa kvôli inflácií zníži na 16 606 eur, resp. o 17 %. Inflácia tak je hlavný dôvod, prečo investovať.

Finančné trhy sú v krátkodobom horizonte volatilné, v dlhodobom rastú

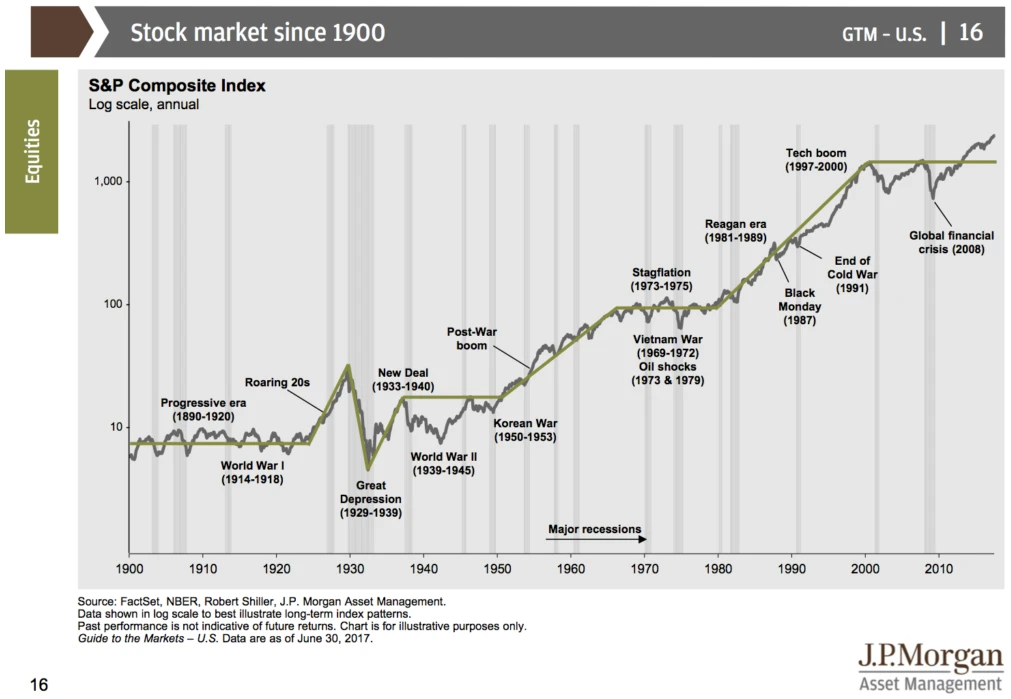

Ďalším hlavným dôvodom prečo investovať, by mal byť aj fakt, že finančné trhy v dlhodobom horizonte rastú. Akciové trhy majú zhruba 150 ročnú históriu a za tú dobu si prešli viacerými nástrahami – obe svetové vojny, veľká depresia v rokoch 1929 až 1939, éra stagflácie v 70. rokoch, prasknutie dotcom bubliny v rokoch 1999 a 2000 či finančná kríza v 2008. Napriek tomu sa trh vždy spamätal a pokračoval v raste. prečo investovať

Chce to čas – ten hrá s investorom

Ako vidno z obrázku vyššie, práve čas je pri investovaní najdôležitejší faktor. Čím dlhšie investujete, tým lepšie. Aby sme vás ale v tom ešte utvrdili pomôžeme si ďalším grafom. Ten ukazuje pravdepodobnosť, že vaša investícia do akciového indexu S&P 500 v rôznych časových horizontoch bude zisková. Pri 1 mesiaci je to iba necelých 63 %, avšak už pri 5 rokoch je to až 89 %. Pri 20 rokoch je to na základe historických dát už je to už 100 %.

To neznie tak zle a skutočne ani nie je. Akciový index S&P 500, ktorý je zložený z 500 najväčších amerických spoločností, má priemerný historický výkon viac ako 7 % ročne. To je ďaleko viac ako termínované vklady v bankách (zvyčajne 0,5 – 2 %), zlato, ale aj iné investičné aktíva. Za posledných 30 rokov dosahuje ročne index až takmer 10 % výkon.

Bonus: finančné trhy sú dole

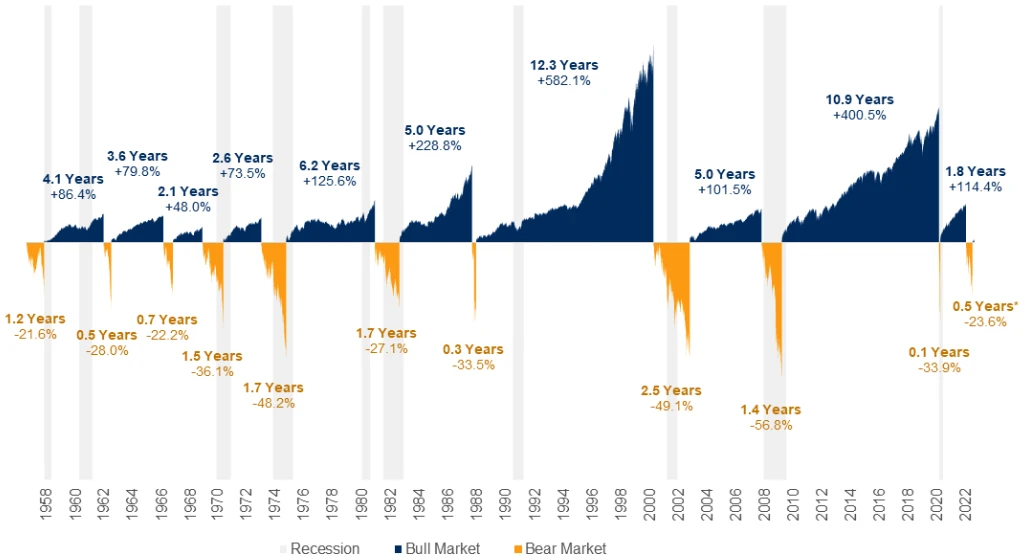

Vo všeobecnosti platí, že na začatie investovania nie je nikdy zlý čas, ani neskoro. Na základe minulých rokov ale možno povedať, že dnes je dobrá doba na investovanie (opäť to platí z dlhodobého hľadiska), pretože trhy sa nachádzajú v tzv. medveďom trhu. To znamená, že finančné trhy klesajú a to v dôsledku inflácie, rastu úrokových sadzieb a spomaľovania ekonomiky. Firmám sa tak menej darí, klesajú im zisky alebo rastú pomalšie, a v konečnom dôsledku tak klesajú aj ceny ich akcií.

Vďaka tomu môžu dnes investori nakupovať akcie výrazne lacnejšie ako povedzme pred rokom alebo dvomi. Keď sa trhy spamätajú, práve tí, ktorí investovali v prepadoch, zaznamenajú najvyššie výnosy. Opäť sa môžeme oprieť o dáta. Medvedí trh, ktorý je charakterizovaný prudkým poklesom, trvá obvykle len krátko (len raz presiahol 2 roky a to počas finančnej krízy v roku 2008). Naproti tomu býči trh trvá vždy dlhšie. Je teda len otázka času, kedy sa situácia obráti k lepšiemu. Zároveň je dobré si pozrieť o koľko vždy trhy vzrástli po predchádzajúcom poklese. Sú to desiatky až stovky percent. Preto treba vnímať poklesy na finančných trhoch ako príležitosť.

Nechceme maľovať čerta na stenu, ale za ďalší dôvod, prečo investovať, môžeme označiť aj neistotu ohľadom starobného dôchodku. Keďže naše obyvateľstvo starne, štáty budú mať iba 2 možnosti – znižovať dôchodky alebo zvyšovať dôchodkový vek. Preto je rozhodne múdre začať investovať s cieľom zabezpečiť si financie na dôchodok. Dobrou motiváciou pre investovanie môže byť aj snaha zabezpečiť svoje deti.

Tento článok má za cieľ ukázať bežným ľudom prečo investovať. Odporúčame však prečítať si ďalšie články zo sekcie návody a tipy alebo si pozrieť témy nižšie. Pre začiatok je vhodné prečítať si najmä témy investovanie v roku 2023 – do čoho možno investovať a cez koho investovať, prípadne čo sú ETF fondy. Ak sa chce niekto vybrať cestou investovania do samotných akcií, tak odporúčame prečítať si investovanie do akcií v roku 2023. prečo investovať

Pozri tiež zo sekcie návody a tipy:

- Investovanie v roku 2024: aké sú možnosti investovania? Do čoho investovať?

- Investovanie do akcií v roku 2024: Oplatí sa investovať do akcií?

- Prečo investovať? 3 hlavné dôvody, ktoré ukazujú dôležitosť investovania

- Cez koho investovať? Porovnanie brokerov 2024

- Ako kúpiť akcie v roku 2024: kompletný návod

- Ako si vybrať akcie, do ktorých investovať?

- Daň z akcií, ETF a cenných papierov – kedy musím zdaniť príjmy z investovania v roku 2024?

- Čo sú ETF fondy? Kompletný sprievodca investovania do ETF

- Čo je to ESG investovanie a oplatí sa ním riadiť?

- Najznámejšie akciové indexy a najlepšie ETF, ktoré ich kopírujú

- Čo sú blue chip akcie a oplatí sa do nich investovať?

- Investovanie do REIT: čo sú REIT akcie + 30 zoznam realitných akcií

- Čo znamená pojem dividendový kráľ + aktuálny zoznam 39 amerických akcií (2023)

- Úrokové sadzby a investovanie: vplyv sadzieb na akcie, dlhopisy či komodity

- Kto je dividendový aristokrat + zoznam 20 európskych aristokratov (2024)

- Investičné weby, ktoré by mal poznať každý investor

- Najlepší investori všetkých čias

- Investori, ktorých kroky sa oplatí sledovať + ako ich sledovať

- Pravidlo 72 a jeho využitie nielen v investovaní

- Investovanie do rozvojových trhov – áno alebo nie?

- Ako ohrozujú akciové kompenzácie tvoje investície?

- Vstup na burzu cez SPAC. Čo je to a aké prináša výhody?

- Ziskové marže: hrubá, operatívna, čistá, aký je medzi nimi rozdiel?

- Ukazovateľ EV/EBITDA a jeho využitie pri analýze akcií

- Ukazovateľ P/FCF a jeho využitie v investovaní

- Ukazovateľ P/E a jeho využitie v investovaní

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové