Prečo investovať

V predchádzajúcom článku sme sa pozreli na hlavné dôvody, prečo je potrebné investovať. Inflácia požiera úspory, finančné trhy dlohodobo napriek výkyvom rastú, čas hrá s investormi, neisté starobné dôchodky. To sú len niektoré z hlavných dôvodov, prečo je potrebné sa reálne zamýšľať nad pravidelným investovaním. Ak sa už človek rozhodne, že chce investovať, musí si ešte uvedomiť aké možnosti investovania má a do čoho chce investovať.

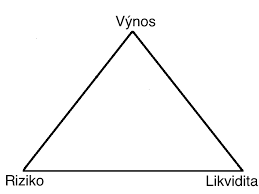

Investovanie a investičný trojuholník ako pomôcka

Investičný trojuholník je starý uzitočný koncept, ktorý pomáha vyjadriť vzťah medzi 3 hlavnými faktormi, ktoré sú navzájom prepojené, ktoré ovplyvňujú každú investíciu. Tými faktormi sú:

- Výnosy

- Riziko

- Likvidita (speňažiteľnosť aktíva)

Každý investor by chcel investovať do takého aktíva, ktoré by mu prinieslo vysoký zisk, nízke riziko a navyše vysokú likviditu (speňažiteľnosť). Žiaľ také neexistuje. Medzi výnosom a rizikom existuje priamo úmerný vzťah, čiže ak chce investor získať vysoký výnos, musí aj podstúpiť vysoké riziko. Naopak pri nízkej miere rizika, investor môže očakávať iba nízky výnos.

Medzi likviditou a výnosom existuje nepriamo úmerný vzťah, pričom najlepšie túto spojitosť vystihuje termínovaný vklad v banke. Čím dlhšie trvanie má termínovaný vklad, tým je nižšia likvidita (keďže sa zdávate možnosti speňažiť svoj vklad na určitú dobu) a za to banka poskytuje vyšší výnos. Pri kratšom termínovanom vklade by bol výnos nižší (vyššia likvidita – nižší výnos). Medzi rizikom a likviditou existuje nepriamo úmerný vzťah. Vo všeobecnosti sa považuje za najbezpečnejšiu a najlikvidnejšiu formu finančného kapitálu hotovosť, čo je logické.

Aké sú možnosti investovania? Do čoho investovať?

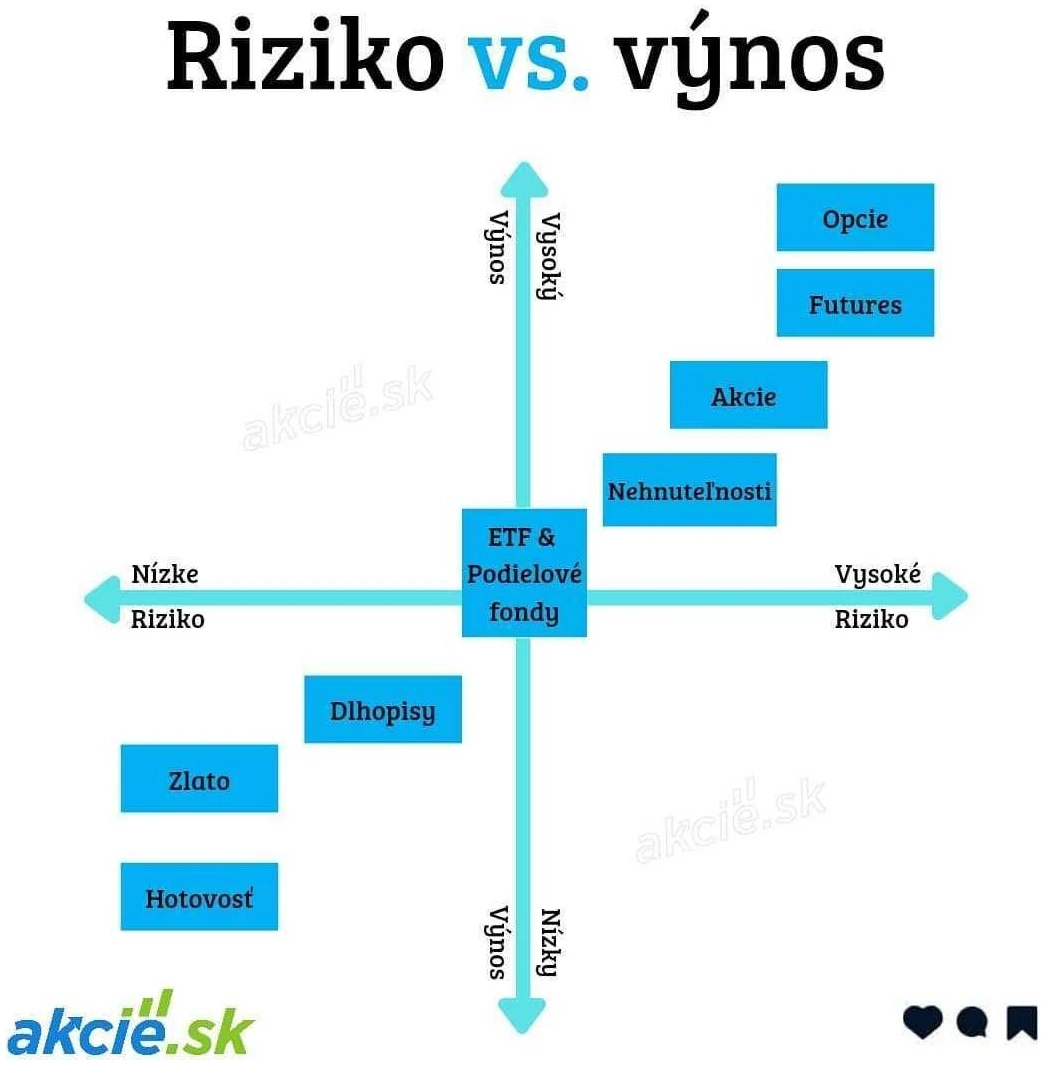

Investičný trojuholník by vám mal pomôcť určiť si, ako ste na tom Vy. Ak nemáte radi riziko a nie ste ochotní tolerovať aj výraznejšie straty počas nejakej doby investície, rozhodne pre vás nie je vhodné investovanie do akcií. Hoci sú akciové trhy dlhodobo najvýnosnejšie, sú aj volatilné. Naopak, ak vám nevadí riziko a výkyvy na trhu, a máte dlhodobý investičný horizont práve akciové trhy môžu byť ideálnou voľbou, pretože ich historický výkon dosahuje až 8 %.

Pre ľudí averzných k riziku môže byť skôr vhodnejšia forma investície tzv. „bezpečný prístav“ – zlato. To má veľmi nízke riziko. Výnos síce nedosahuje výkonnosť akciových trhov, ale dokáže investorom nielen pokryť infláciu (v bežných časoch, keď zdražovanie dosahuje 2 % ročne), ale aj priniesť zisk.

Dlhopisy sú o niečo riskantnejšie investičné aktíva v porovnaní so zlatom, ale vedia priniesť aj vyšší výnos. Nehnuteľnosti sú vo všeobecnosti vnímané ako bezpečná a výnosná investícia, avšak na ich kúpu je potrebný vysoký kapitál. Futures a opcie sú finančné deriváty (patria sem i komodity), ktoré možno nie úplne vnímať ako investície, ale skôr ako obchodovanie. Ich riziko je veľmi vysoké, ale potenciálne aj zisk. Obchodovanie s nimi by sa malo prenechať výhradne profesionálom.

ETF fondy sú na burze obchodované fondy a slúžia ako alternatíva voči podielovým fondom, pretože sú lacnejšie. Práve ETF, ktoré kopírujú celé trhy, sú pre bežných ľudí vyváženou formou investovania z hľadiska rizika a výnosu. Je to kvôli tomu, že sú lacné a prinášajú investorom potrebnú diverzifikáciu.

Akcie

Akcie sú cenné papiere, ktoré oprávňujú ich majiteľa podieľať sa na zisku, riadení a likvidačnom zostatku spoločnosti. V praxi to znamená, že investor, ktorý kúpi akcie nejakej firmy (napr. Apple), stáva sa jedným z jej majiteľov a má teda právo i na časť vypláceného zisku. Ten sa nazýva dividenda. Investor môže na akciách zarobiť alebo prerobiť aj vďaka pohybu ceny akcií na burze. Viac o investovaní do akcií nájdete v našom článku TU.

Podielové fondy a ETF fondy

ETF fondy a podielové fondy majú spoločné črty a výhody v tom, že umožňujú bežným ľuďom diverzifikovať svoje investíciu prostredníctvom jedného cenného papiera. V ostatných veciach sa ale líšia.

Podielové fondy sú aktívne spravované fondy, čo znamená, že ich spravuje portfólio manažér. Ten sa snaží výberom určitých akcií prekonať výkonnosť akciových indexov, ktoré reprezentujú celý akciový trh, to sa však väčšine nedarí.

ETF fondy (“Exchange traded funds”) sú na burze obchodované fondy, ktoré sa obchodujú podobne ako akcie jednotlivých spoločností. Na rozdiel od podielových fondov reprezentujú pasívne investovanie, pretože ich nespravuje žiaden manažér. ETF sa snažia iba kopírovať akciové indexy (zamerané na celé trhy, sektory alebo určité stratégie) a preto sú v porovnaní s podielovými fondami lacnejšie (majú nižšie poplatky).

Cez ETF sa dajú nakupovať aj iné aktíva ako akcie, ale aj dlhopisy alebo komodity.

Dlhopisy

Ďalšou formou investovania do firiem je nákup dlhopisov. Zatiaľ čo pri akciách investor získava vlastnícky podiel v spoločnosti, v prípade nákupu dlhoposu jej svoj investovaný kapitál iba požičiava. Ide teda o formu pôžičky, za ktorú jej podnik sľubuje vopred stanovený kupónový výnos. Ten sa pohybuje v závislosti od rizika danej firmy (je malá šanca, že by Apple nesplatil svoje dlhopisy a preto je ich výnos nižší ako v prípade startupu, ktorý nemá stabilné miesto na trhu).

V rámci dlhopisov (obligácií) možno kupovať aj dlh jednotlivých štátov. Tie majú vo väčšine prípadov nižší výnos, lebo bývajú bezpešnejšie ako firemné dlhopisy. Aktuálne majú napr. 10-ročné americké dlhopisy výnos 3,38 %.

Komodity

Komoditou je zvyčajne prírodný zdroj, ktorý môže byť ďalej spracovaný a predaný. Medzi komodity sa radia rôzne poľnohospodárske suroviny, kovy, energetické zdroje či horniny, pričom tými najznámejšími a najobchodovanejšími sú zlato a ropa. Investovať do komodít možno prostredníctvom futures kontraktov či CFD.

Komoditný trh je vo svojej podstate jedinečný a investori, ktorí na ňom pôsobia sú skôr obchodníci, ktorí očakávajú nejaké udalosti a na základe toho investujú s cieľom participovať na raste alebo poklese komodity. Príkladom môže byť nástup elektromobility, ktorá vyšvihla ceny lítia. Vojna na Ukrajine zvýšila ceny ropy a zemného plynu, a v časoch neistoty zas sa zvykne nakupovať zlato. Komoditní investori sa tak snažia odhadovať čo sa na trhu stane. Ak je ich odhad správny, vedia byť veľmi ziskový, platí to však aj opačne. Vo všeobecnosti je komoditný trh považovaný za veľmi riskantný.

Nehnuteľnosti

Jednoznačne najobľúbenejšia forma investície Slovákov a podľa mnohých jediná cesta k bohatstvu. Nehnuteľnosti skutočne prinášajú svojim majiteľom vysoký výnos a zároveň pomerne nízke riziko. Nevýhodou nehnuteľností je ich dostupnosť, keďže na získanie vlastného bytu či pozemku potrebujete desiatky až stovky tisíc eur, kdežto na nákup iných aktív stačia desiatky eur.

Kryptomeny

Medzi možnosti investovania sa dajú zaradiť aj kryptomeny, ktoré si získali v posledných rokoch veľkú popularitu. Bitcoin pozná v podstate každý, ale čo sú to kryptomeny? Kryptomeny predstavujú prostriedok výmeny, ktorý je digitálny, šifrovaný a decentralizovaný. Na rozdiel od klasických mien neexistuje žiadny ústredný orgán, ktorý by spravoval a udržiaval ich hodnotu.

Kryptomeny ešte nemožno považovať za plne etabolované investičné aktívum. Mnohí kritici ich odmietajú s tým, že nič nevytvárajú a neprinášajú hodnotu, na rozdiel od iných aktív. Akcie a dlhopisy dodávajú firmám kapitál, komodity sa využívajú v priemysle a nehnuteľnosti sa využívajú na bývanie. Kryptomeny nevytvárajú ďalšie bohatstvo. Zastáncovia kryptomien ale vyzdvihujú ich decentralizovanosť s tým, že môžu slúžiť ako bezpečný prostriedok výmeny, ktorý sa nebude znehodnocovať, čím ho niektorí začali označovať aj za „virtuálne zlato“. Kto bude mať pravdu uvidíme, v každom prípade ide o veľmi riskantné aktívum.

Podľa čoho sa rozhodnúť?

Na koniec ostáva už iba zodpovedať podľa čoho sa rozhodnúť kam investovať. Každý človek má iný vzťah k riziku, požaduje od svojej investície iný výnos a v neposlednom rade má aj inú finančnú situáciu. Pred začatím investovania je tak potrebné si zvážiť svoju finančnú situáciu, a to ako sa zachováte v prípade, že prídu straty. Každý by mal investovať jedine voľné financie, ktoré vie, že nebude potrebovať najbližšiu dobu. Veríme, že najlepšou voľbou pre bežných ľudí je investovanie do ETF fondov, pričom čím je človek mladší, tým agresívnejšie fondy si môže zvoliť. Pre tých čo si chcú budovať svoje vlastné portfólio odporúčame akcie ako najlepšiu možnosť.

Cez koho investovať?

Ak ste sa rozhodli, že investovať chcete a máte už aj predstavu do čoho investovať, logicky prichádza na rad otázka, cez koho investovať. V našom článku sme za Vás spravili aktuálne porovnanie brokerov, kde sme sa pozreli na ich poplatky a na to, ktorý broker je vhodný podľa investovania do jednotlivých aktív.

Pozri tiež zo sekcie návody a tipy:

- Investovanie v roku 2024: aké sú možnosti investovania? Do čoho investovať?

- Investovanie do akcií v roku 2024: Oplatí sa investovať do akcií?

- Prečo investovať? 3 hlavné dôvody, ktoré ukazujú dôležitosť investovania

- Cez koho investovať? Porovnanie brokerov 2024

- Ako kúpiť akcie v roku 2024: kompletný návod

- Ako si vybrať akcie, do ktorých investovať?

- Daň z akcií, ETF a cenných papierov – kedy musím zdaniť príjmy z investovania v roku 2024?

- Čo sú ETF fondy? Kompletný sprievodca investovania do ETF

- Čo je to ESG investovanie a oplatí sa ním riadiť?

- Najznámejšie akciové indexy a najlepšie ETF, ktoré ich kopírujú

- Čo sú blue chip akcie a oplatí sa do nich investovať?

- Investovanie do REIT: čo sú REIT akcie + 30 zoznam realitných akcií

- Čo znamená pojem dividendový kráľ + aktuálny zoznam 39 amerických akcií (2023)

- Úrokové sadzby a investovanie: vplyv sadzieb na akcie, dlhopisy či komodity

- Kto je dividendový aristokrat + zoznam 20 európskych aristokratov (2024)

- Investičné weby, ktoré by mal poznať každý investor

- Najlepší investori všetkých čias

- Investori, ktorých kroky sa oplatí sledovať + ako ich sledovať

- Pravidlo 72 a jeho využitie nielen v investovaní

- Investovanie do rozvojových trhov – áno alebo nie?

- Ako ohrozujú akciové kompenzácie tvoje investície?

- Vstup na burzu cez SPAC. Čo je to a aké prináša výhody?

- Ziskové marže: hrubá, operatívna, čistá, aký je medzi nimi rozdiel?

- Ukazovateľ EV/EBITDA a jeho využitie pri analýze akcií

- Ukazovateľ P/FCF a jeho využitie v investovaní

- Ukazovateľ P/E a jeho využitie v investovaní

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové