Ukazovateľ P/E

Ukazovateľ P/E, alebo pomer ceny a zisku na akciu (Price-to-Earnings Ratio), je jeden z najčastejšie používaných ukazovateľov na hodnotenie akcií na burze. Tento pomer poskytuje predstavu o tom, ako je akcia hodnotená na trhu v porovnaní s jej ziskom na akciu (EPS – Earnings Per Share). Jednoducho povedané, ukazovateľ P/E ukazuje, koľkokrát zisk na akciu je zahrnutý v súčasnej trhovej cene akcie.

- Cena akcie je aktuálna trhová cena jednej akcie spoločnosti.

- Zisk na akciu (EPS) je čistý zisk spoločnosti delený počtom vydaných akcií. EPS predstavuje zisk firmy pripadajúci na jednu akciu.

Príklad: Súčasná cena akcií Apple na burze je 176,08 USD. Čistý zisk spoločnosti predstavuje 96,995 miliardy USD, pričom firma má na akciovom trhu vydaných 12,812 miliardy kusov akcií. Potom zisk na 1 akciu (EPS) predstavuje 6,13 USD. Pomer ceny akcie Apple a zisku na 1 akciu (P/E) je 28,7.

Cena akcie Apple (P): 176,08 USD

Čistý zisk: 96,995 miliardy USD

Počet akcií na burze: 15,812 miliardy

Zisk na akciu (EPS): 96,995 / 15,812 = 6,13

P/E = 176,08 / 6,13

P/E = 28,7

Význam pomeru P/E

- Hodnotenie akcií: Ukazovateľ P/E pomáha investorom posúdiť, či sú akcie spoločnosti nadhodnotené, podhodnotené alebo správne ocenené v porovnaní s jej ziskom. Vysoký pomer P/E môže naznačovať, že akcie sú relatívne nadhodnotené (drahé) vzhľadom na ich zisky, zatiaľ čo nízky pomer P/E môže naznačovať, že akcie sú podhodnotené (lacné).

- Porovnanie spoločností: Pomer P/E umožňuje investorom porovnávať hodnotenie akcií medzi rôznymi spoločnosťami, aj keď sú z rôznych odvetví, pokiaľ sa zohľadňujú špecifiká týchto odvetví a celkové trhové podmienky.

- Historické porovnanie: Aktuálny pomer P/E možno porovnávať s historickým vývojom tohto ukazovateľa.

- Trhové očakávania: Vysoký pomer P/E tiež často odráža očakávania investorov o budúcom raste ziskov spoločnosti. Ak trh očakáva, že zisky spoločnosti v budúcnosti výrazne porastú, môže byť ochotný platiť vyššiu cenu za jej akcie už teraz.

Aký vysoký by mal byť pomer P/E?

Dlho bol práve pomer P/E považovaný za základ oceňovania akcií a určovania toho, či sú akcie určitej firmy podhodnotené alebo nadhodnotené. Teória hovorila, že ak je pomer ukazovateľa P/E pod číslom 10, akcie firmy sú lacné. Hodnota medzi 10 až 20 mala byť férová a hodnoty nad 20 sa považovali za drahé. Také jednoduché to ale nie je.

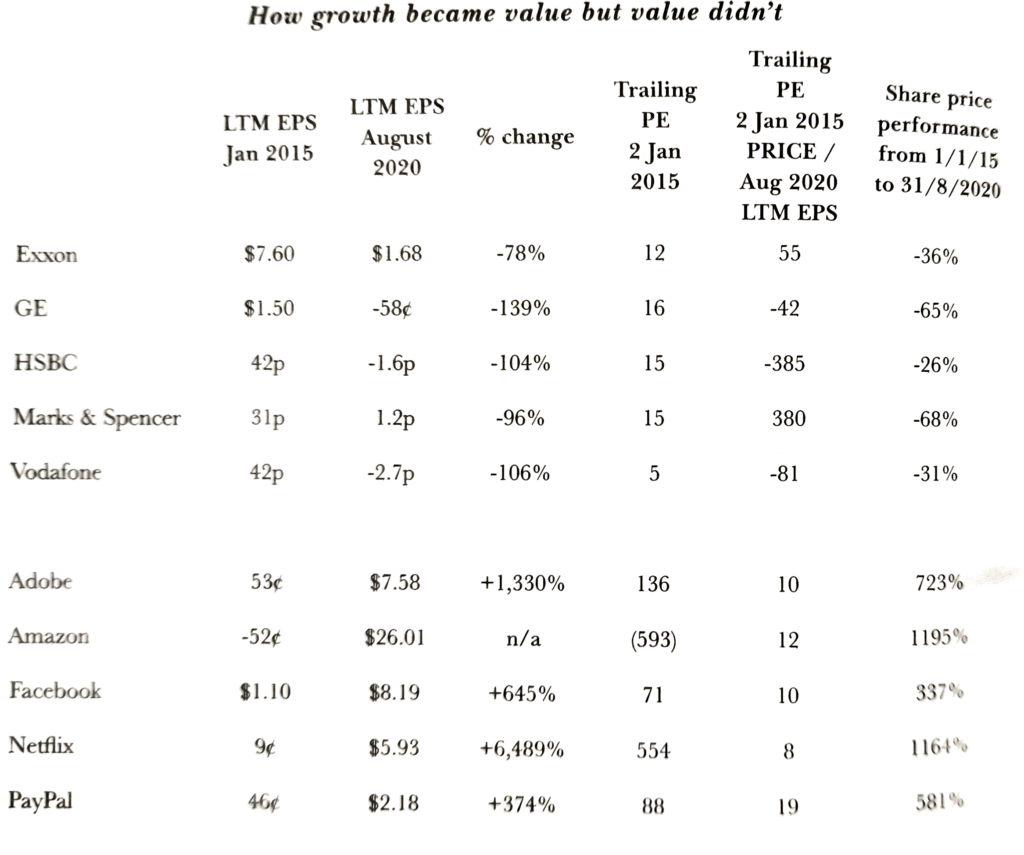

Tabuľka nižšie zobrazuje dve skupiny spoločností a vývoj ich ukazovateľov medzi rokmi 2015 a 2020. Porovnával sa vývoj zisku na akciu (EPS), vývoj pomeru P/E a zmena ceny akcií.

- Prvá skupina: ExxonMobil, General Electric, HSBC, Mark & Spencer a Vodafone

- Druhá skupina: Adobe, Amazon, Facebook, Netflix a PayPal

Výhradne podľa ukazovateľa P/E by sa mala zdať v roku 2015 výhodná kúpa akcií prvej skupiny, keďže pomer P/E sa v rámci skupiny pohyboval od 5 do 16. Naopak akcie druhej skupiny sa mohli zdať nezmyselne drahé, keďže pomer P/E bol v rozpätí od 71 do 554 a v prípade Amazonu bolo hodnota ukazovateľa dokonca negatívna, keďže vykázal stratu.

V roku 2020 ale bolo všetko opačne. V priebehu 5 rokov v rámci prvej skupiny akcie HSBC odpísali 26 %, Vodafone 31 %, ExxonMobil za 36 %, General Electric 65 % a Marks & Spencer 68 %. Naproti tomu akcie firiem Facebook stúpli o 337 %, PayPal o 581 %, Adobe o 723 %, Netflix o 1164 % a Amazon o 1195 %.

Ako je to možné? Ukazovateľ P/E pracuje výhradne s dvomi ukazovateľmi a tými sú spomínaná cena akcií a zisk na 1 akciu, pričom ignoruje všetky ostatné dôležité faktory vrátane toho najdôležitejšieho — očakávaného vývoja v budúcnosti. Akcie v rámci prvej skupiny boli ocenené trhom nižšie, pretože ich potenciálne vyhliadky neboli optimistické, čo sa potvrdilo v poklese zisku na 1 akciu. V prípade ExxonMobil klesol počas obdobia o 78 % a ostatné spoločnosti sa dostali v podstate do účtovnej straty. Na druhú stranu ziskovosť akcií v druhej skupine prudko rástla. Zisk PayPal na 1 akciu sa zvýšil o 374 %, Facebook o 645 %, Adobe o 1330 % a Netflix dokonca o 6489 %.

Ukazovateľ P/E nestačí

Aj tento historický príklad ukazuje, že ukazovateľ P/E by sa mal vždy používať v kombinácii s inými finančnými ukazovateľmi a ďalšími metrikami, pretože sám o sebe nemusí poskytovať úplný obraz o finančnom zdraví alebo ocenení akcie.

Investor musí pri výbere a oceňovaní akcií brať do úvahy ďalšie dôležité faktory, ako:

- Dividendový výnos

- Očakávaný rast ziskov

- Rentabilita

- Konkurenčná výhoda

- Finančná sila a stabilita

- Schopnosti manažmentu

- Diverzifikácia príjmov

Faktorom, ktoré určuju cenu a hodnotu akcií sme sa venovali bližšie v našom samostatnom článku.

Ako pracovať s ukazovateľom P/E pri analýze spoločnosti

Zároveň však neplatí vždy, že čím vyšší je pomer, tým vyšší potenciál. Mnoho podnikov sa tak javí, avšak ich potenciál sa buď nenaplní alebo je ich ocenenie na trhu výrazne prehnané.

Príkladom môže byť dot.com bublina z rokov 1999 až 2001, ktorá vystrelila akcie mnohých internetových a technologických firiem do bezprecedentných výšok. Asi najžiarivejším prípadom, prečo je dobré prihliadať na hodnotové ukazovatele, ukázala táto bublina v prípade firmy Cisco.

Do nej vkladali investori obrovské nádeje a cena jej akcií vzrástla vtedy v priebehu 3 rokov o takmer 1 000 % až dosiahli hodnotu 77 USD. V tom čase sa akcie Cisco obchodovali s pomerom P/E 196, pričom ak by sme vzhľadom na potenciál považovali za férovú úroveň pomer 25, spoločnosť by musela vygenerovať v blízkej budúcnosti niekoľkonásobne väčší zisk na akciu, aby ospravedlnila takúto výšku ukazovateľa. Výsledok týchto očakávaní je, že investori, ktorí vtedy investovali do spoločnosti sú aj dnes po 24 rokoch vo veľkej strate.

Nevýhodou ukazovateľa P/E je okrem ignorovania ostatných faktorov tiež, že môže často skresľovať skutočné hospodárenie firmy, a to hneď niekoľkými spôsobmi. Niekedy totiž podniky môžu získať vysoké daňové kompenzácie alebo naopak zaplatiť vysokú daň, pričom obidve udalosti skreslia výsleodok čistého zisku, a teda aj tohto ukazovateľa. Výrazne môžu skresľovať zisk aj odpisy, prípadne rôzne jednorázové výdavky, napríklad na reštrukturalizáciu. Za negatívum možno považovať aj to, že ukazovateľ P/E nekalkuluje s dlhom a hotovosťou ako niektoré iné ukazovatele založené na ukazovateli Enterprise Value (EV).

Aký je súčasný pomer P/E najznámejších a najobľúbenejších akcií na trhu?

Ako si vybrať akcie, do ktorých investovať?

Tomu, ako si vybrať akcie, do ktorých investovať, ako zohľadňovať pri výbere akcií jednotlivé faktory sme sa venovali v našom samostatnom článku.

Pozri tiež zo sekcie návody a tipy:

- Investovanie v roku 2024: aké sú možnosti investovania? Do čoho investovať?

- Investovanie do akcií v roku 2024: Oplatí sa investovať do akcií?

- Prečo investovať? 3 hlavné dôvody, ktoré ukazujú dôležitosť investovania

- Cez koho investovať? Porovnanie brokerov 2024

- Ako kúpiť akcie v roku 2024: kompletný návod

- Ako si vybrať akcie, do ktorých investovať?

- Daň z akcií, ETF a cenných papierov – kedy musím zdaniť príjmy z investovania v roku 2024?

- Čo sú ETF fondy? Kompletný sprievodca investovania do ETF

- Čo je to ESG investovanie a oplatí sa ním riadiť?

- Najznámejšie akciové indexy a najlepšie ETF, ktoré ich kopírujú

- Čo sú blue chip akcie a oplatí sa do nich investovať?

- Investovanie do REIT: čo sú REIT akcie + 30 zoznam realitných akcií

- Čo znamená pojem dividendový kráľ + aktuálny zoznam 39 amerických akcií (2023)

- Úrokové sadzby a investovanie: vplyv sadzieb na akcie, dlhopisy či komodity

- Kto je dividendový aristokrat + zoznam 20 európskych aristokratov (2024)

- Investičné weby, ktoré by mal poznať každý investor

- Najlepší investori všetkých čias

- Investori, ktorých kroky sa oplatí sledovať + ako ich sledovať

- Pravidlo 72 a jeho využitie nielen v investovaní

- Investovanie do rozvojových trhov – áno alebo nie?

- Ako ohrozujú akciové kompenzácie tvoje investície?

- Vstup na burzu cez SPAC. Čo je to a aké prináša výhody?

- Ziskové marže: hrubá, operatívna, čistá, aký je medzi nimi rozdiel?

- Ukazovateľ EV/EBITDA a jeho využitie pri analýze akcií

- Ukazovateľ P/FCF a jeho využitie v investovaní

- Ukazovateľ P/E a jeho využitie v investovaní

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové