Zabudnuté akcie

Obdobie inflácie a rastúcich úrokových sadzieb neprialo rastovým a technologickým spoločnostiam, čo potvrdzuje aj dlhý zoznam akcií, ktoré sa ocitli na svojom ročnom minime zo záveru minulého roka. Bezprecedentný pokles zažili aj obri, ako Meta Platforms, Google, Netflix, PayPal, Salesforce a mnoho ďalších. Väčšina z týchto spoločností sa zo svojich minimálnych úrovni oklepala, čo potvrdzuje výkonnosť indexu Nasdaq Composite. Od začiatku roku si technologický index pripísal až +19 %, čím jasne prekonáva širší index S&P 500 s +8,2 % a priemyselný Dow Jones 30 s +0,6 %.

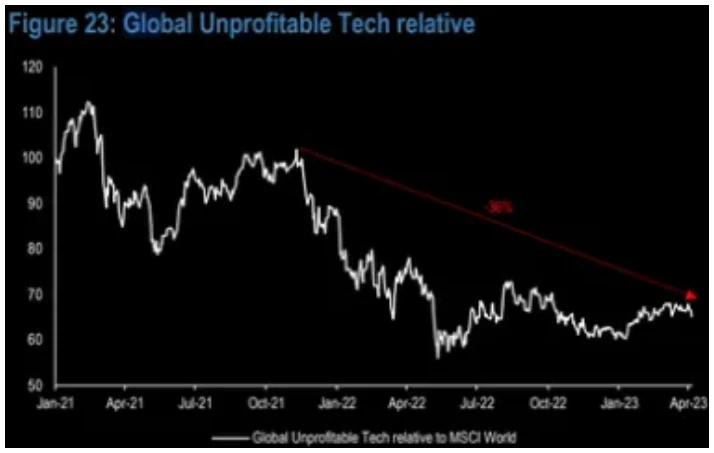

Nie všetkým technologickým akciám sa ale darí. Mnohé sa naďalej obchodujú blízko svojich historicky najnižších úrovní a vo väčšine prípadov ide o menšie rastové podniky, ktoré sú neziskové. Potvrdzuje to aj graf nižšie, ktorý ukazuje ako sa darí tomuto typu akcií v porovnaní s celosvetovým indexom MSCI World. Skrátka nie dobre, pretože investori chcú vidieť bezpečie v podobe ziskov a voľných hotovstných tokov.

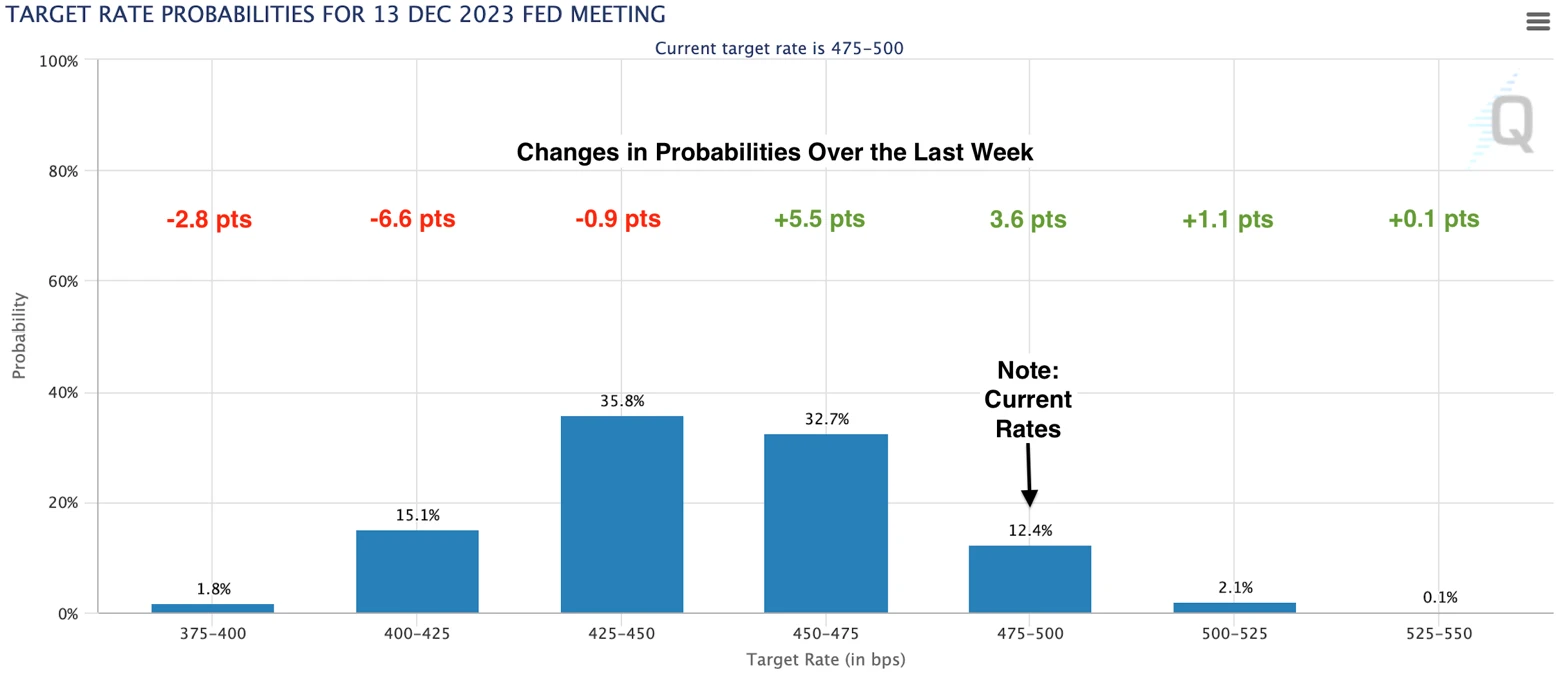

Kedy sa trend u menších rastových firiem zvráti? Z historických dát vieme, že tejto triede akcií sa darí najmä v období nízkych úrokových sadzieb. Dá sa preto predpokladať, že keď investori vycítia blížiace sa uvoľňovanie monetárnej politiky Fedu, neziskové rastové akcie opäť porastú. Analytici očakávajú, že americká centrálna banka začne znižovať základnú úrokovú sadzbu ešte pred koncom tohto roka.

Prognózy analytikov rátajú s tým, že v decembri Fed zníži úrokovú sadzbu na úroveň 4,25 až 4,50 % zo súčasného pásma 5 až 5,25 % (obrázok je z dňa spred zasadnutia Fedu, ktoré rozhodlo o zvýšení sadzby). Počíta s tým 35,8 % analytikov. Ďalšie dve tretiny odhadujú, že by sa sadzby znížia na 4,50 až 4,75 %. Potenciálne lepšie časy pre menšie neziskové rastové spoločnosti sa tak môže blížiť, čomu môže pomôcť aj nástup umelej inteligencie (AI). Preto sa pozrieme na 3 zabudnuté rastové akcie, ktorým sa môže opäť dariť.

Palantir

Softvérová spoločnosť Palantir vstúpila na burzu v septembri 2020 a rýchlo upútala pozornosť investorov. Na jej čele stojí výstredný vizionár Alex Karp a spolumajiteľ nie je nikto iný ako veľmi úspešný podnikateľ a investor Peter Thiel. Ten je spoluzakladateľom PayPalu a skorý investor v úspešných firmách, ako Facebook, Stripe alebo SpaceX. Palantir debutoval na burze na cene 9,50 USD za akciu a v priebehu niekoľkých mesiacov sa jeho akcie vyšplhali až na úroveň 35 USD. Potom však prišlo spomínané zvyšovanie úrokových sadzieb, averzia investorov k riziku a nižší rast spoločnosti. Výsledkom bol prepad akcií až o 83 % a mnohí na Palantir zabudli.

To ale môže byť chyba. Palantir vyvíja sotvérové platformy na analýzu a vyhodnocovanie údajov pre firmy a vládne agentúry Gotham a Foundry. Spoločnosť je známa napr. svojou spoluprácou so CIA alebo armádou USA, pričom nástroje Palantiru pomáhajú zlepšovať taktické rozhodovanie. Firmám zas umožňuje na základe analýzy údajov navrhovať riešenia a šetriť náklady. To je aj dôvod, prečo počet zákazníkov medzi prvým kvartálom 2021 a 2023 vzrástol zo 149 na 391. Nástroje Palantiru využívajú na analýzu dát strojové učenie a umelú inteligenciu.

| Kvartál | Q1 22 | Q2 22 | Q3 22 | Q4 22 | Q1 23 |

| Komerčné príjmy | 205 | 210 | 204 | 215 | 236 |

| Vládne príjmy | 241 | 263 | 274 | 293 | 289 |

| Celkové príjmy | 446.4 | 473.0 | 477.9 | 508.6 | 525.2 |

A práve AI je jeden z hlavných dôvodov, prečo sa Palantir opäť dostáva do hľadáčika investorov. Firma podľa CEO firmy Alexa Karpa tvrdo pracuje na technológií novej platforme AI. Tá by mala byť tento mesiac dostupná vybraným zákazníkom a Palantir o ňu eviduje bezprecedentný záujem. Druhým dôvodom je, že firma dosiahla svoj historický prvý prevádzkový zisk a ziskovosť by si mala udržať po celý rok. Rast tržieb síce spomalil na 18 %, ale ziskovosť je to, čo teraz investori hľadajú. Znížili sa priveľmi vysoké akciové kompenzácie v pomere k príjmom z 47 % na 22 %. Palantir má zároveň silnú finančnú pozíciu s takmer 3 miliardami USD v hotovosti..

Akcie Palantir si za posledných 10 dní pripísali takmer 30 %.

UiPath

Pôvodom rumunský startup UiPath vstúpil na burzu len o pol roka neskôr ako Palantir, avšak kopíruje len druhú polovicu jeho príbehu. Tú zostupnú. Od svojej debutovej ceny sa akcie UiPath prepadli až o 80 %.

UiPath je líder v oblasti firemného automatizačného softvéru, ktorý pomáha organizáciám efektívne automatizovať obchodné procesy. Inými slovami robotizačný softvér UiPath sa učí vykonávať opakované činnosti a nahrádza tak ľudskú prácu. Produkt spoločnosti si predstaviť napr. vyhodnocovanie formulárov zo strany úradníkov. UiPath sa tak snaží podieľať na digitálnej transformácií a automatizácií svetového biznisu.

Firma sa nachádza uprostred svojej rastovej cesty a investuje množstvo prostriedkov do udržania a získania nových zákazníkov s cieľom získať čo najväčší podiel na trhu. Medzi jej konkurentov totiž patria giganti, ako Microsoft, Salesforce, SAP alebo IBM. To je dôvod, prečo UiPath stále nie je ziskový. V priebehu 7 rokov podnik získal 10 500 zákazníkov, ktorý jej generujú viac ako 1 miliardu v opakujúcich sa ročných príjmoch (ARR).

Podobne ako mnoho ďalších technologických spoločností sa aj UiPath nakoniec rozhodol pritiahnuť opasok, zvlášť v období, kedy firmy začali šetriť. V dôslsedku prijatých opatrení spoločnosť vygenerovala v poslednom štvrťroku 2022 voľný free cashflow 95 miliónov USD, ale medziročný rast tržieb spomalil až na 7 %. To investorov veľmi nepresvedčilo. Už 24. mája ale UiPath vykáže svoje kvartálne výsledky za prvý štvrťrok 2023 a pri prezentácií výsledkov sa môže situácia zmeniť.

UiPath totiž v poslednom čase vykazuje rýchlejší rast ARR, ukazovateľ, ktorý sa v priebehu času odzrkadlí aj na raste príjmov. Ak bude trend pokračovať a zároveň sa podniku opäť podarí vylepšiť ziskovosť, môže sa nálada investorov otočiť podobne ako pri Palantire. Má na to mnoho predpokladov vrátane silnej finančnej pozície s hotovosťou na úrovni 1,75 miliardy USD. Zároveň sa zdá, že UiPath je jednou z prehliadaných akcií, ktorý by mala benefitovať z rozmachu AI.

C3.ai

Spoločnosť s nezvyčajným názvom C3.ai sa špecializuje sa na vývoj a nasadenie AI riešení pre podniky v rôznych odvetviach. Jej hlavným produktom je C3 AI Suite, ktorý umožňuje podnikom vytvárať, nasadzovať a prevádzkovať AI aplikácie, pričom využíva strojové učenie a prediktívne analýzy. Následne poskytuje firmám cenné poznatky a pomáha im optimalizovať prevádzkové procesy. Podobne ako ďalšie malé rastové spoločnosti ani C3.ai sa nevyhla tvrdému pádu. Po úspešnom IPO v roku 2021 sa akcie prepadli zo 139 USD až na 12,5 USD, čo predstavuje prepad o viac ako 90 %.

C3.ai sa v posledných kvartáloch trápila s pomalším rastom a investorov vyrušuje aj nedostatočná diverzifikácia príjmov. Až 70 % príjmov podniku pochádza z jediného sektora (ropa a plyn), pričom viac ako 30 % tržieb pochádza od jedného klienta, firmy Baker Hughes. Ďalší problém tvorí nedávna správa short-sellera (predajcu na krátko) Kerrisdale Capital o podnikaní C3.ai, ktorá tvrdí, že vzťah spoločnosti s jej najväčším zákazníkom nie je čistý. Okrem toho obvinila C3.ai z nedávnych úprav cien a účtovných machinácií na prekrytie slabých hospodárskych výsledkov a vysokých strát.

Investorom sa ale mierne napravila chuť v priebehu tohto týždňa, keď oznámila viacero pozitívnych správ, po ktorých akcie C3.ai vystrelili vyššie o 23 %. Čísla spoločnosti prekonali odhady analytikov a vyšetrovanie po obvinení Kerrisdale nezistilo žiadne pochybenia. Manažment zároveň oznámil, že cíti výrazne vyšší záujem o AI. Zakladateľ a generálny riaditeľ C3.ai Tom Siebel vyjadril názor, že trh s podnikovou AI bude mať čoskoro veľkosť 600 miliárd USD a že ju budú používať všetci tak, ako dnes využívajú PC.

Ďalšou dobrou správou bolo, že firma prvýkrát od roku 2021 vygenerovala pozitívny cash flow. To posiňuje finančnú silu spoločnosti, ktorá drží v hotovosti takmer 1 miliardu USD a operuje v podstate bez dlhu. Akcie C3.ai v priebehu tohto roka stúpli o 110 %.

Rozmach AI podporí mnoho firiem

Z nástupu AI bude ťažiť mnoho spoločností naprieč rôznymi veľkosťami. Z Big Tech môžeme spomenúť najmä Microsoft, Google, Amazon, Salesforce, Nvidiu alebo AMD. Z menších okrem vyššie spomenutých spoločností napr. Upstart, Unity, Coursera, Udemy, Datadog, Crowdstrike a mnoho ďalších.

Vyššie zmienené a popisované spoločnosti nepredstavujú investičné odporúčanie. Článok ma informatívny charakter a jeho cieľom je priblížiť sitáciu na trhu a priblížiť podnikanie daných firiem.

Pozri tiež:

11 zbrojárskych akcií, ktoré budú benefitovať z rastúcich výdavkov na obranu

Toto sú vesmírne akcie, ktorými sa môžeš podieľať na raste celého odvetvia

3 európske akcie, ktoré by nemali unikať tvojej pozornosti

3 dividendové akcie, ktoré by nemali chýbať v tvojom watchliste

3 najlepšie ázijské akcie mimo Číny, ktoré sa oplatí sledovať

3 najlepšie juhoamerické akcie na burze s obrovským potenciálom

3 francúzske akcie, ktorými môžeš zarábať na vzostupe luxusu

3 akcie, ktorými sa brániť voči prípadnej korekcii

3 akcie, ktoré spájajú vysoké dividendy a rast

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové