Rok 2023 na akciových trhoch

Rok 2023 sa prehupol do svojho posledného mesiaca a pomaly sa blíži čas na bilancovanie a prognózy na nový rok. Už teraz môžeme konštatovať, že rok 2023 je pre akciových investorov dobrým rokom. Kľúčový americký index S&P 500 si od začiatku roka pripísal +19,5 %. Ešte lepšie sa darilo technologickému Nasdaq Composite, ktorý ťažil z rozmachu generatívnej umelej inteligencie, a pripísal si +36,6 %. Renesanciu zažili japonské akcie, keď Nikkei 225 vzrástol o +27,5 %. Za japonskými i americkými akciami zaostávali ti európske. Paneurópsky index Euro Stoxx 50 stúpol počas roka o +14,5 %. Najhoršie na tom boli čínske akcie, keď tamojší kvôli problémom v ekonomike Hang Seng stratil -19,0 %.

Aký bude rok 2024?

Ekonómovia sú rozdelení v názore, či americká ekonomika prejde v priebehu roka do recesie, čo má okrem iného vplyv na príjmy. Tí, ktorí očakávajú pokračujúcu expanziu, očakávajú mierny rast a tí, ktorí prognózujú recesiu, počítajú s tzv. „makkým pristátím“. Väčšina stratégov sa zhoduje, že to najhoršie z inflačnej krízy je za nami. To znamená, že ak sa ekonomické podmienky výrazne zhoršia, Federálny rezervný systém sa môže opäť ocitnúť v uvoľnení finančných podmienok znížením úrokových sadzieb. Aj keď by ekonomický pokles nebol vítaný, je dobrou správou, že sa zdá, že Fed má priestor na stimuláciu ekonomiky.

Je zaujímavé, že väčšina stratégov stále očakáva rast ziskov S&P 500 v roku 2024 napriek nevýrazným prognózam rastu HDP. Môže to súvisieť s očakávaním, že spotrebiteľské výdavky sa presunú späť na tovar zo služieb a so skutočnosťou, že S&P má väčšiu expozíciu v sektore tovarov, zatiaľ čo HDP USA má väčšiu expozíciu v sektore služieb. Analytici očakávajú v roku 2024 rekordné zisky a to aj napriek tomu, že mnoho podnikov bude musieť refinancovať svoje dlhy pri vysokých úrokových sadzbách. Opierajú sa tiež o to, že firmy si udržia vysoké ziskové marže, k čomu by mohla pomôcť vyššia efektivita, podporená umelou inteligenciou.

Stratégovia sa tiež rozchádzajú v tom, či sú ocenenia primerané alebo či sú trochu vysoké. Táto diskusia tak skoro nezmizne, keďže ocenenia historicky signalizovali veľmi málo o krátkodobých pohyboch na trhu. Aj keď väčšina stratégov súhlasí s tým, že ocenenia sú zvýšené, nie všetci veria, že to zabráni zvýšeniu cien.

Ako vidia index S&P 500 v roku 2024 analytici?

Cenové ciele pre index S&P 500 sa pohybujú od 4 200 do 5 000 bodov, čo predstavuje potenciálnu návratnosť oproti aktuálnej cene -8,5 % až +19,7 %. Najpesimistickejší výhľad ponúkla najväčšia banka sveta JP Morgan Chase a najoptimistickejší Capital Economics.

JP Morgan Chase (4 200 bodov, 225 USD na akciu, k 29. novembru): „S poklesom ekonomického rastu v budúcom roku (rast USA sa má medziročne spomaliť v štvrtom kvartáli na 0,7 %), erodovaním prebytočných úspor a likvidity domácností a obmedzením úverov, očakávame, že konsenzus rastu ziskovosti S&P 500 o 11 % je nereálny. Negatívny firemný sentiment by mal byť katalyzátorom výrazne nižších odhadov začiatkom budúceho roka.“

Morgan Stanley (4 500 bodov, 229 USD na akciu, k 13. novembru): „Neistotu v krátkodobom horizonte by malo nahradiť oživenie zisku… Náš odhad zisku na akciu na rok 2024 [229 USD] je v súlade s výstupom z našich popredných modelov ziskov. Rok 2025 predstavuje prostredie silného rastu ziskov (+16 % medziročne), keďže pozitívny prevádzkový pákový efekt a rast produktivity poháňaný technológiami, ako umelá inteligencia, povedú k zvýšeniu marží. Čo sa týka ocenenia, na konci budúceho roka predpovedáme 17,0-násobok očakávaného pomeru budúcoročného P/E (20-ročný priemer ukazovateľa P/E je 15,6-násobok, v súčasnosti 18,1-násobok)“.

UBS (4 600 bodov, 228 USD na akciu, k 8. novembru): „Náš cieľ na rok 2024 je založený na započítaní násobku očakávaneho zisku na akciu a viacbodovej kontrakcie aplikovanom na rok 2025E na akciu vo výške 249 USD. Zatiaľ čo UBS predpokladá prudký pokles výnosov za toto obdobie, vyššie prémie za akciové riziko by mali kompenzovať túto výhodu.“

Wells Fargo (4 625 bodov, 235 USD na akciu, k 27. novembru): „S nízkymi hodnotami VIX, napätými úverovými spreadmi, rastúcimi akciami a vysokými nákladmi na kapitál, je čas preradiť smerom nadol. Očakávajte volatilný a v konečnom dôsledku plochý index S&P 500 v roku 2024, keďže oceňovacie limity smerom nahor a neistota sadzieb zvyšujú riziko poklesu.“

Goldman Sachs (4 700 bodov, 237 USD na akciu, k 15. novembru): „Naším základným predpokladom počas budúceho roka je, že americká ekonomika bude pokračovať v expanzii miernym tempom a vyhne sa recesii, ziskovosť vzrastie o 5 % a ocenenie akciového trhu sa bude rovnať 18-násobku P/E, čo je v blízkosti súčasnej úrovne.“

Société Générale (4 750 bodov, 230 USD na akciu, k 20. novembru: „Index S&P 500 by sa mal nachádzať na území „buy-the-dip“, keďže kľäčové ukazovatele pre ziskovosť sa naďalej zlepšujú. Napriek tomu by cesta do konca roka zďaleka nemala byť hladká, keďže v strede roka očakávame miernu recesiu, výpredaj na úverovom trhu v druhom kvartáli a pokračujúce kvantitatívne sprísňovanie.“

Barclays (4 800 bodov, 233 USD na akciu, k 28. novembru): „Očakávame, že americké akcie prinesú v budúcom roku jednociferné výnosy, keďže zmiernenie inflácie bude kompenzované miernym ekonomickým spomalením.“

Bank of America (5 000 bodov, 235 USD na akciu, k 21. novembru): „Prirážka za akciové riziko by mohla ďalej klesať, najmä v sektore mimo technológií. Máme za sebou maximálnu makroneistotu, keď trh už absorboval značné geopolitické šoky. Sme optimistickí nie preto, že očakávame, že Fed úrokové sadzby zníži, ale kvôli tomu, čo Fed dosiahol. Spoločnosti sa prispôsobil, ako je zvykom, vyšším sadzbám a inflácii.“

RBC Royal Bank (5 000 bodov, 232 USD na akciu, k 22. novembru): „Aj keď novembrové oživenie pravdepodobne posunulo dopredu niektoré zo ziskov z roku 2024, na americkom akciovom trhu zostávame aj v nasledujúcom roku konštruktívni. Naša práca v oblasti hodnotenia a sentimentu vysiela pozitívne signály, čiastočne kompenzované stagnujúcou ekonomikou a neistotou okolo prezidentských volieb v roku 2024. Naša práca tiež naznačuje, že väčšia príťažlivosť dlhopisov môže byť nakoniec tlmičom výnosov akciového trhu v USA, ale nie nevyhnutne ich vykoľajením.“

Deutsche Bank (5 100 bodov, 250 USD na akciu, k 27. novembru): „Sú ocenenia vysoké? Nemyslíme si to. Ak sa inflácia vráti na 2 %, ako predpovedajú ekonómovia, a bude ocenená vo všetkých triedach aktív, pričom výplatné pomery zostanú zvýšené, spravodlivé hodnota ocenenia podľa našich údajov je 18 násobok s rozsahom 16 až 20 násobku, v ktorom boli akcie za posledné 2 roky. Ak bude rast ziskov pokračovať v oživovaní, ako predpokladáme, ocenenia zostanú dobre podporované.“

Bank of Montreal (5 100 bodov, 250 USD na akciu, k 27. novembru): „Veríme, že americké akcie dosiahnu ďalší rok pozitívnych výnosov v roku 2024, aj keď budú v porovnaní s posledným desaťročím viac diverzifikované. Inými slovami normálne a typické.“

Capital Economics (5 500 bodov, k 1. decembru): „Stále je čas, aby sa index S&P 500 bavil ako v roku 1999 … v poslednej dobe prešiel dlhou cestou, a to vďaka nárastu jeho ocenenia a zvýšeniu očakávaní budúcich výnosov. …Čiastočne to odráža nadšenie investorov z technológie umelej inteligencie. Ak nadšenie AI nafukuje bublinu v indexe S&P 500, je to bublina, ktorá je stále v ranom štádiu. Myslíme si, že index by preto mohol dosiahnuť ďalšie zisky: naša predpoveď na koniec roka 2024 je 5 500, približne 20 % nad súčasnou úrovňou.“

Investičné očakávania akcie.sk

Makroekonomická situácia je naďalej zložitá. Infláciu sa stále ešte nepodarilo úplne skrotiť a geopolitické napätie vytvára deglobalizačné tlaky. Súhlasíme s konsenzom analytikov, že americkú ekonomiku čaká makké pristátie a Fed by mohol pristúpiť k znižovaniu úrokových sadzieb ešte v prvom polroku 2024. Do konca roka by sa kľúčová úroková sadzba mohla dostať niekde do rozpätia 3,75 až 4,25 %.

Počítame s miernym rastom ekonomiky aj ziskovosti firiem v USA. Hospodárstvo podporia výdavky spoločností na nové technológie, ako umelá inteligencia, a tie im pomôžu udržať, prípadne aj zvýšiť ziskové marže. Naopak ekonomickú aktivitu môžu tlmiť konsolidačné opatrenia vlády USA na zníženie vysokého deficitu a dlhu verejných financií. Otázkou budú aj výdavky Američanov, ktoré sa v poslednom období držali prekvapivo vysoko.

Na to ako sa bude dariť akciám a iným investičným aktívam bude vplývať viacero faktorov, vrátane výkonu ekonomiky, úrovne úrokových sadzieb, ziskovosti spoločností, geopolitických rizík, ale napr. aj výsledkov prezidentských volieb.

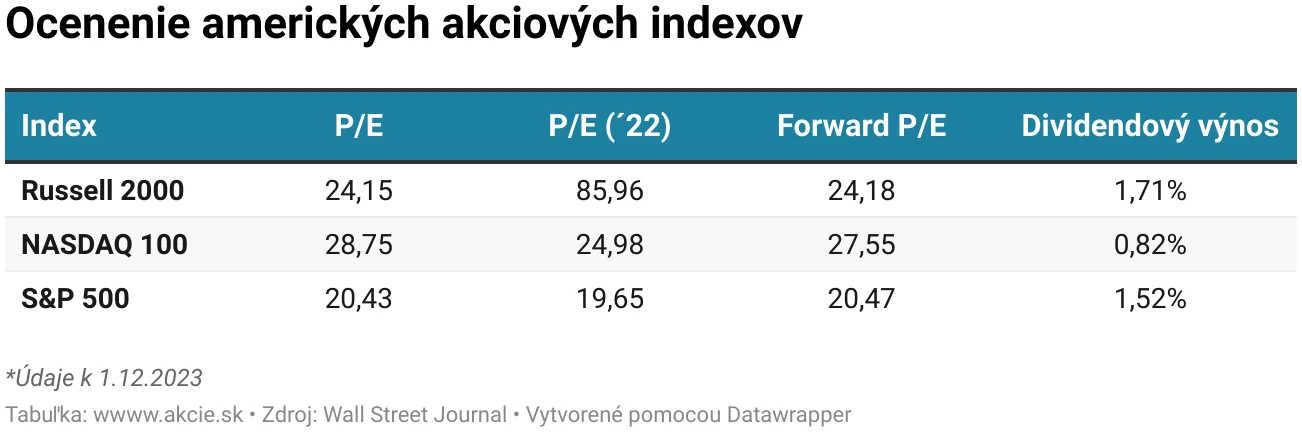

Americké akcie sú dnes v porovnaní s historickým priemerom a mediánom drahšie. Historický priemer násobku zisku (P/E), za ktorý sa obchoduje index S&P 500 je na úrovni 16,04 a medián 14,96. Aktuálne sa obchoduje za 20,43 násobok zisku a jeho dividendový výnos je 1,52 %. Index menších spoločností Russell 2000 je z hľadiska pomeru P/E drahší, keď sa obchoduje za 24,15 násobok a index Nasdaq 100 je z hľadiska s pomerom 28,75 % a najnižším dividendovým výnosom najdrahší.

Pomerne vyššie ocenenie amerických akcií v spojitosti s utiahnutou monetárnou politikou a vysokými úrokovými sadzbami sa môžu prejaviť v nižšom očakávanom výnose, preto by nás prekvapilo ak by index S&P 500 ukončil rok 2024 nad hranicou 4950 bodov. Nadpriemerný výkon môžu prejaviť menšie spoločnosti v indexe Russell 2000, keď budú postupne benefitovať z klesajúcich sadzieb.

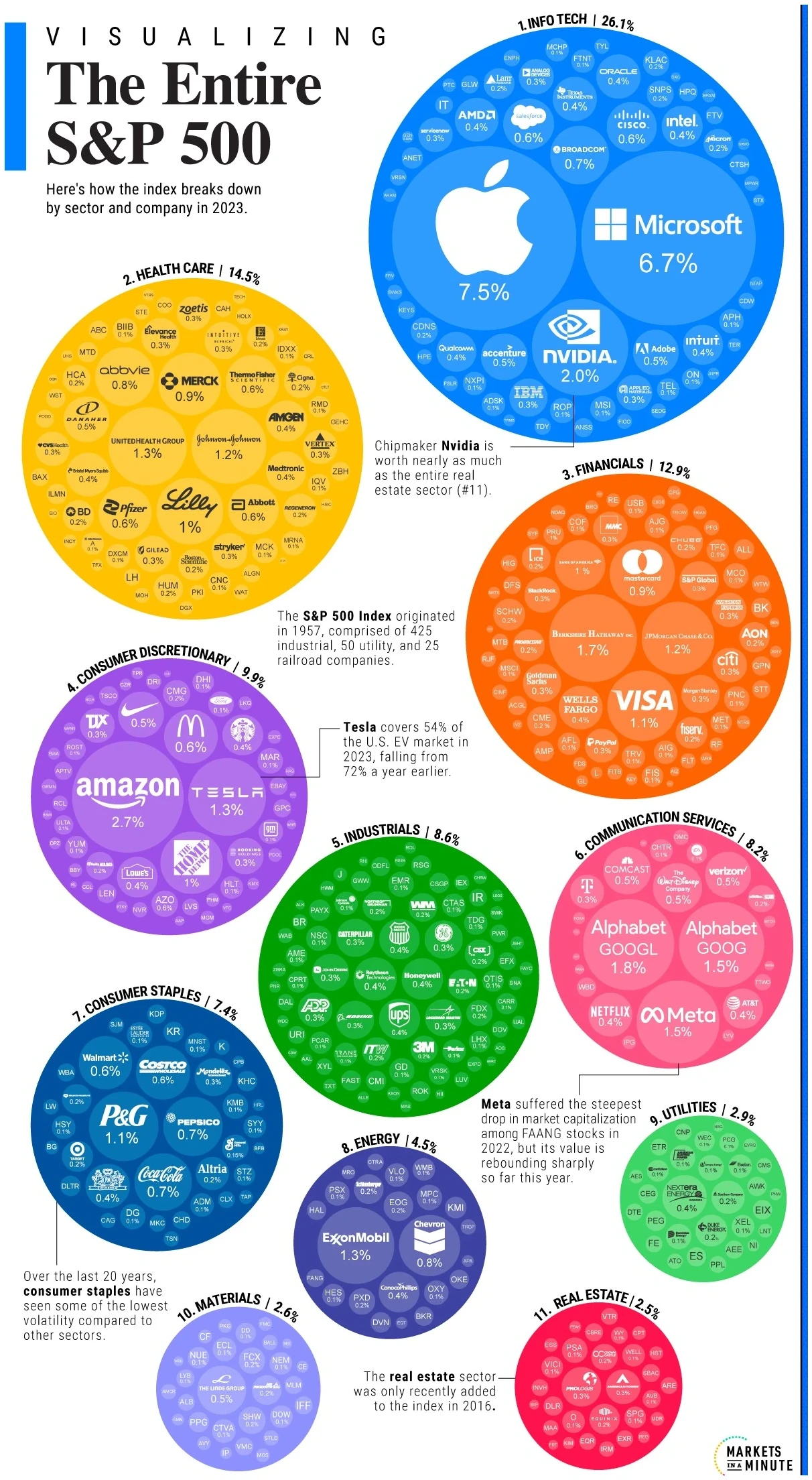

Veríme, že akciový investor by mať portfólio diverzifikované. Nestačí investovať do indexu S&P 500 a to aj ž dôvodu, že takmer tretinu váhy tvorí tzv. „veľká sedmička“ (Apple, Alphabet, Microsoft, Amazon, Tesla a Nvidia).

V portfóliu môžu mať svoje miestno aj akcie spoločností s nižšou kapitalizáciou alebo zahraničné akcie. Japonské akcie zažili v roku 2022 veľký návrat a svojich akcionárov štedro odmenili a dlhodobo sa darí napr. indickým akciám. V ďalších rokoch ich môžu napodobniť tie čínske, ktorým sa v súčasnosti veľmi nedarí, aj keď z objektívnych dôvodov. Zaujímavou voľbou preto môžu byť ETF fondy kopírujúce zahraničné indexy.

Inšpirovať sa možno napr. aj portfóliom Raya Dalia a najväčšieho hedžového fondu na svete Bridewater Associates. Najväčší podiel má v indexe S&P 500 (8,2 %), ale veľké zastúpenie majú aj ETF fondy sledujúce rozvojové trhy (7 %). Práve rozvojové trhy, ako India, Čína, Južná Kórea, Taiwan, Mexiko alebo Brazília budú v budúcich rokoch dosahovať najvyššie miery ekonomického rastu a to môže znamenať príležitosť pre investorov.

Diverzifikované portfólio investora by tak mohlo obsahovať okrem indexu S&P 500 aj akcie menších spoločností, rozvojových trhov, prípadne väčších rozvinutých celkov, ako Európa alebo Japonsko.

Ďalšie novinky zo sveta investovania

Akcie spoločností môžete kúpiť TU.

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich

– Investície na kapitálových trhoch sú vždy rizikové