Úrokové sadzby

Centrálne banky po celom svete v boji s vysokou infláciou vytiahli svoje osvečené zbrane – rast úrokových sadzieb. Vyššie úrokové sadzby predstavujú drahšie financovanie nielen pre domácnosti, ale aj pre firmy. To má za následok nižšiu spotrebu, ale aj menšie investície firiem, čoho konečným výsledkom je spomaľovanie ekonomiky. Centrálne banky tak manévrujú na tenkom ľade, snažia sa dostať infláciu pod kontrolu, ale musia sa snažiť nepridusiť hospodárstvo.

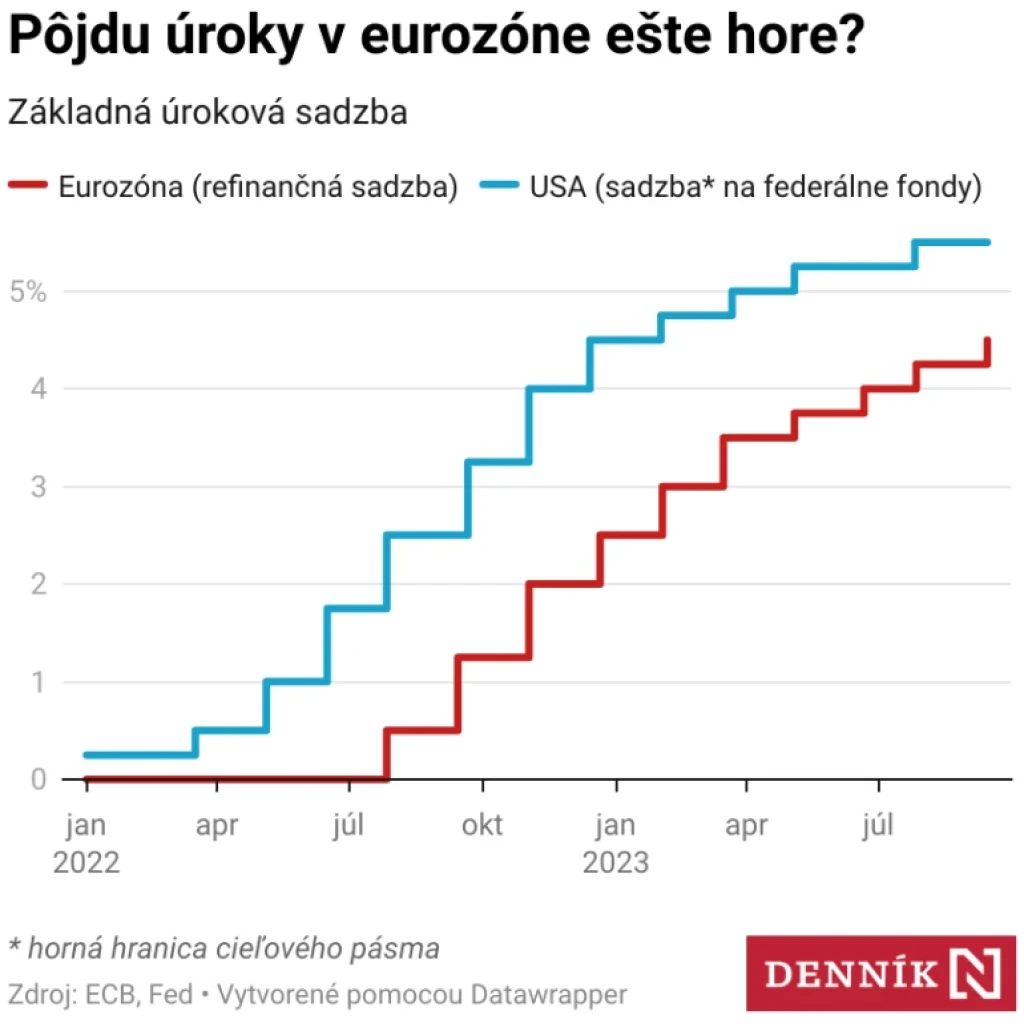

Už v júni sa kľúčové sadzby Európskej centrálnej banky (ECB) aj americkej centrálnej banky (Fed) dostali na 22-ročné maximum. V júni ECB zvýšila sadzbu na 4,50 %, čo je najvyššia hodnota v histórií, odkedy sa prijalo euro v roku 1999. Fed sadzby ponechal v pásme 5,25 až 5,50 %, ale naznačil, že do konca roka počíta s ešte jedným zvýšením sadzieb a že úrokové sadzby zostanú vysoko dlhší čas.

To vyvolalo znepokojenie medzi investormi, ktorý počítali s tým, že cyklus znižovania úrokových sadzieb sa blíži a akciové trhy odvtedy klesajú. Z rovnakého dôvodu sa nedarí ani dlhopisom. Po prejave J. Powella, šéfa Fedu, revidovala svoj výhľad aj investičná banka Goldman Sachs, ktorá čaká, že k zníženiu sadzieb dôjde až koncom budúceho roka. V súčasnosti je inflácia v eurozóne 4,3 % a v USA 3,7 %.

Obeťou nie len rastové akcie, ale aj tie dividendové

V minulosti sme viackrát spomenuli, že vyššie úrokové sadzby najviac doliehajú na nízko kapitalizované spoločnosti. Menšie firmy často nemajú tak stabilný zisk, z ktorého by mohli prevádzkovať podnikanie a cudzie financovanie sa kvôli vyšším sadzbám stáva nákladnejšie. To je aj dôvod, prečo index S&P 500, zložený z najväčších spoločností v USA, v tomto roku vzrástol o +11,3 % a index Russell 2000 pozostávajúci z malých firiem stratil -1,1 % trhovej hodnoty.

Počas týždňa sme ale písali tiež o tom, ako vysoké úrokové sadzby doliehajú na fintech akcie. Index Global X Fintech sa obchoduje najnižšie od mája a od svojho maxima odpísal už dve tretiny. Tentoraz prišila na rad ďalšia trieda a to dividendové akcie.

Lieky na chudnutie spôsobujú menší dopyt po potravinách

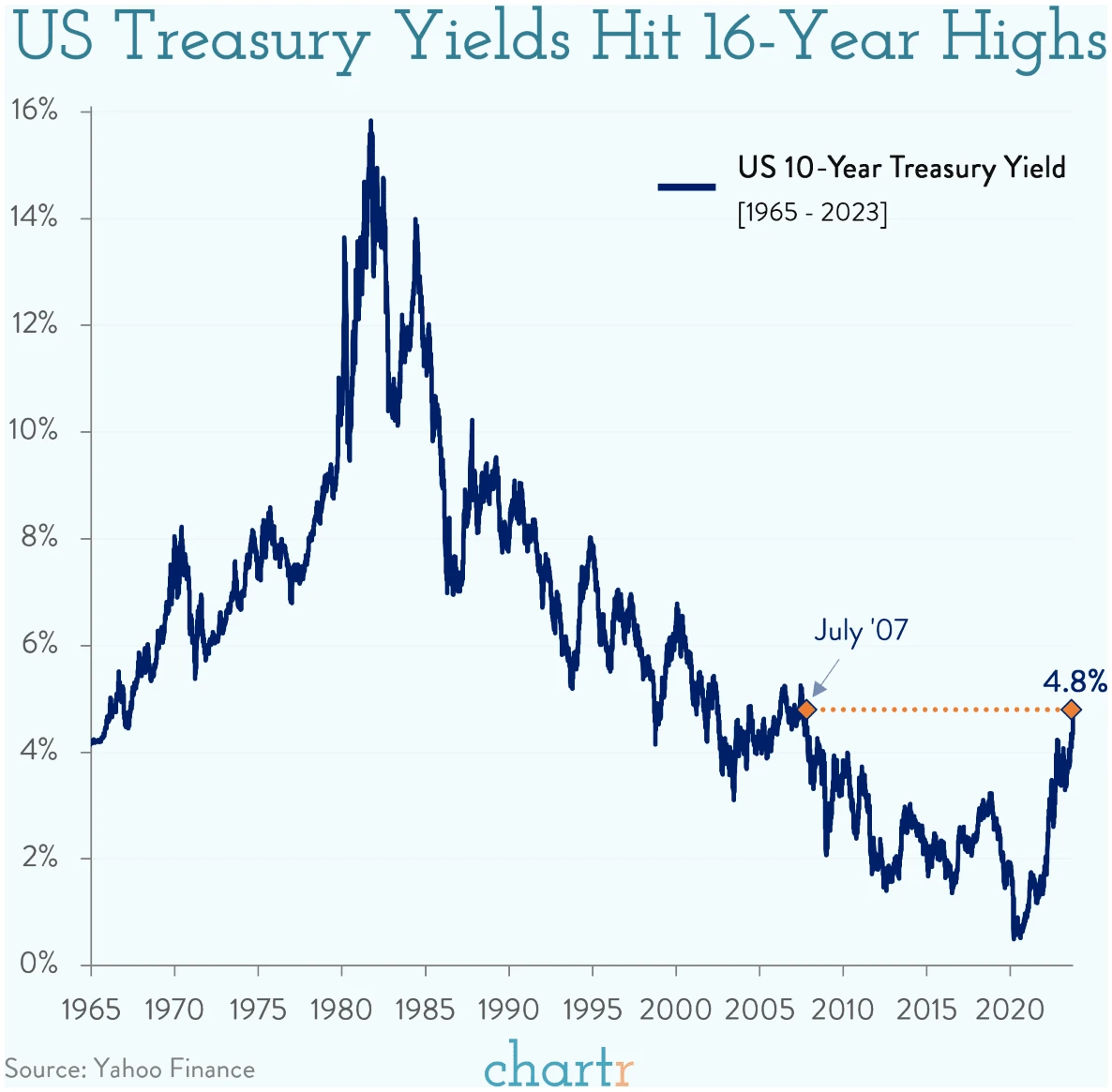

Vyššie úrokové sadzby sa premietli vo výpredaji dlhopisov, čím sa zvýšili ich výnos. Americké 10-ročné dlhopisy v súčasnosti prinášajú výnos na úrovni 4,8 %, čo je najviac od roku 2007. Mnohí investori sa tak rozhodli presunúť svoj kapitál z dividendových akcií do bezpečnejších dlhopisov. Nejde ale o jediný dôvod, prečo sa v poslednom čase mnohým firmám, ktoré sú označované za dividendové akcie, nedarí.

Obavy investorov vyvolávajú aj lieky Ozempic a Wegovy od najcenneješej európskej spoločnosti Novo Nordisk a najhodnotnejšej farmaceutickej firmy sveta Eli Lilly. Tieto liečivá vyvolali medzi investormi šialenstvo, pretože preukázateľne dokázali v testovaní podporiť chudnutie pacientov, tým, že pacienti vďaka nim nemali chuť konzumovať. Akcie Eli Lilly si za posledných 5 rokov pripísali +390 % a akcie Novo Nordisk +370 %.

Kde sa ale niektorí investori radujú, iní sa obávajú, že lieky Ozempic a Wegovy spôsobia, že ľudia budú kupovať menej potravín, cukroviniek a sladených nápojov. Generálni riaditelia a investori v tomto odvetví začali študovať vplyv liekov na chudnutie na správanie zákazníkov. Walmart, jeden z najväčších maloobchodných reťazcov sveta, skutočne potvrdil, že ľudia v USA začali nakupovať menej jedla.

Coca-Cola, PepsiCo, Mondelez a ďalší počítajú straty

V dôsledku týchto problémov včera akcie PepsiCo klesli o -5,2 % a jeho hlavný rival Coca-Cola o -4,9 %. Akcie spoločnosti Mondelez, ktorá vlastní Milku alebo Oreo, odpísali -5,3 %. Prudko klesli aj ďalšie akcie angažované v tomto odvetví, ako Unilever, Nestlé, Hershey, Lindt a mnohé ďalšie. Strácali tiež akcie fastfoodových reťazcov. Akcie PepsiCo a Coca-Cola klesli od maxima už o 20 % a obchodujú sa najnižšie od roku 2021.

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové