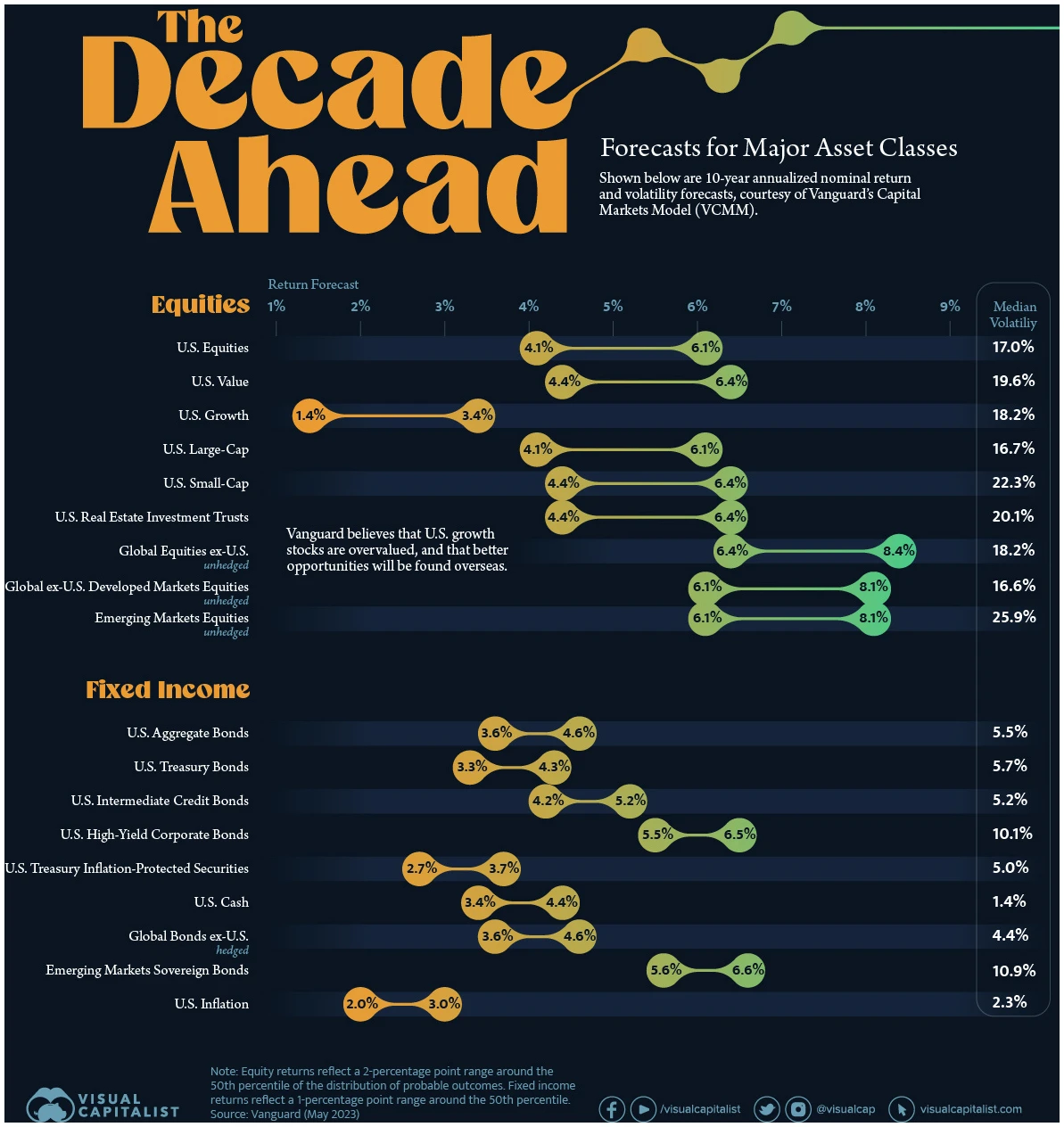

10-ročné ročné prognózy pre hlavné triedy investičných aktív

Aj keď neexistuje spôsob, ako predpovedať budúcnosť a teda ani ďalší vývoj finančných trhov, kvantitatívne modely nám môžu pomôcť získať všeobecnú predstavu o tom, ako sa môže dariť rôznym triedam investičných aktív v ďalších rokoch. Jedným z príkladov je Capital Markets Model od Vanguard(VCMM). Druhý najväčší správca aktív na svete vytvoril predpoveď ročnej návratnosti pre akciové trhy a dlhopisy.

Táto projekcia bola vytvorená 17. mája 2023 a treba ju brať s miernou rezervou, pretože realitu vždy ovpylvňujú nečakané makroekonomické a geopolitické udalosti, s ktorými nemožno rátať. Typickým príkladom z posledných rokov je pandémia Covid-19, prerušenie globálnych dodávateľských reťazcov, ruské napadnutie Ukrajiny, energetická kríza, vysoká inflácia alebo rozmach umelej inteligencie. Nakoniec nečakaný víťaz sa môže objaviť nečakane, tak ako japonský akciový trh, ktorý po 33 rokoch opäť žiari.

Ktorým investíciam sa bude dariť v ďalších 10 rokoch a aký ponúknu výnos?

Návratnosť akcií

V tabuľke nižšie je možné vidieť rôzne triedy akciových aktív a ich očakávaný priemerný výnos z hľadiska pesimistickej i optimistickej verzie, rovnako ako ich predpokladanú priemernú volatilitu.

Z modelu Vanguardu vyplýva, že v nasledujúcej dekáde by mali americké akcie zaostávať. Očakáva sa, že by mali dosiahnuť anualizovaný výnos 4,1 až 6,1 %, pričom menej by sa malo dariť rastovým americkým akciám (1,4 až 3,4 %). Tento prepokladad vychádza z ich vysokého ocenenia a z toho, že práve tejto triede aktív sa v poslednej dekáde darilo veľmi dobre. Naopak mierne vyššiu výnosnosť by mali zaznamenať americké hodnotové akcie, REIT akcie a nízko kapitalizované akcie. (4,4 až 6,4 %).

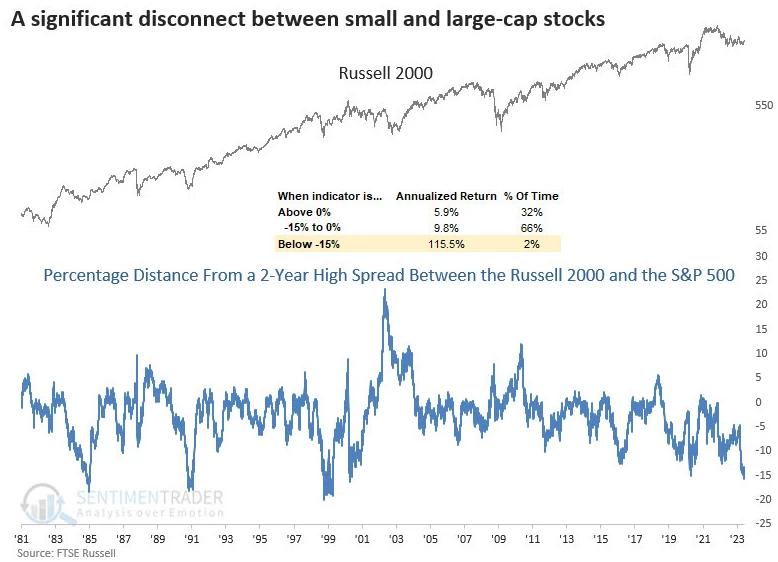

Americké hodnotové akcie v poslednom období zaostávali za rastovými a preto by mohli tento náskok mierne okresať. REIT alebo realitné akcie by mohli ťažiť z vysokej inflácie. Nízko kapitalizované akcie, ktoré reprezentuje index Russell 2000 sa z hľadiska ocenenia dostali takmer na rekordné minimum voči vysoko kapitalizovaným akciám, ktoré zahŕňa index S&P 500. Menším firmám sa zvykne v dobách vysokých úrokových sadzieb nedariť, pretože často netvoria cash flow a zisky. Ich financovanie sa tým pádom predražuje. Možno očakávať, že keď úrokové sadzby začnú klesať, čo by mohlo nastať koncom roka, výkonnosť nízko kapitalizovaných akcií sa zvýši.

Prognóza počíta s tým, že americké akcie budú zaostávať za globálnymi akciovými trhmi (bez USA), ktoré by mohli dosahovať ročný výnos 6,4 až 8,4 %. Dariť by sa malo pritom rozvinutým trhom (6,1 až 8,1 %), kde možno zahrnúť napr. eurozónu alebo Japonsko. Rovnaký výnos očakáva model Vanguard aj pri rozvojových trhoch, ktoré by mali byť v porovnaní s ostatnými triedami akcií volatilnejšie. Globálne akcie by mohli prekonávať výkonnosť amerických akcií vďaka nižšiemu oceneniu, vyšším dividendovým výnosom a potenciálnemu oslabeniu dolára.

Návratnosť dlhopisov

Podobná tabuľka obsahuje aj predpokladanú ročnú výkonnosť dlhopisových aktív. Dlhopisom sa v minulom roku z dôvodu bezprecedentne rýchleho zvyšovania úrokových sadzieb nedarilo a oproti očakávaniam zaostávajú i tento rok. To by sa ale mohlo v ďalších rokoch so znižovaním sadzieb a reinvestovaním úrokov zmeniť.

Americké dlhopisy by mali podľa modelu dosiahnuť anualizovaný výnos 3,6 až 4,6 % pri veľmi nízkej volatilite. Štátne dlhopisy by vďaka nižšiemu riziku mali investorom priniesť o tri desatiny percentuálneho bodu nižší výnos. Zaujímavý výnos na úrovni 5,5 až 6,5 % by mohli dosiahnuť americké firemné dlhopisy, ale pri takmer dvojnásobnej volatilite. Podnikové dlhopisy sú totiž oproti štátnym rizikovejšie. Protiinflačným cenným papierom by sa veľmi dariť nemalo (2,7 až 3,7 %), pretože už v súčasnosti inflácia v USA klesla na 4 % a v ďalšom roku by mal rast cien ďalej spomaľovať.

Vďaka vysokým úrokovým sadzbám by mohol celkom zaujímavý výnos v rozpätí 3,4 až 4,4 % dosiahnuť hotovosť v podobe termínovaných alebo inak úročených vkladov. Takýto výnos je veľmi lákavý v porovnaní s dlhopismi, ktoré majú podobne prognózovanú výnosnosť, ale aj v porovnaní s americkými akciami, čo potvrdzuje očakávaná minimálna volatilita. A to najmä vďaka tomu, že úročené vklady sú v podstate bezrizikové na rozdiel od dlhopisov a najmä akcií.

Globálne dlhopisy by mali investorom podľa modelu priniesť rovnaký výnos ako americké. Najvyšší výnos medzi dlhopisovými aktívami by mali dosiahnuť dlhopisy rozvíjajúcich sa trhov a to 5,6 až 6,6 %. Keďže je ale tento typ dlhopisov kvôli vyššej možnosti nesplácania dlhov rozvojových štátov riskantnejší, očakávaná volatilita je oproti americkým i globálnym dlhopisom dvojnásobná.

Ďalšie novinky zo sveta investovania

Akcie spoločností môžete kúpiť TU.

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové