Sony a Apollo prejavili záujem o kúpu Paramountu

Spoločnosti Sony Pictures Entertainment a privátny investičný gigant Apollo Global Management formálne prejavili záujem o kúpu Paramountu za približne 26 miliárd USD, čo pridáva napätie do už tak chaotického procesu rokovaní. Prejav záujmu, prichádza v čase, keď Paramount pristupuje k dohodnutému piatkovému termínu vypršania exkluzívneho rokovacieho obdobia so Skydance, hollywoodskym štúdiom riadeným technologickým dedičom Davidom Ellisonom. Paramount hovoril so Skydance už mesiace, diskutujúc o komplikovanej transakcii, ktorá by zahŕňala zlúčenie a investíciu od privátnej investičnej spoločnosti Redbird Capital Partners. Zábavný konglomerát totiž na 30 dní pozastavil akékoľvek rozhovory s inými záujemcami.

Nový, spoločný prejav záujmu by urobil zo Sony významného majoritného akcionára a Apollo by bol menšinovým akcionárom. Navrhovaný nákup by mohol osloviť akcionárov Paramountu, ktorí sa postavili proti dohode so Skydance z obáv, že prospeje akcionárke spoločnosti, Shari Redstoneovej, na úkor ostatných.

Navrhované zlúčenie Sony a Paramountu by vytvorilo novú mocnosť v Hollywoode, spojilo by štúdiá, ktoré stoja za franšízami ako „Spider Man“ a „Mission: Impossible“. Vedúci pracovníci Sony diskutovali o prevádzkovaní štúdia Paramount ako divízie ich širšieho impéria, kombinujúc ich marketingové a distribučné funkcie. Sony, rozsiahly medzinárodný konglomerát známy svojím pokročilým elektronickým biznisom, je neobvyklým uchádzačom o firmu.

Podobne ako Comcast, ktorý vlastní NBCUniversal, má aj Sony veľmi ziskový biznis mimo tradičných médií, generujúci stovky miliónov USD z videohier, hudby, obrazových senzorov a zobrazovacích technológií. To firmu chráni pred ťažkosťami médií, ktoré sa v poslednej dobe stretli so zánikom tradičného kinematografického biznisu a úpadkom káblovej televízie.

List, ktorý podpísal Tony Vinciquerra, CEO Sony, a Aaron Sobel, partner v Apolle, má byť východiskom pre rokovania o kúpe spoločnosti. Obe strany ešte nezačali s procesom preskúmavania, ktorý by mohol ovplyvniť sumu, ktorú sú ochotné zaplatiť Sony a Apollo. Jedna hlavná otázka, ktorá sa vznáša pre firmy, je osud televíznej siete CBS, ktorá patrí k Paramountu. Regulácie totiž obmedzujú zahraničné vlastníctvo televíznych sietí, čo predstavuje potenciálnu prekážku.

Ale predstavitelia spoločností veria, že dokážu tieto obavy prekonať. Apollo už vlastní skupinu televíznych staníc Cox Media Group. Obchod tiež vyžadoval schválenie Federálnej komisie pre komunikácie, ktorá reguluje amerických vysielačov. FCC však zablokovala inú dohodu, ktorá zahŕňala Apollo, keď investičná firma Standard General skúsila kúpiť Tegna, skupinu televíznych staníc. Jedno možné riešenie, ktoré sa zvažuje je, že Apollo, ktorý už prešiel vládnym schválením, bude držať licenciu pre televíznu sieť CBS.

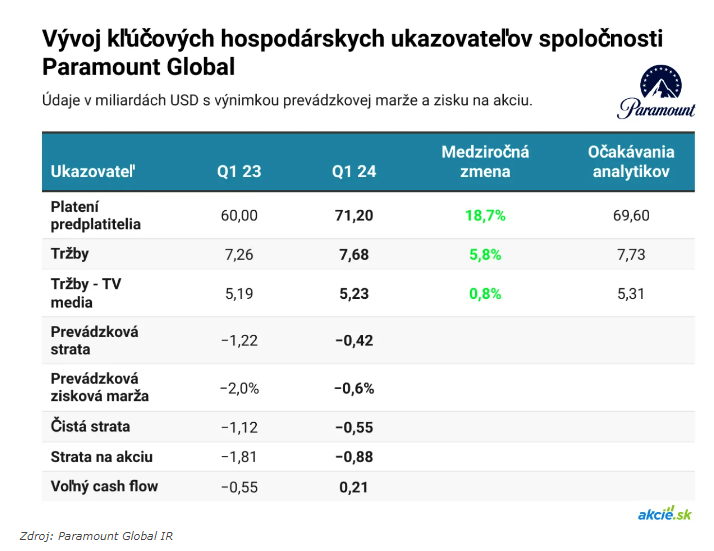

Paramount nedávno odvolal generálneho riaditeľa. CEO firmy Bob Bakish odchádza a nahradzujú ho 3 vykonávajúci predstavitelia. Podľa pondelňajšieho vyhlásenia budú spoločnosť riadiť traja najvyšší výkonní predstavitelia organizácie, Brian Robbins, vedúci oddelenia filmov a detského programovania, Chris McCarthy, riaditeľ Showtime/MTV, a George Cheeks, ktorý vedie CBS. Firma tiež nedávno reportovala svoje kvartálne výsledky.

Aj iné subjekty prejavili v posledných mesiacoch záujem o Paramount, vrátane Warner Bros. Discovery a mediálneho výkonného riaditeľa Byrona Allena. Ellison, generálny riaditeľ Skydance, je synom miliardára Larryho Ellisona, spoluzakladateľa Oracle, preto sa očakáva, že pomôže financovať dohodu. Skydance podporujú investori vrátane otca Ellisona, private equity firmy RedBird Capital Partners a KKR, ako aj čínsky technologický investičný gigant Tencent. Skydance v roku 2022 získal 400 miliónov USD nového kapitálu, čím ho ohodnotil na viac ako 4 miliardy USD.

Akcie Paramount Global

Akcie firmy od začiatku roka klesli o -14,9 % a za posledných 12 mesiacov dokonca o -47,7 % a aktuálne sa obchodujú za 12,2 USD. Pri tejto cene sa akcie firmy obchodujú za 9 očakávaného zisku na akciu (Forward P/E) a 9,8 násobok EV/EBITDA. Súčasná trhová kapitalizácia firmy je 8,4 miliardy USD. Dividendový výnos je na úrovni 1,63 %.

Ďalšie novinky zo sveta investovania

Akcie rôznych spoločností si môžete kúpiť TU.

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové