Mánia umelej inteligencie

Finančným trhom sa v roku 2023 darí, čo potvrdzujú v podstate všetky indexy s výnimkou čínskeho indexu Hang Seng, čo je dôsledok veľkých čínskych problémov. Medzi indexami ale vyčnieva index Nasdaq Composite (+34,5 %), zostavený z veľkých technologických firiem. Jeho výkonnosť poháňa „šialenstvo“ okolo umelej inteligencie (AI), ktorú rozpútal chatbot od OpenAI ChatGPT. Dôkazom je napr. Nvidia, ktorej akcie v tomto roku vzrástli už o +239 % vďaka svojim čipom pre AI. Príkladov je ale viac. Google, Amazon, Palantir, AMD, C3.ai, Upstart a mnoho ďalších.

Ako to vidia v Goldman Sachs

S veľkým nárastom technologických akcií sa vynárajú aj otázky, či je aj opodstatnený. Ocenenia sa zdajú byť totižto vysoké a mnohým môže dnešná situácia pripomínať dotcom bublinu z prelomu milénií, kedy investori vytvorili bublinu v internetových spoločnostiach. Stratégovia Goldman Sachs však bublinu okolo umelej inteligencie odmietajú.

„Veríme, že sme stále v relatívne skorých štádiách nového technologického cyklu, ktorý pravdepodobne povedie k ďalšej, ešte vyššej výkonnosti,“ napísali stratégovia Goldman pod vedením Petra Oppenheimera v poznámke s názvom Prečo AI nie je bublina. Akcie vedúce v pretekoch AI sa obchodujú na výrazne nižších úrovniach ako najväčšie firmy počas minulých technologických bublín, uviedol Oppenheimer, pričom dodal, že dnešné spoločnosti sú už ziskové a generujú hotovosť.

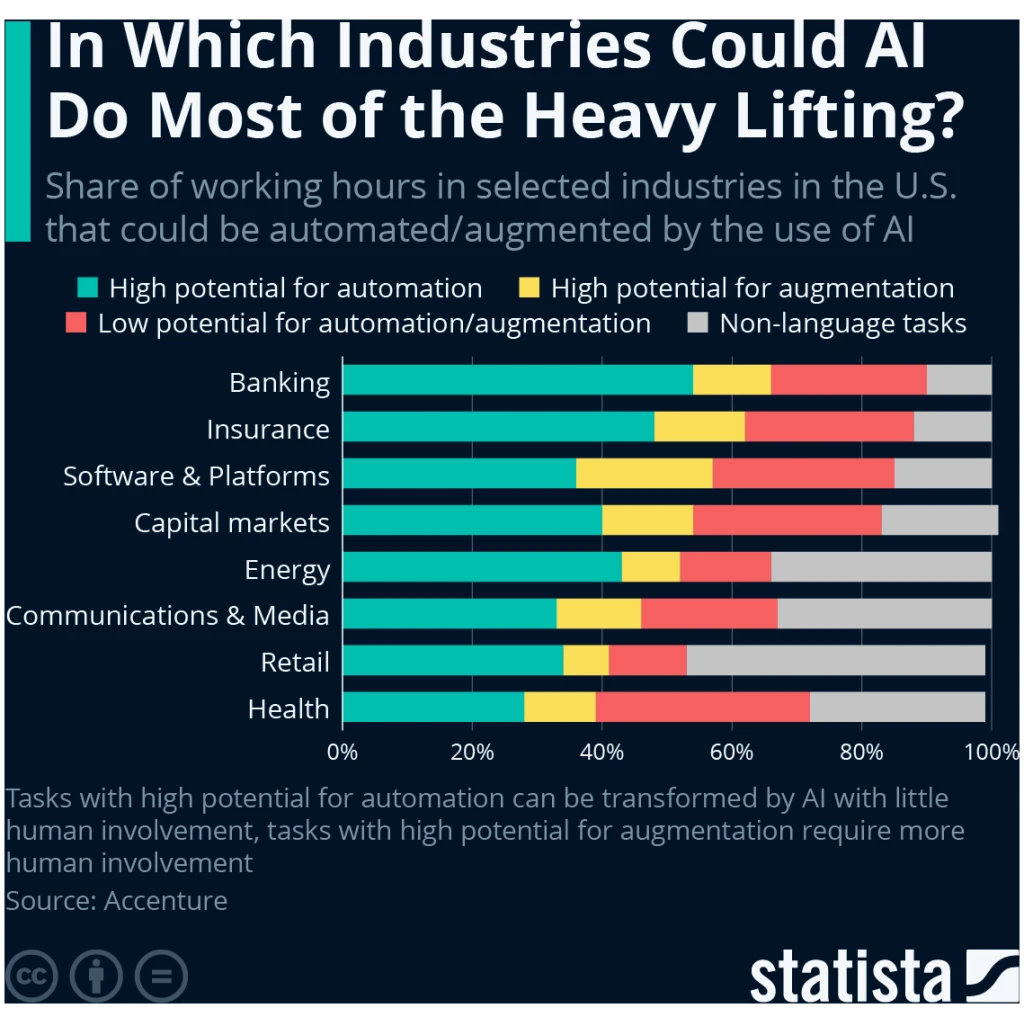

Umelá inteligencia do roku 2030 pomôže zvýšiť svetový HDP o 14 % vďaka vyššej produktivite. Ekonomické prínosy môžu podľa štúdie PwC dosiahnuť 15,7 bilióna USD. Firma očakáva, že najvýznamnejšie AI ovplyvní zdravotníctvo, farmaceutiku a automobilový priemysel. Accenture zas predpokladá, že najviac bude ovplyvnené bankovníctvo, poisťovníctvo a softvérové platformy.

To, že sa technologickým akciám v období vysokých úrokových sadzieb a výnosoch na dhopisoch darí, môže byť prekvapenie, ale zároveň dôkaz, že investori počítajú s tým, že AI pomôže firmám zvýšiť zisk a vykompenzovať tak drahšie financovanie.

Optimizmus Goldmanov ale naráža na opatrnejší prístup ostatných investičných bánk. Stratégovia Bank of America varovali, že AI nezachráni technologické akcie pred vplyvom vyšších a dlhších úrokových sadzieb, zatiaľ čo Morgan Stanley sa dokonca vyjadrila, že bublina sa blíži k vrcholu.

Jednou z výziev, ako oceniť rozsah výhod AI, je ako aj vybrať víťazov a porazených, vyjadrili sa Goldmani. „Vzhľadom na to, že ocenenia dominantných etablovaných spoločností sú vysoké, ale nie prehnané, veríme, že sme stále vo všeobecnosti v prvej fáze typickej technologickej vlny,“ napísali stratégovia. „Ak je to tak, naznačuje to, že v tejto časti trhu sa budú objavovať ďalší noví účastníci a ešte vyššie ocenenia.“

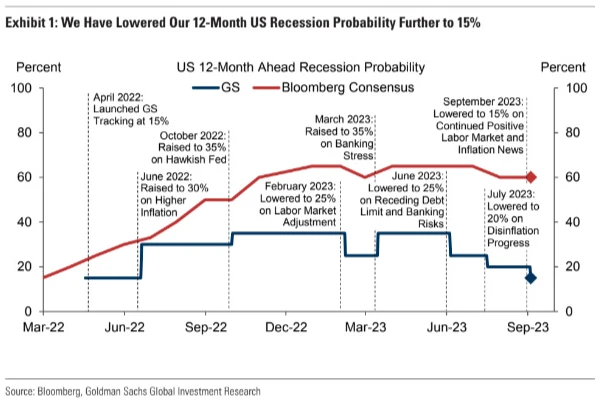

Analytici Goldman Sachs zároveň znížili pravdepodobnosť hospodárskej recesie v USA v nasledujúcich 12 mesiacoch z 20 na 15 %. Oproti zvyšku Wall Street sú tak Goldmani optimistickejší.

Morgan Stanley varujú pred prílišným optimizmom

Analytik Michael Wilson investičnej banky Morgan Stanley, ktorý je známy svojimi „medvedími“ prognózami, typicky nesúhlasí. Americkí akcioví investori sú sklamaní, pretože ekonomický rast bude tento rok slabší, ako sa očakávalo, oznámil. „Pri súčasných cenách trhy očakávajú zmysluplné opätovné zrýchlenie rastu ekonomiky, ktoré je podľa nás v tomto roku nepravdepodobné, najmä pre spotrebiteľov,“ dodal a pokračoval. „Potenciálne slabšie septembrové a októbrové údaje nie sú započítané do mnohých akcií a očakávaní.“

Minulý mesiac Wilson, ktorého negatívny výhľad na akcie sa tento rok ešte nenaplnil, povedal, že „riziková charakter“ na trhoch potrvá cez jeseň a prípadne aj zimu. Niektorí iní stratégovia zdieľajú jeho pesimistický názor, ako napríklad Michael Hartnett z Bank of America, ktorý povedal, že americké akcie stále čelia riziku tvrdého ekonomického pristátia. Mislav Matejka z JPMorgan Chase sa vyjadril, že nálada v amerických akciách je optimistická a varuje, že už neexistuje žiadna záchranná sieť na tlmenie akcií.

Ďalšie novinky zo sveta investovania

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové