Ako obchodovať S&P 500, Nasdaq a ďalšie americké indexy?

Akciové indexy možno použiť na sledovanie vývoja akciových trhov ako celku, a sú teda čiastočne odrazom ekonomiky. Je logické, že ak sa ekonomike darí, darí sa aj spoločnostiam, a tým pádom aj indexom, ktoré sa z nich skladajú. Samozrejme, že vývoj nie je vždy úplne rovnaký, najmä v posledných rokoch napríklad váha technologických firiem v indexoch rastie výrazne viac ako ich podiel v reálnej ekonomike, takže aj táto skutočnosť môže mať určité obmedzenia.

Stačí sa však pozrieť na hlavné finančné webové stránky alebo televízne vysielanie a uvidíte, že hodnoty indexov uvádzané v bodoch sú jednou z prvých vecí, ktoré sa preberajú. Dá sa teda povedať, že indexy sú jedným zo základných pilierov finančného sveta. Každá významná ekonomika má obvykle niekoľko hlavných akciových indexov, u nás v Európe je to hlavne nemecký DAX alebo európsky Euro Stoxx, v Ázii potom hlavne japonský Nikkei a USA má niekoľko hlavných indexov, na ktoré sa teraz pozrieme, pretože práve tie patria k tým vôbec najpopulárnejším. Bližšie sme sa akciovým indexom bližšie venovali v našom samostatnom článku:

Americké akciové indexy sa od začiatku roka tešia z veľmi peknej rastovej série. Mnohé z nich sú na historických maximách alebo blízko nich a jeden z najznámejších indexov, Dow Jones, dokonca prvýkrát za zhruba 130 rokov od svojho vzniku prekonal guľatú hranicu 40 000 bodov. Indexom hrá do kariet niekoľko vecí, od všeobecne pozitívneho sentimentu na akciách, ktorý je daný predovšetkým vývojom okolo AI, cez očakávané zníženie sadzieb, ktoré sú stále relatívne vysoké, až po lepšie posledné údaje o inflácii a skutočnosť, že spotrebitelia sú stále v celkom dobrej kondíciu a nezamestnanosť je nízka. To je v pomerne ostrom kontraste s rokmi 2022 a 2023, kedy mnoho investorov predpovedalo príchod recesie a krach trhov. Poďme si teda bližšie predstaviť štyri najpopulárnejšie americké akciové indexy

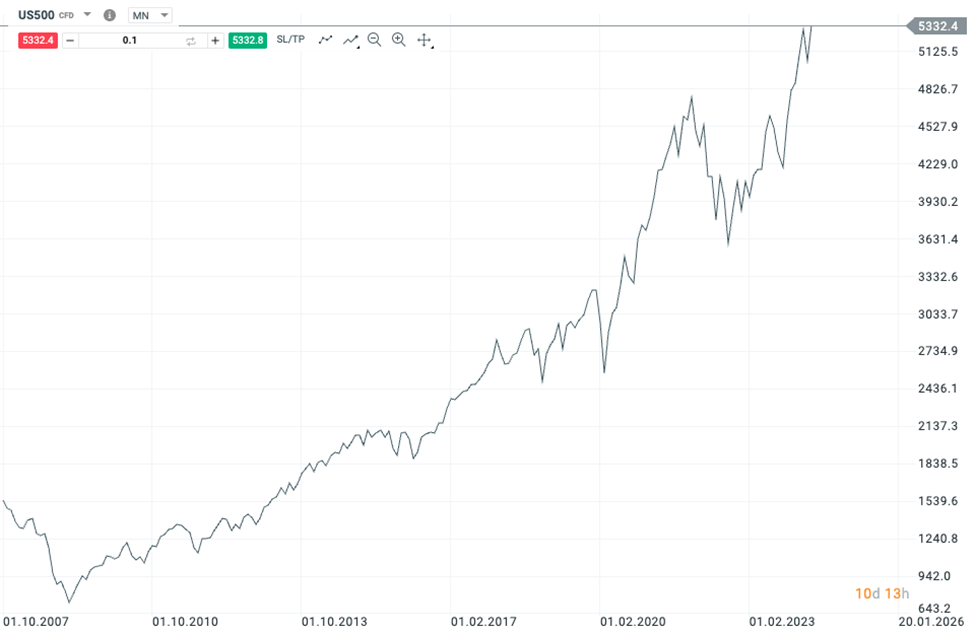

Index S&P 500 je pravdepodobne najčastejšie uvádzaným reprezentantom amerických akcií. Tento index obsahuje širokú škálu titulov z viac ako 10 sektorov a je zameraný najmä na veľké spoločnosti. Dobre tak reprezentuje dianie u najväčších firiem. V investičnej aplikácii XTB ho nájdete aj vo forme CFD pod skratkou US500. Ide o derivát s pákovým efektom 1:20, a ak sa rozhodnete index kúpiť alebo predať v 0,1 lote, potrebujete maržu 1 226 EUR na nákup alebo predaj kontraktu v hodnote 24 500 EUR. Spread, tj poplatok, je 2,3 EUR (môže sa mierne líšiť). Obchodník tiež platí denný swapový poplatok vo výške 6,35 EUR pri nákupe a 0 EUR pri predaji. Pokiaľ sa pozrieme na priemerný denný pohyb za posledné 3 roky od najnižšej po najvyššiu úroveň v daný deň, pohybuje sa index v priemere o 1,24 %.

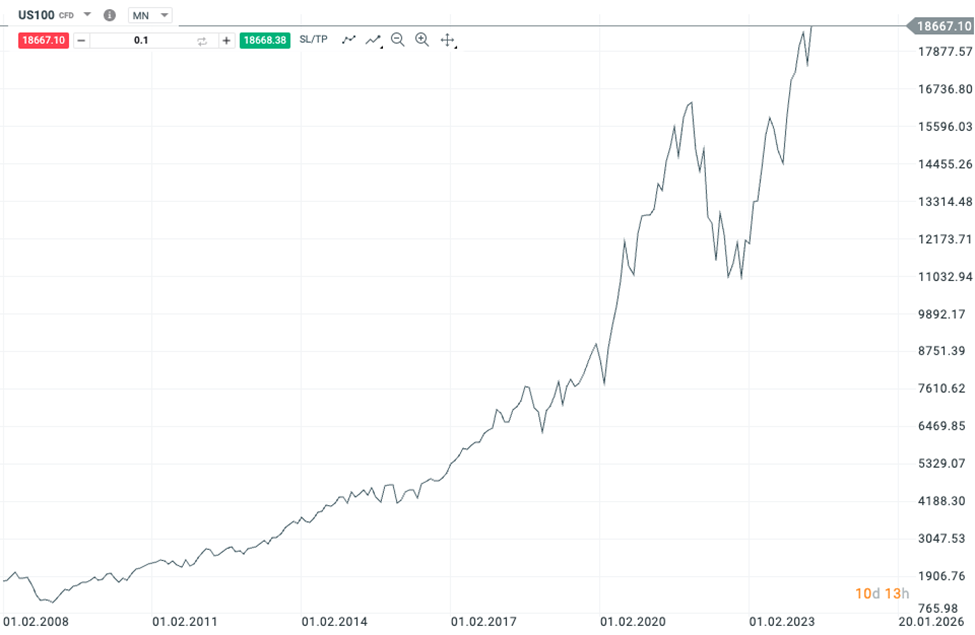

Druhým obľúbeným indexom pre obchodovanie alebo investovanie je Nasdaq s označením US100. V porovnaní s indexom S&P 500 je koncentrovanejší, pretože neobsahuje 500, ale zhruba 100 spoločností a váhy najväčších z nich, tj technologických spoločností, ako sú Microsoft, Apple, Nvidia, Amazon, Alphabet alebo Meta, sú vyššie.

Tento index v poslednom desaťročí rástol viac ako S&P 500 práve preto, že v ňom majú vyššie zastúpenie technologickej spoločnosti, ktorým sa veľmi darí. Vyššia výkonnosť a volatilita však okrem investičných príležitostí prinášajú aj obchodné príležitosti, ktoré je možné využiť prostredníctvom dlhých alebo krátkych pozícií. Tento index sa tiež obchoduje s pákovým efektom 1:20, pri obchodnom objeme 0,1 lotu, takže za maržu 1 716 EUR môže investor zobchodovať kontrakt v hodnote 34 300 EUR. Poplatok za nákup alebo predaj tohto objemu je zhruba 2,3 EUR a denný swap je 8,9 EUR v prípade nákupu a 0 EUR v prípade predaja. Pokiaľ ide o volatilitu, priemerný denný pohyb je 1,66 %.

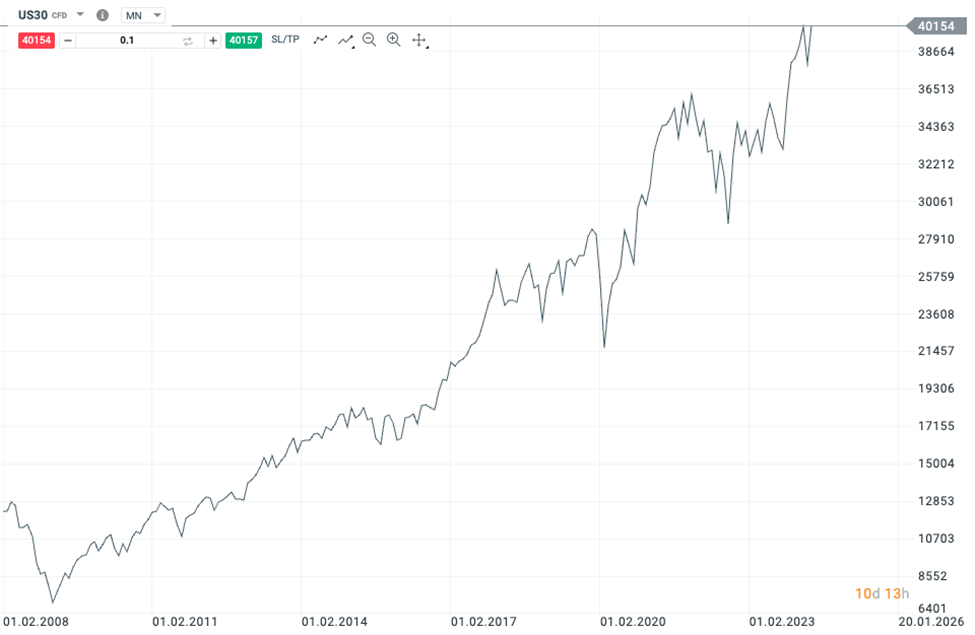

Tretím indexom je už spomínaný Dow Jones pod skratkou US30. Ten sa od prvých dvoch indexov líši predovšetkým tým, že váhy firiem v indexe nie sú určené priamo podľa veľkosti firiem alebo ich výkonnosti, ale sú určené na základe ceny akcií, čo je obzvlášť viditeľné, pretože index obsahuje akcie iba 30 firiem. Jednoducho povedané, čím vyššia je cena akcie, tým vyšší je podiel v indexe. To je pomerne zvláštne, pretože ceny akcií sú tiež silne ovplyvnené napríklad rozdelením, ku ktorému dochádza najmä u spoločností, ktoré silne rastú. Najväčšími zástupcami v tomto indexe sú Unitedhealth Group, Goldman Sachs a Microsoft.

Pri objeme obchodu 0,1 lotu platí obchodník spread 1,8 EUR, swap na nákup je 4,8 EUR, na predaj je aj v tomto prípade nulový. Marža potrebná na otvorenie obchodu je 923 EUR a hodnota obchodu je 18 466 EUR, takže aj v tomto prípade platí pákový efekt 1:20. Tento index sa rovnako ako tie predchádzajúce v súčasnej dobe tiež pohybuje okolo maxím. Index Dow Jones sa pohybuje v priemere o 1,16 % denne, a je teda najmenej volatilný.

Posledným indexom v dnešnom výbere je Russell 2000. Ide o index merajúci výkonnosť 2000 akcií s malou trhovou kapitalizáciou a v platforme ho nájdete pod tickerom US2000. V tomto prípade však prichádza zmena, pretože index je oproti svojim maximám dosiahnutým v roku 2021 o viac ako 10 % nižšie. Russell je však špecifický index, pri akciách s malou trhovou kapitalizáciou je to trochu zložitejšie, najmä v dnešnej dobe vyšších úrokových sadzieb.

Spoločnosti v tomto indexe majú vyššiu úroveň dlhu s premenlivou úrokovou sadzbou, čo zvyšuje ich náklady na údržbu dlhu. V posledných rokoch navyše mnoho malých, potenciálne vysoko výkonných spoločností zostáva dlhšie v súkromnom sektore, takže sa do indexu nedostanú, čo môže znižovať jeho výkonnosť. Pokiaľ sa pozrieme na údaje za súčasnú výsledkovú sezónu, firmy v predchádzajúcich indexoch zvyšujú tržby medziročne o 3,7 % až 5,8 % a zisky o 5,2 % až 21,2 %, ale u firiem Russell rastú tržby iba o 0, 5 % a zisky sú dokonca medziročne nižšie o 16,7 %.

To je však špecifické pre posledné roky, a tak z toho pravdepodobne ešte nemôžeme vyvodzovať závery, ale všeobecne platí, že indexy malých firiem prinášajú vyššiu volatilitu a vyššiu dlhodobú výkonnosť výmenou za vyššie riziko. Pri objeme obchodovania 0,1 lotu je spread zhruba 12 EUR, marža 3 880 EUR, hodnota kontraktu 38 800 EUR, takže tento index sa obchoduje s nižšou pákou, tj 1:10. Swap na nákup je 10 EUR a na predaj 0 EUR. Najvyššiu rizikovosť indexu Russell potvrdzuje denná volatilita, ktorá za posledné 3 roky činí 1,71 %.

Na záver článku sa pozrime na celkovú výkonnosť vyššie uvedených indexov za posledných 10 rokov. Index S&P 500 za toto obdobie vzrástol o 241,69 %,čo predstavuje ročnú výkonnosť 13,06 %. Pri indexe Nasdaq je to 473,06 %, resp. 19,06 %, pri indexe Dow Jones 206,89 %, resp. 11,86 %, a pri indexe Russell 119,24 %, resp. 8,16 %.

Všetky dôležité parametre nájdete v tabuľke:

| Názov indexu | Hodnota 0,1 lotu | Marža | Páka | Spread | Výkonnosť 10 r. | Anualizovaná výkonnosť | Denná volatilita |

| S&P 500 (US500) | 24 500 EUR | 1 226 EUR | 1:20 | 2,6 EUR | 241,69 % | 13,06 % | 1,24 % |

| Nasdaq (US100) | 34 300 EUR | 1 716 EUR | 1:20 | 2,3 EUR | 473,06 % | 19,06 % | 1,66 % |

| Dow Jones (US30) | 18 466 EUR | 923 EUR | 1:20 | 1,8 EUR | 206,89 % | 11,86 % | 1,16 % |

| Russell 2000 (US2000) | 38 800 EUR | 3 880 EUR | 1:10 | 12 EUR | 119,24 % | 8,16 % | 1,71 % |

Pokiaľ chcete indexy sami obchodovať, u XTB nájdete inštrumenty kopírujúce ich výkonnosť ako vo forme CFD, tak aj vo forme fyzických ETF. Viac informácií nájdete na: https://www.xtb.com/sk

Disclaimer:

Rozdielové zmluvy sú komplexné nástroje av dôsledku použitia finančnej páky sú spojené s vysokým rizikom rýchleho vzniku finančnej straty. Pri 77 % účtov retailových investorov došlo pri obchodovaní s rozdielovými zmluvami k vzniku straty u XTB S.A. Mali by ste zvážiť, či rozumiete tomu, ako rozdielové zmluvy fungujú, a či si môžete dovoliť vysoké riziko straty svojich finančných prostriedkov.

Ďalšie novinky zo sveta investovania

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové