Opäť sa, po zhruba mesiaci, pozrieme na udalosti, ktoré spôsobili na trhoch výraznejšiu zmenu nálady a mohli by mať presah aj do najbližších týždňov. Prekvapivo nebol cenovým hýbateľom niektorý z hlavných fundamentov alebo zasadanie centrálnych bánk, bola ním správa od ratingovej agentúry Fitch, ktorá znížila USA rating z „trojitého Áčka“. Tým krajina vypadla z TOP ratingového listu krajín. Aby sa tam krajina udržala potrebuje mať minimálne od 2 z 3 hlavných ratingoviek status AAA. Americké úrady nesúhlasili s rozhodnutím Fitch, pričom americká ministerka financií Janet Yellenová ho označila za „svojvoľné a založené na zastaraných údajoch“. Vo všeobecnosti úverový rating používajú investičné fondy, penzijné fondy a iní investori na posúdenie úverovej bonity Spojených štátov.

To dostalo finančné trhy pod tlak, ktorý z časti ešte pretrváva. Hlavný technologický index USA Nasdaq sa dostal pod kritickú ročnú objemovú hladinu a to otvára priestor k ďalším poklesom. V grafe nižšie pripájam pár dôležitých cenových hladín, na ktorých sa v poslednom období zobchodovalo najväčšie množstvo kontraktov. Môžeme vidieť, že bývalá úroveň podpory na 15430 bodoch, už pôsobí ako rezistencia. Dôležité bude sledovať reakcie trhu na cenu 15120 bodov a v jej okolí.

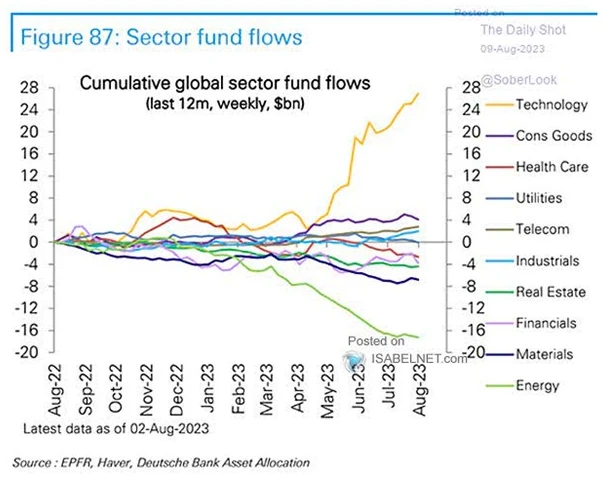

Prečo spomínam ako prvý technologický sektor? Ak sa pozrieme na graf nižšie, tak je viac ako jasné, do ktorého segmentu prúdilo najviac kapitálu. Druhým dychom musím dodať, že žijeme v technologickej dobe, spoločnosti zastupujúce tento sektor budú tvoriť gro globálneho pokroku a táto valuácia im patrí. Z krátkodobého hľadiska však vnímam technológie ako prehriate a osobne by som si dával pozor na objemovo väčšie nákupy. Naopak hlavne firmy zastupujúce realitný sektor, finančný alebo bankový segment a hlavne firmy zamerané na energetiku, môžu ponúkať dobrý potenciál k zhodnoteniu v krátkodobom horizonte.

NOVÁ VIDEOSÉRIA:HARMONIC TRADING

Posuňte svoje obchodné zručnosti a riadenie rizík na vyššiu úroveň s Patrikom Klempárom.

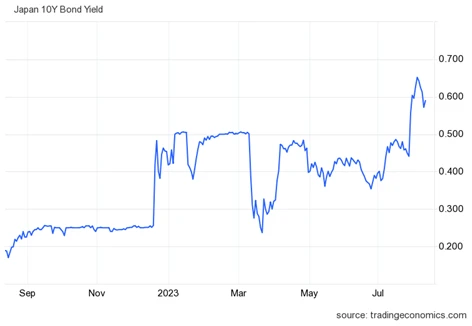

Ako môže silnejší JPY ovplyvniť trhy

Aspoň v malom, ale predsa, by som tu rád spomenul možnú problematickú situáciu v spojení s japonským Jenom. V skratke, donedávna veľkí obchodníci-špekulanti využívali japonskú menu pre tzv. carrytrades, čo v podstate znamená, že si za lacno (sadzby skoro pri 0%) požičiate Jeny, zameníte ich za napríklad Doláre, alebo lepšie úročené štátne dlhopisy. Kedy môže nastať problém? Ak centrálna banka Japonska – BoJ ukončí svoju uvoľnenú politiku, ktorá by zodvihla výnosy-úročenie japonských dlhopisov a to by zatvorilo špekulantom dvere k profitu z „lacnej výpožičky“. A to som sa ešte nedostal k hedgeovým fondom, ktoré môžu takýmto systémom kapitál napákovať cez rôzne finančné deriváty. Tie by boli v prípade ďalších rastov, nútené dopniť kapitál alebo upustiť zo svojich záväzkov, čo by mohlo spôsobiť destabilitu a reťazový výpredaj. V grafe nižšie prikladám vývoj japonských štátnych dlhopisov s 10-ročnou splatnosťou. Ďalšia predpoveď analytikov na najbližšiu dobu nevyzerá lepšie.

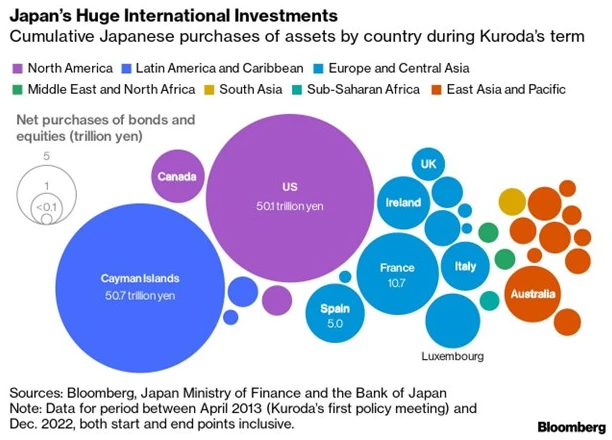

Túto myšlienku podporuje aj fakt, že zahraničné investície z Japonska dosahovali úrovne v 10tkach biliónov Jenov len za obdobie od roku 2013 do roku 2022. Primárnymi cieľmi bola Severná Amerika, Latinská Amerika a Európa. Často sa tak mohlo jednať o „cezpoľných“ investorov, ktorí sa v Japonsku zastavili len na vypožičanie lacného kapitálu, ktorý následne smerovali do iného regiónu s vidinou lepšieho zhodnotenia.

August mesiac lovu na akcie

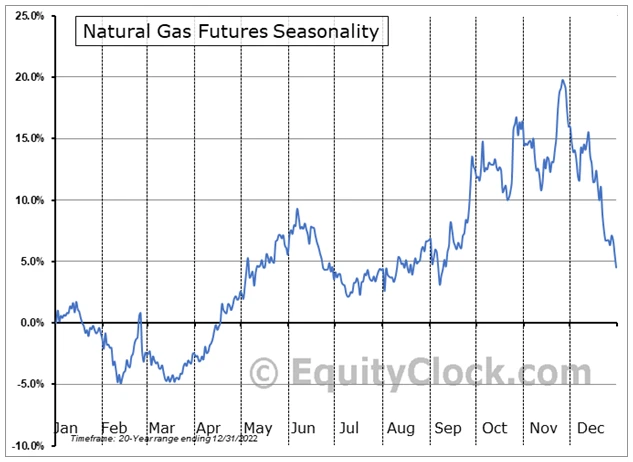

Zatiaľ to tak nevyzerá, no obchodníci opäť začali vsádzať na možné zníženie sadzieb v USA už na konci 1.kvartálu budúceho roka. Podporili to aj posledné dáta z americkej ekonomiky, ktoré naznačujú pokračujúce chladnutie v jednotlivých sektoroch. V spojitosti s nie úplne pozitívnou náladou na trhoch, by práve august mohol ponúknuť na niektorých aktívach po dlhších mesiacoch zaujímavé ceny k nákupu. Medzi favoritov sa prepracoval aj trh zemného plynu – Natgas, ktorý má v posledných dňoch za sebou celkom slušný rastový impulz k cene 3.00$/MMBtu. Pred nami je jesenná sezónnosť na tomto trhu, ktorá by mohla podporovať rast aj v najbližších týždňoch.

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové