Minulý týden nebyly inflační údaje pro trhy nijak zvlášť přínosné. Ačkoli americká inflace zůstává relativně nízká, přestala klesat a mírně oproti červnu stoupla. V tomto týdnu mohou investoři hledat inspiraci v makroekonomických datech z reálného hospodářství, například v amerických maloobchodních tržbách nebo průzkumech aktivity v hlavních průmyslových odvětvích.

I když se nejedná o čísla, která by radikálně změnila obecný pohled na ekonomický výkon, trhy působí dojmem zvýšené citlivosti a nedávno reagovaly nervózně i na méně významná makrodata.

Americký Fed tento týden zveřejní zápis ze svého posledního zasedání. Můžeme zde hledat naznačení ohledně dalšího zvýšení úrokových sazeb? Pravděpodobně to nebude snadné, protože hlavní sdělení spočívalo v odkazu na nedávno přidané informace a v srpnu již byla zveřejněna důležitá data. Je spíše nepravděpodobné, že by Fed zvýšil úrokové sazby znovu.

Úterý přinese data k maloobchodním prodejům ve Spojených státech, ty dle odhadů meziměsíčně vzrostly o 0,2 %. S blížícím podzimem se však očekáváná ochlazení, především v souvislosti s koncem dovoleným a vyčerpáním úspor u chudší části populace.

Ve středu bude zveřejněna předběžná hodnota HDP za 2Q v eurozóně, ten by mezikvartálně měl vzrůst o 0,3 %, meziročně pak o 0,6 %. V pátek se dozvíme finální data k inflaci v eurozóně, ta by za červenec měla být potvrzena na 5,3 %, meziměsíčně pak na -0,1 %.

Středa bude ve také znamení průmyslové produkce – v USA a eurozóně. V zámoří se v červenci očekává meziměsíční nárůst o 0,3 %, k čemuž přispívaly poskytovatelé energií z důvodů zvýšené poptávky po chlazení v době tropických veder. V eurozóně se v této kategorii meziměsíčně za červen očekává stagnace.

Kvartální sezona

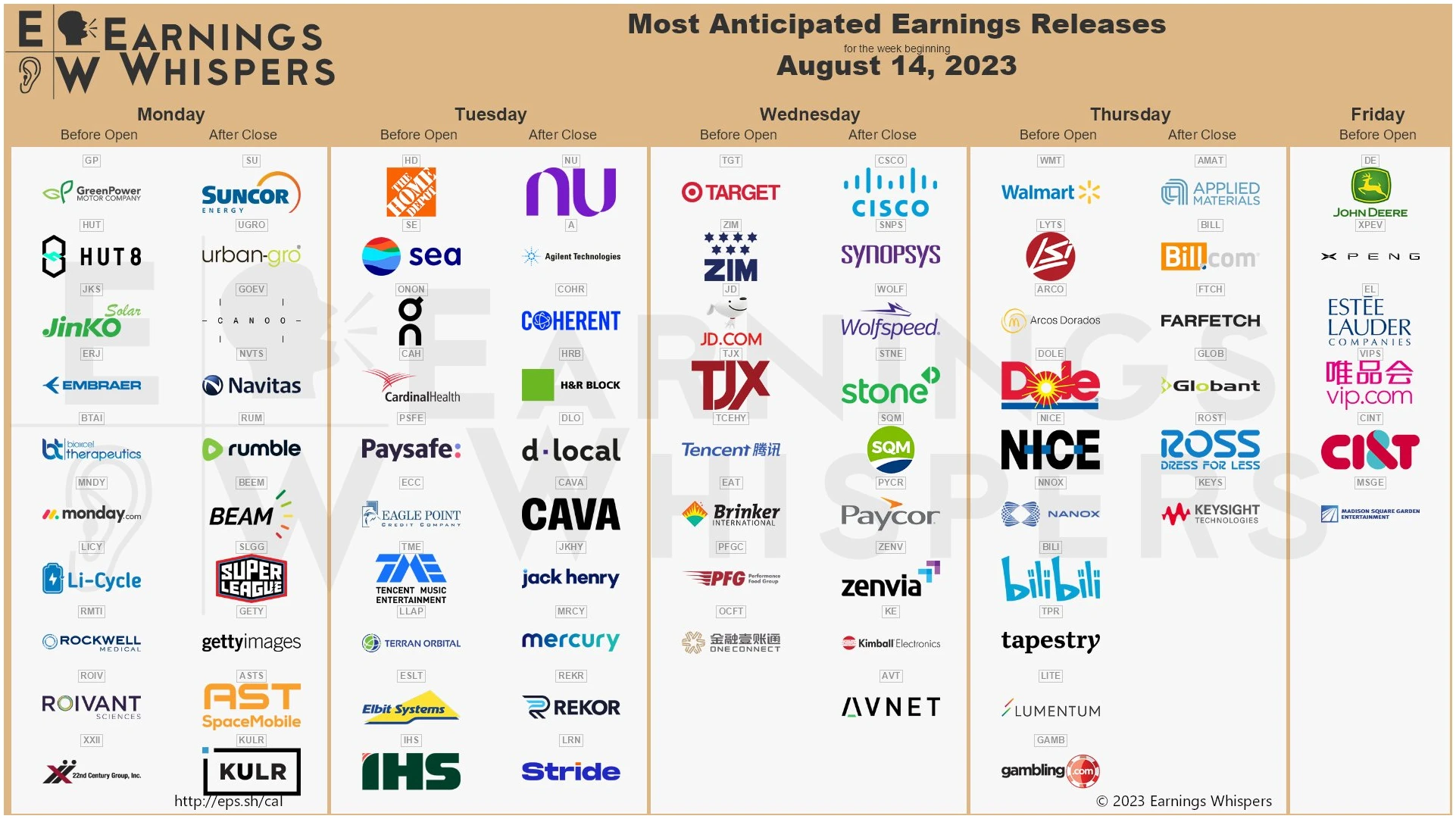

Minulý týden byl poměrně intenzivní a v tomto týdnu výsledková sezóna již oslabuje a čeká nás méně hospodářských výsledků. Poslední velké jméno, na které čekáme, je Nvidia. Ta ovšem reportuje až příští středu.

V tomto týdnu jde o maloobchodníky Target, Walmart a Home Depot, poté menší automobilky Canoo a Xpeng, či softwarová společnost Cisco.

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové