Jednou z hlavných otázok aj naďalej ostáva, či centrálne banky pristúpia k ďalšiemu zvyšovaniu úrokových sadzieb. Hneď v závese nasledujú aktuálne geopolitické riziká, ktoré by mohli situáciu najbližšie mesiace skomplikovať, otázky ako dlho budú sadzby strašiť investorov na aktuálnych hodnotách alebo to, či ECB vykročí z tieňa Fedu a pošle sadzby na dol skôr. Dnes by som sa chcel hlbšie pozrieť na niektoré z fundamentálnych ukazovateľov.

V súčasnosti sa eurozóna snaží udržať si stabilnú ekonomiku a zvládnuť vplyv pandémie COVID-19. V auguste 2023 mzdy v eurozóne zvyšovali rýchlejšie ako ceny, a to takmer vo všetkých odvetviach. V Spojených štátoch porastie HDP v tomto roku o 0,5 percenta (1,9 percentuálneho bodu pod predchádzajúcim odhadom). Eurozóna by mala zaznamenať nulový rast. Oživenie globálnej ekonomiky sa očakáva až v polovici roku 2024.

Depresia sa pomaly prejavuje už vo všetkých ekonomických sférach. PMI indexy mapujúce náladu v priemyselnom odvetví zaznamenali v Nemecku extrémny prepad, k hodnotám, ktoré sme mali možnosť vidieť naposledy v rokoch 2008 a 2020 počas pandémie. V grafe je síce znázornený očakávaný obrat, ten však bude závisieť od uvoľnenia menovej politiky ECB a zlepšenej možnosti úverovania pre firmy.

Nehnuteľnosti, trh práce a inflácia

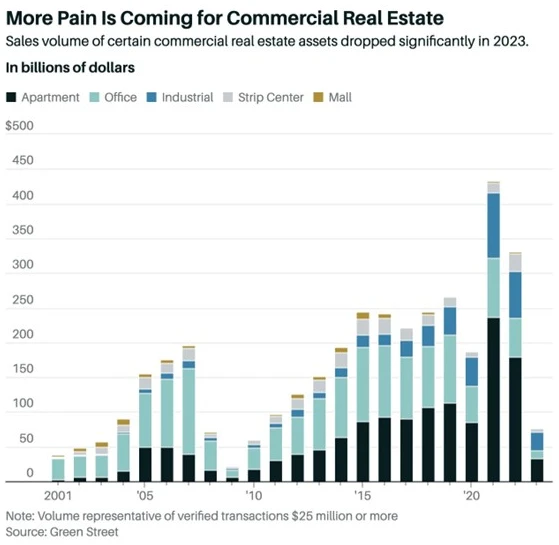

Veľmi podobná, depresívna, situácia panuje aj v sektore nehnuteľností USA. Ak sa pozrieme na obrázok predajov jednotlivých druhov nehnuteľností, či už to sú byty, priemyselné objekty alebo kancelárie, situácia je viac než jasná. Taktiež dopyt po klasických hypotékach klesol pod úrovne z rokov 2010-2016, kedy sa rozbiehal cyklus ekonomických stimulov po hypotekárnej kríze.

NOVÝ KURZ: INVESTOVANIE & TRADING

Prevedieme vás tajomstvami obchodovania a investovania a odhalíme vám cestu k úspešnej budúcnosti!

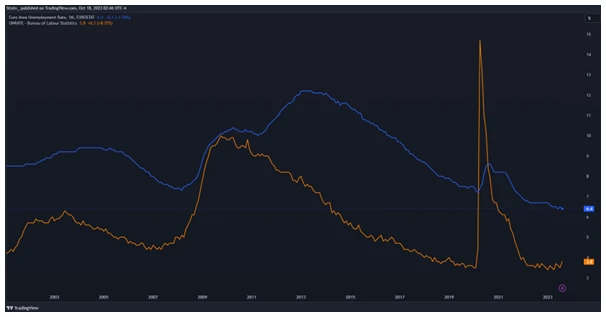

Trh práce v USA a EÚ vyzerá byť stabilný, aj keď v Amerike môžeme badať miernu kontrakciu a mesačné zmeny nových pracovných miest bývajú skôr revidované nadol.

Historicky zatiaľ stále platilo ,že ak sa miera nezamestnanosti zvýši o 0,5pb to viedlo k recesii, ktorá by bola následne dobrým dôvodom pre uvoľnenie menovej politiky.

Zdroj:tradingview.com, Vývoj nezamestnanosti US(oranžová) vs. EÚ(modrá)

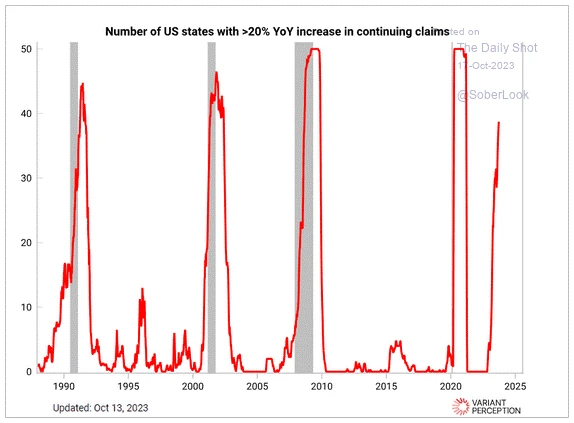

Jeden z viacerých zaujímavých sub-indikátorov vývoja trhu práce môže byť aj graf nižšie, ktorý popisuje väčšiu ako 20% medziročnú zmenu počtu amerických štátov, ktoré evidujú kontinuálne žiadosti o podporu. Počty štátov sa navyšujú výrazným tempom ako v krízových rokoch napr. 2001, 2008.

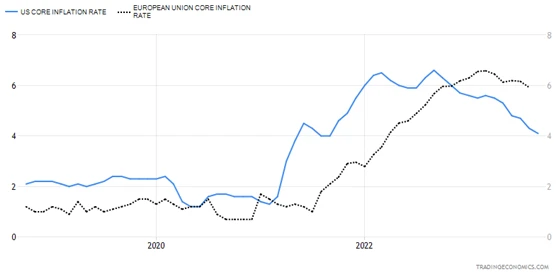

Centrálne banky aktívne sledujú vývoj jadrovej inflácie, ktorá bola hnaná hlavne vysokou cenou vstupných energií. Jej hodnoty, či už USA alebo EÚ, ktoré sú výrazne vzdialené inflančnému cieľu zatiaľ nedovoľujú uvoľnenie menovej politiky. Preto aj v najbližšej dobe bude zásadná situácia týkajúca sa geopolitických konfliktov, ktoré by mohli spustiť vlnu embárg, čo by mohlo viesť k rapídnemu nárastu cien komodít a následne podporiť infláciu v opätovnom raste. Jednoducho nočná mora centrálnych bankárov.

Očami investora

Nachádzame sa na hrane významného obdobia, z jednej strany hneď niekoľko vážnych konfliktov, ktoré by mohli narušiť stabilitu nielen finančného systému. Na strane druhej, spomaľujúce ekonomické ukazovatele, potvrdzujúce ochladenie ekonomickej aktivity vo svete.

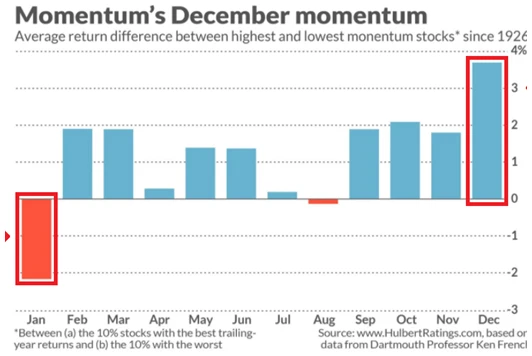

Z hľadiska finančných trhov, nás čaká jeden z najlepších rastových mesiacov – december bol historicky mesiac s najvýraznejším momentom.

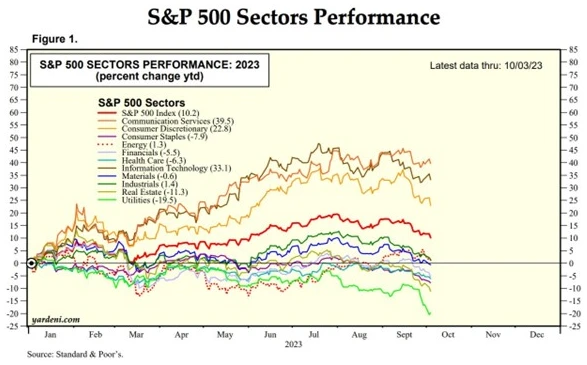

Sektorovo dáva zmysel zamerať sa na firmy, ktoré by mohli primárne participovať na novom expanzívnom cykle. Aktuálne sú segmenty maloobchodu, realít, zdravotníctva alebo bankový sektor svojím ročným výkonom podpriemerné a môžu investorovi ponúkať zaujímavý potenciál profitu do najbližších rokov

Ďalšie zaujímavosti zo sveta investovania

Index S&P 500 si môžete kúpiť TU.

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové