Pokles v očakávaniach

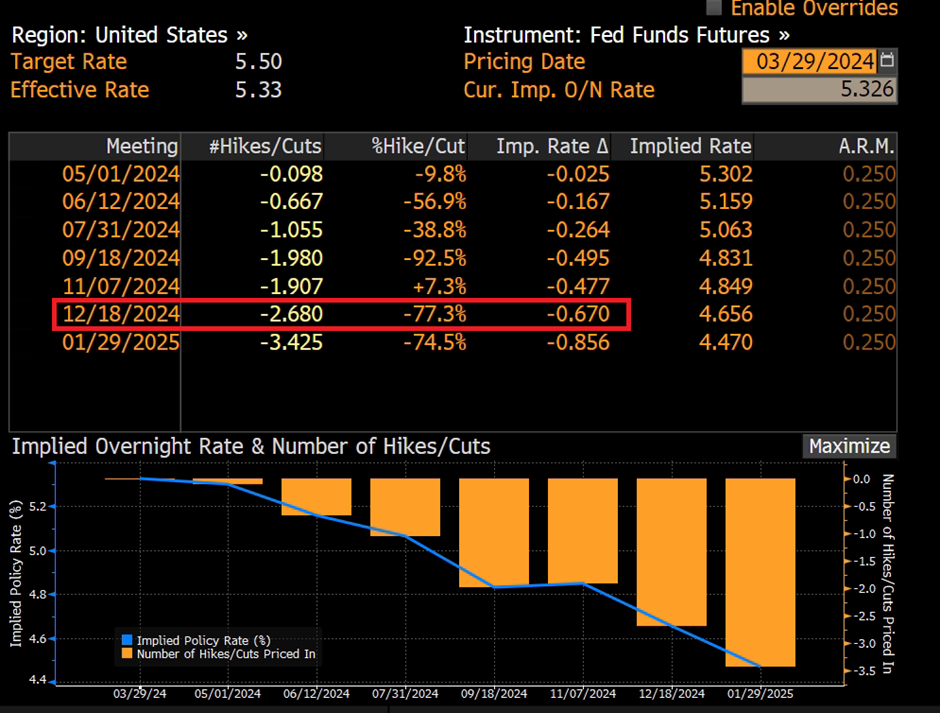

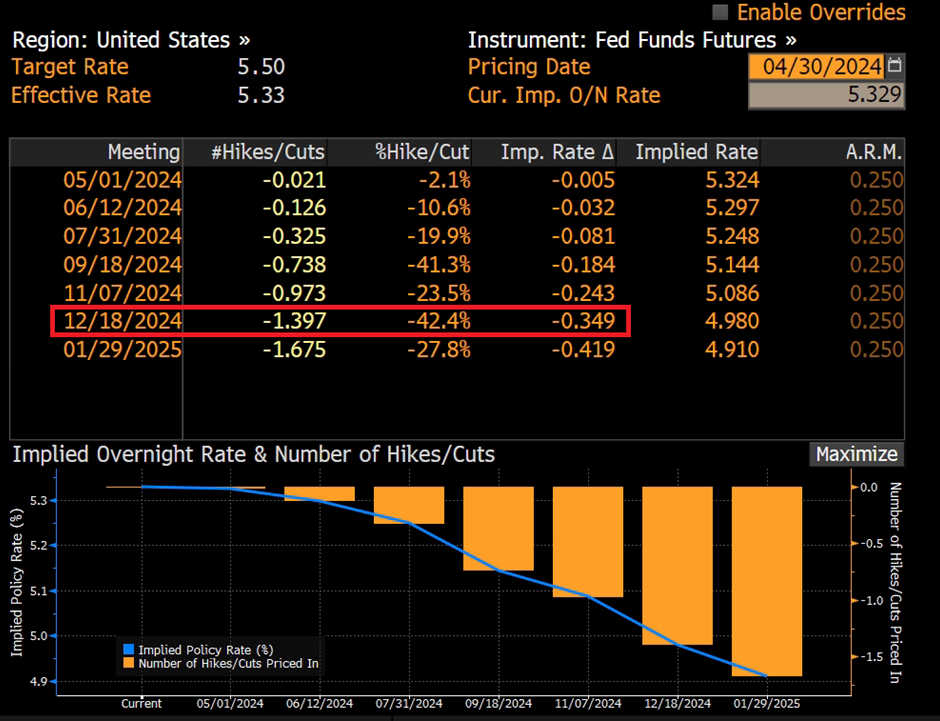

V poslednom mesiaci sme mohli sledovať postupné ochladzovanie nálady obchodníkov pri téme znižovania sadzieb. To sa logicky následne odzrkadlilo aj na sile amerického Dolára a dlhopisovom trhu v USA. Kým ešte koncom mája trh započítaval, že v decembri sa bude sadzba pohybovať o cca 67 bázických bodov ( 0,67 percentuálneho bodu), čo predstavovalo niečo vyše dvoch znížení, dnes sú tie to očakávania pod tlakom dát prichádzajúcich z Ameriky na úplne inej úrovni. Trh momentálne verí len 1,3 zníženiu o 34 bázických bodov.

Takéto prostredie samozrejme prilákalo najmä obchodníkov na trhy s drahými kovmi, vzrástli výnosy na štátnych dlhopisoch a tiež posilnil americký dolár. V EÚ je to o niečo iné a očakávania sa tam na medzi mesačnej báze výraznejšie nezmenili, aj vďaka jemnejším dátam, ktoré ECB a Lagardeovej otvárajú dvere. Otázkou ostáva, koľko z vyššie uvedených dát už bolo do trhu zacenených a či môže trhy vôbec ešte niečo prekvapiť, snáď už len neočakávané zvýšenie sadzieb.

Investičné plány – múdrejší spôsob pre investovanie Vašich úspor

Deficit USA a jeho obsluha

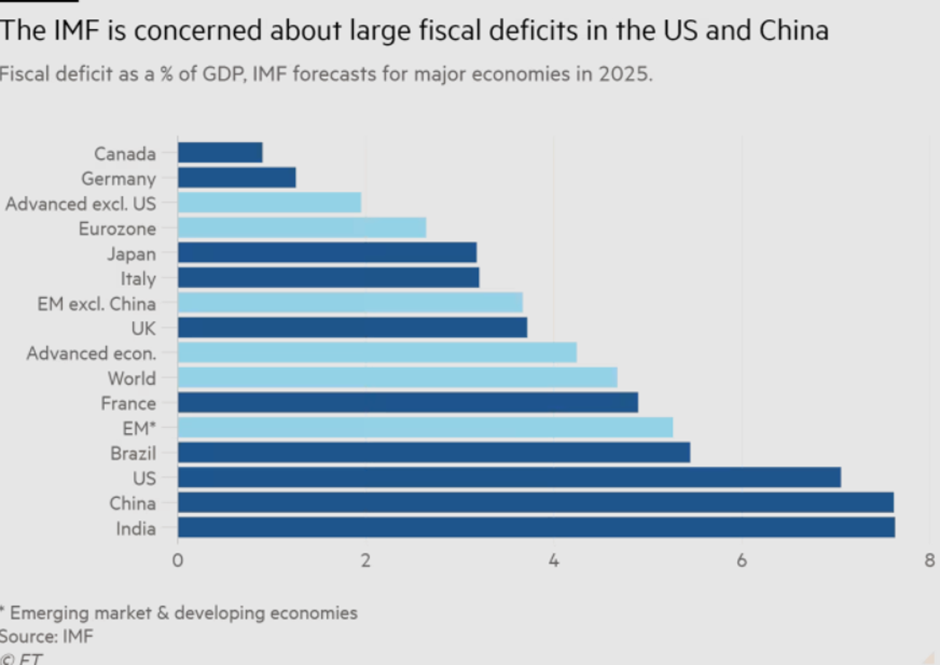

MMF varoval USA, že ich masívne fiškálne deficity podnietili infláciu a predstavujú „významné riziká“ pre globálnu ekonomiku. USA a Čína patrili medzi štyri krajiny, ktoré fond pomenoval a ktoré „kriticky potrebujú prijať politické opatrenia na riešenie zásadnej nerovnováhy medzi výdavkami a príjmami“. Ďalšími boli Veľká Británia a Taliansko.

Rastúce výdavky najmä zo strany USA a Číny by mohli mať „hlboký vplyv na globálnu ekonomiku a predstavovať značné riziko pre základné fiškálne prognózy v iných ekonomikách“, uviedol MMF. USA v budúcom roku pravdepodobne zaznamenajú deficit na úrovni 7 %, čo je viac ako 3-násobok 2 % priemeru ostatných rozvinutých ekonomík.

Hodnotenie prichádza v čase rastúcich obáv medzi ekonómami a investormi, že rok 2025 bude pre americkú fiškálnu politiku kritickým rokom. Hlavný ekonóm MMF Pierre-Olivier Gourinchas v utorok povedal, že fiškálna pozícia USA je „zvlášť znepokojujúca“, čo naznačuje, že by to mohlo skomplikovať pokusy Federálneho rezervného systému vrátiť infláciu na jej 2-percentný cieľ.

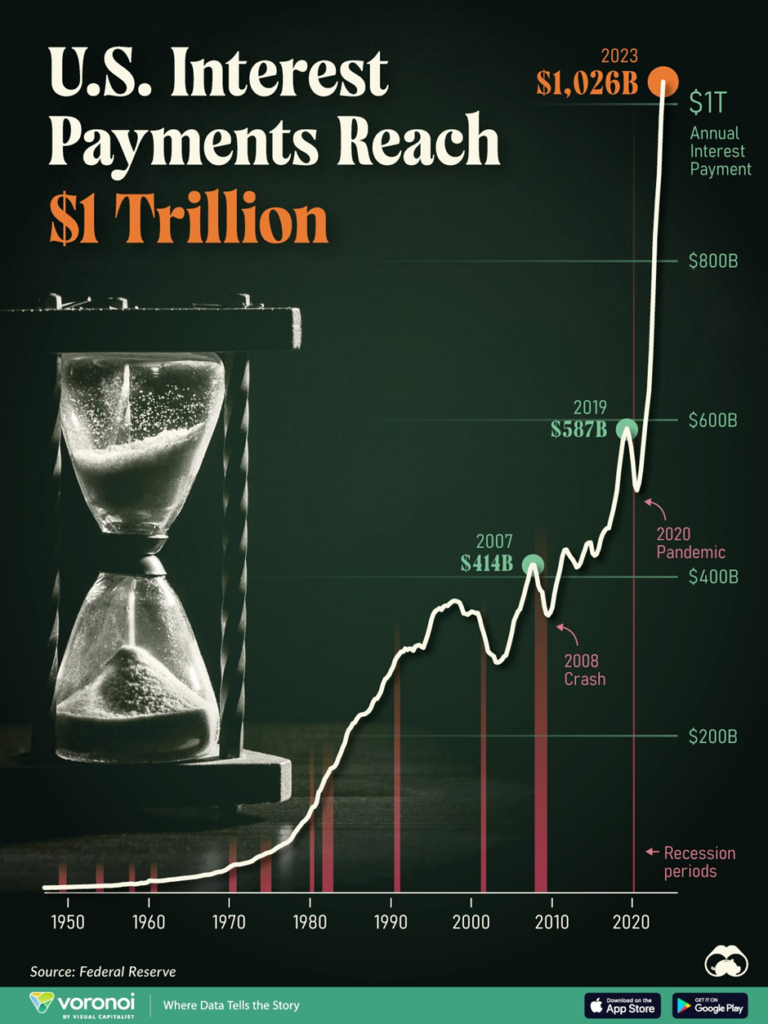

Ďalšou dôležitou informáciou je obsluha dlhu, ktorá sa výrazne predražuje práve v aktuálnom období vyšších úrokových sadzieb a drahého úverovania, ktorými chcú centrálne banky schladiť infláciu po jej rozmachu od roku 2020. MMF uviedol, že fiškálny deficit krajiny prispel k jadrovej inflácii 0,5 percentuálneho bodu, čo je miera základných cenových tlakov, ktorá nezahŕňa energie a potraviny. To znamená, že americké úrokové sadzby by museli zostať vyššie dlhšie, aby sa inflácia vrátila späť k 2-percentnému cieľu Fedu.

Získajte úrok z neinvestovaných prostriedkov

Čo hovorí dlhopisový trh

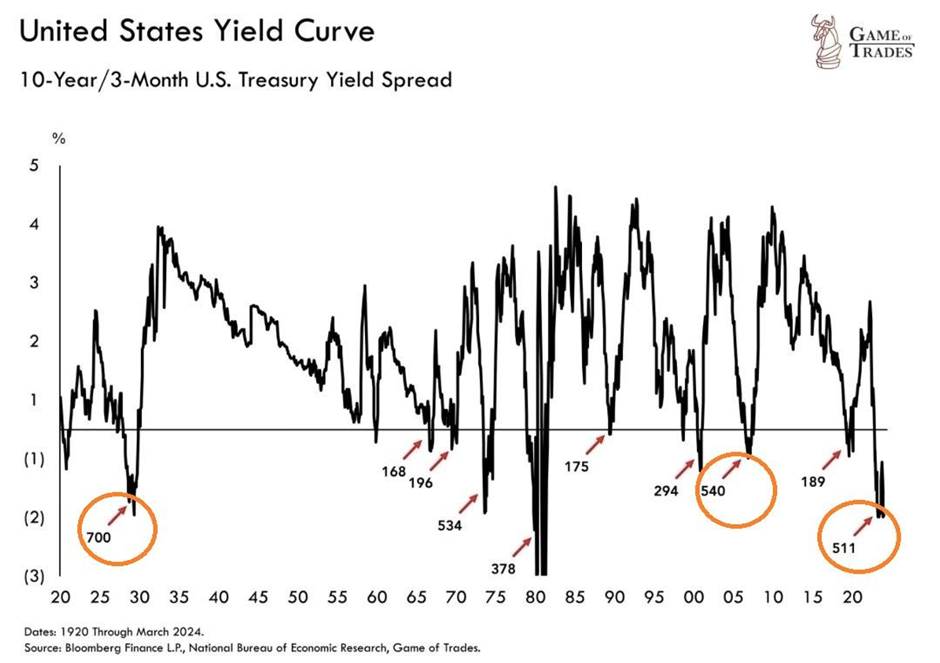

Výnosová krivka medzi 3-mesačnými a 10-ročnými americkými vládnymi dlhopismi je invertovaná, tzn. kratšie splatnosti ponúkajú vyšší kupón ako tie dlhšie, už vyše 500 dní. V dlhodobej histórií sa takýto scenár opakoval len trikrát v roku 1929, 1974 a 2008. Bohužiaľ vo všetkých prípadoch sa akciový trh prepadol o vyššie desiatky percent.

Samozrejme aktuálny stav je vo veľa veciach odlišných od histórie, napríklad už len tým, že trhy žili posledné roky na lacnom úroverovaní a kapitále a niektorí účastníci trhu možno s touto víziou počítajú. Každopádne tento stav medzi krátkym a dlhým koncom výnosovej krivky naznačuje istú nedôveru trhu, na ktorú by sme nemali zabúdať a brať ju pri našom obchodovaní alebo investovaní na vedomie.

Ďalšie novinky zo sveta investovania

Akcie spoločnosti môžete kúpiť TU.

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové