Poslední rozhodnutí Fedu příliš trhy a investory neuklidnilo. Úrokové sazby sice zůstávají beze změny, ale jejich zvýšení stále není zcela vyloučeno. Hlavním problémem je, že sazby zůstávají na relativně vysoké úrovni a jejich budoucí vývoj naznačuje další postupné zvyšování. Trh se tak začíná vyrovnávat s perspektivou obecně vyšší inflace a nemožností návratu k velmi uvolněné měnové politice, což má za následek zvýšenou opatrnost na dražším akciovém trhu.

Samotné akcie se obecně lépe brání proti postupnému nárůstu výnosů, který je podněcován optimismem ohledně budoucího ekonomického růstu. Tak jsme to pozorovali většinu léta, kdy se zdálo, že se měkké přistání je prioritou. Nicméně neočekávané prohlášení šéfa Fedu Powella, že měkké přistání nikdy nebylo tím nejdůležitějším, spolu s náhlým posunem výnosové křivky směrem k novým dlouhodobým maximům, tentokrát akciím neprospělo. Jak bylo očekáváno, sektorům a titulům s delší dobu splatnosti se dařilo hůře, což se nakonec projevilo u společností s největší tržní kapitalizací.

Doplňme k tomu nedůvěru ohledně schopnosti Číny dosahovat plánovaných růstových temp v realitním sektoru vzhledem k trvajícím problémům, anebo kvůli opadnutí boomu okolo AI. Méně významnými problémy jsou stávky v americkém automobilovém průmyslu nebo hrozba omezení vládních výdajů z důvodu neschválení rozpočtu. I to jsou důvody, proč se akciím nahoru moc nechce.

Pokud jde o zmíněné stávky, existují ale i pozitivní signály. Po víkendu se zdá, že hollywoodští scenáristé jsou blíže k dosažení dohody s filmovými studii a to je pozitivní zpráva. V prvních dnech tohoto týdne bychom mohli očekávat růst akcií společností jako Walt Disney nebo Netflix. Je také dobré vědět, že společnost Chevron již dosáhla dohody ohledně ukončení stávky zaměstnanců australských LNG terminálů, což je povzbudivá zpráva, zejména s ohledem na nadcházející zimní topní sezónu v Evropě. Na druhou stranu z Číny přicházejí nedávno spíše špatné zprávy, protože restrukturalizace problematického developera Evergrande se opět odkládá a akcie této společnosti klesly o dalších 25 %.

Z Německa, které už má pověst „nemocného muže Evropy,“ přicházejí mírně pozitivní indikace, jak ukazují indexy PMI a Ifo. Avšak tato zlepšení samy o sobě nestačí k nastartování optimismu. Během příštího týdne nás čekají důležitá oznámení týkající se předběžné zářijové inflace v Německu a v eurozóně. V USA budou zajímavé zejména objednávky dlouhodobé spotřeby a index aktivity ISM Chicago, ale také statistiky ze stagnujícího realitního sektoru. I když růst cen domů vychází z omezeného a málo likvidního trhu, současně podporuje spotřebu.

V pátek bude zveřejněn odhad meziroční změny CPI pro eurozónu za září, kde se očekává zpomalení růstu na 4,5 %. Jádrová inflace eurozóny by měla dle očekávání činit 4,8 %.

| Ukaza1tel | Období | *Odhad | Předchozí |

|---|---|---|---|

| CPI – Německo (m-m) | září – předběžný | 0,3 % | 0,3 % |

| CPI – Německo (y-y) | září – předběžný | 4,6 % | 6,1 % |

| CPI odhad – eurozóna (y-y) | září | 4,5 % | 5,2 % |

| CPI – eurozóna (m-m) | září – předběžný | 0,5 % | 0,5 % |

| Růst HDP – USA (q-q) (anualizováno) | 2Q – třetí, konečný | 2,2 % | 2,1 % |

| Deflátor HDP – USA | 2Q – třetí, konečný | 4,6 % | 6,1 % |

Kvartální sezona

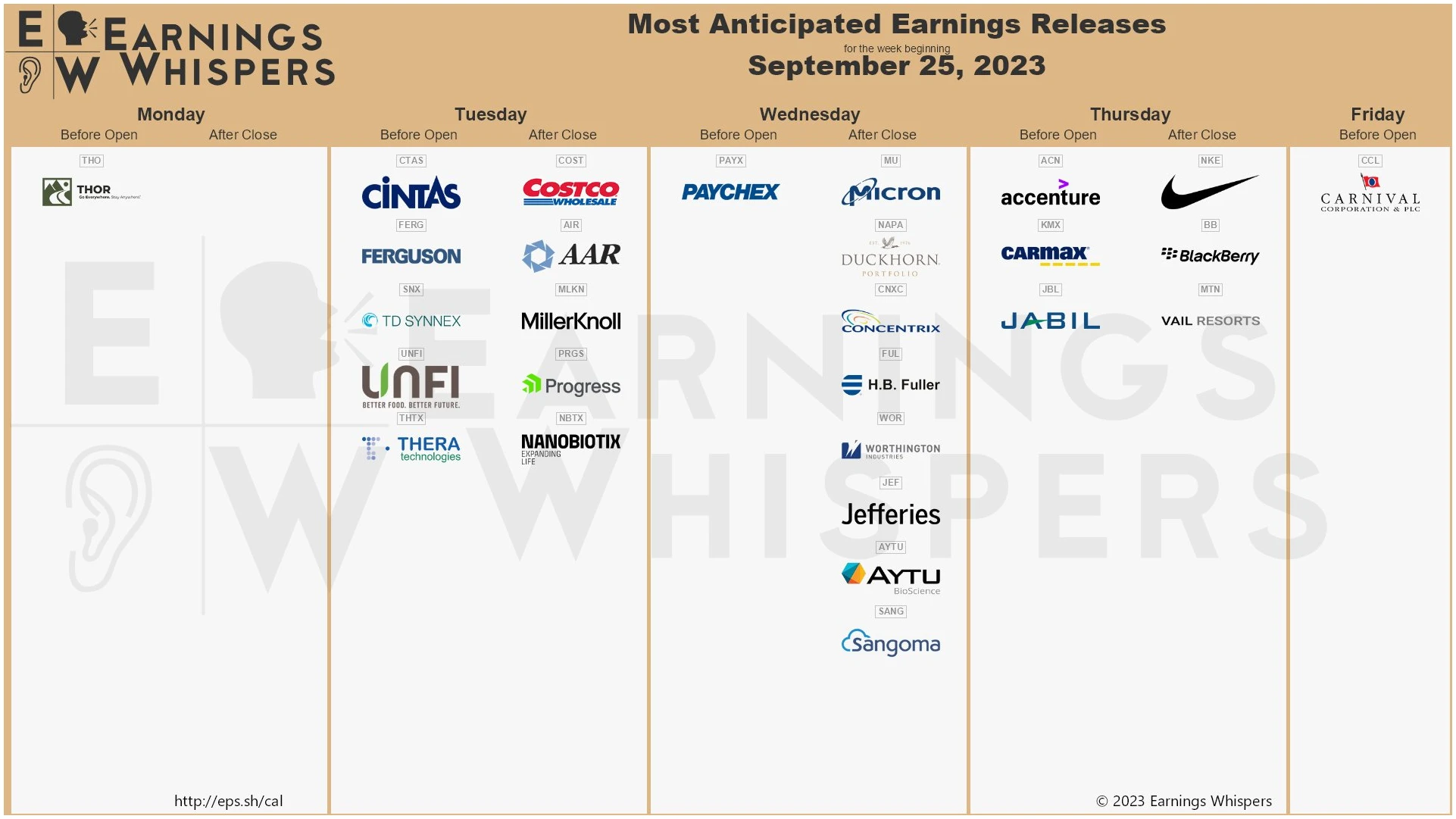

Co se týče korporátních výsledků, investoři budou přihlížet zejména na Micron a Nike. První jmenovaný se navzdory zveřejněným výsledkům drží překvapivě dobře, to se o Nike říct nedá. Z pražské burzy tento týden představí své výsledky populární dividendový titul Philip Morris ČR.

Upozorňujeme:

– Článok nie je investičným odporúčaním

– Historická výnosnosť nie je nikdy zárukou budúcich výnosov

– Investície na kapitálových trhoch sú vždy rizikové