Európske akcie – Pokles lídrov v kľúčových sektoroch

Európske akcie, reprezentované indexom STOXX Europe 600, zaostávajú v roku 2024 za výkonom amerického S&P 500. Kým americký index vzrástol o 18,3 %, európske akcie pridali len 8,3 %. Akcie v Európe čelia novým výzvam, keď lídri minulých rokov strácajú svoju silu. Luxusný tovar, ktorý jeden z hlavných motorov rastu, zažívajú výrazný pokles, čo vytvára otázniky nad budúcimi výnosmi. To všetko sa deje v čase, keď je dôvera investorov otrasená spomalením ekonomického rastu a napätím medzi EÚ a Čínou. V septembri padla nálada investorov na 8 mesačné minimum.

Európske firmy čelia problémom s konkurencieschopnosťou v porovnaní s čínskymi a americkými spoločnosťami. Táto situácia najviac ovplyvňuje Nemecko, ktoré je považované za motor európskej ekonomiky, ale v poslednom období zápasí s ekonomickými problémami v priemyselnom sektore.

Navyše to nevyzerá v rýchle obnovenie nemeckej ekonomiky. Potvrdzujú to najnovšie údaje ZEW indexu, ktorý meria názory odborníkov na smerovanie nemeckej ekonomiky v najbližších šiestich mesiacoch. Index sa v septembri prepadol na najnižšiu úroveň za posledných 11 mesiacov. Domácnosti v eurozóne sú tiež pod tlakom rastúcich životných nákladov, čo sa prejavuje v slabom raste maloobchodných tržieb.

Ďalším vážnym problémom, ktorým Európa čelí, je obchodné napätie s Čínou. Približne 8 % príjmov európskych firiem pochádza z Číny, zatiaľ čo v prípade amerických spoločností to predstavuje iba 2 %. Ak sa riziko obchodnej vojny zvýši, rôzne európske spoločnosti môžu čeliť ďalšiemu poklesu.

Navyše Čína sa topí v problémoch. Začiatkom septembra klesli najmä akcie európskych luxusných spoločností (LVMH, Hermes a Brunello Cucinelli) v dôsledku rastúcich obáv zo spomaľujúceho sa dopytu v Číne, čo je kľúčový trh pre tieto značky. Čínska ekonomika, druhá najväčšia na svete, vykazuje známky spomalenia, čo vyvoláva neistotu medzi investormi. Index hlavných luxusných akcií v Európe (STOXX Europe Luxury 10) klesol za posledný mesiac o 10 %.

Spoločnosti ako LVMH Moët Hennessy Louis Vuitton, alebo Hermés pritom viedli európske trhy k rastu v minulom roku. Spomalenie čínskej ekonomiky a pokles cien ropy prispievajú aj k neistote v energetickom sektore, kde firmy ako BP, Shell a TotalEnergies čelia tlaku. Rovnako sú na tom ťažobné spoločnosti, ktoré sú závislé na klesajúcich cenách železnej rudy a medi. Spolu s nimi zaznamenali pokles aj automobilky a pár technologických lídrov, na čele s ASML. Tieto odvetvia stáli za úspechom európskych akcií v posledných dvoch rokoch, no teraz sú na ústupe.

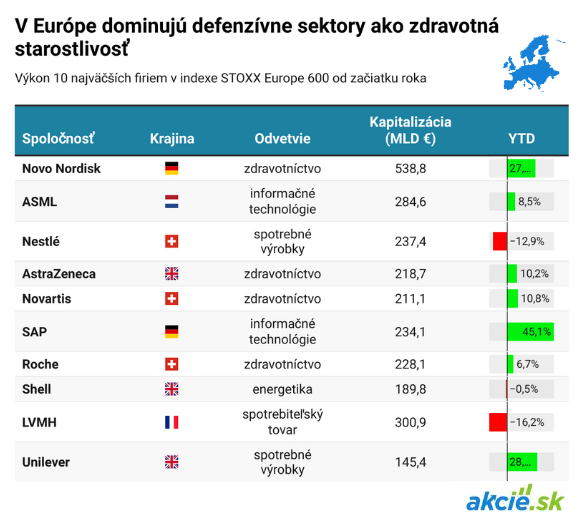

Investori na tieto zmeny reagujú. Tento rok už došlo k výberom miliárd USD z fondov zameraných na Európu, zatiaľ čo americké akciové trhy prekonávajú svoje historické maximá. Ariane Hayate, správca fondu v Edmond de Rothschild Asset Management, uviedol, že v Európe dochádza k zmene lídrov na trhu. „Menšie a defenzívnejšie sektory teraz vedú,“ dodal.

Očakávania do budúcnosti: Defenzívne sektory na vzostupe

Zatiaľ čo americkému trhu dominujú veľké technologické firmy, ktoré tvoria až 50 % výnosov, v Európe dominujú defenzívne sektory ako zdravotná starostlivosť. Z piatich najväčších prispievateľov k výnosom indexu Stoxx 600 v tomto roku štyri pochádzajú práve zo zdravotníctva, pričom ďalším silným hráčom je Unilever.

Tieto defenzívne sektory však pravdepodobne nebudú schopné priniesť taký silný rast, ako cyklické odvetvia, napríklad luxusné tovary. Jedným z potenciálnych svetlých bodov na európskych trhoch sú banky. Tie tento rok zaznamenali 18 % rast, pričom nízke valuácie naznačujú, že v tomto sektore môže byť stále priestor na ďalší rast.

Gilles Guibout, správca portfólia v Axa Investment Managers, očakáva, že rastúce dividendy môžu pomôcť zlepšiť valuácie v bankovom a energetickom sektore. Podľa Guibouta by znižujúce sa úrokové sadzby mohli uľaviť spotrebiteľskému sektoru, ktorý už začal prekonávať trh počas tohto leta. Rastúce dividendy a zisky by mohli podporiť ich dlhodobý rast a prilákať viac investorov.

ECBčka chce naštartovať ekonomiku

Európska centrálna banka (ECB) sa rozhodla druhýkrát v tomto roku znížiť úrokové sadzby o štvrť percentuálneho bodu z 4,25 % na 4 %. Tento krok prišiel po tom, čo sa inflácia v eurozóne v auguste výrazne spomalila na 2,2 % z júlových 2,6 %. Zníženie úrokových sadzieb by malo zlepšiť prístup k lacnejšiemu financovaniu, čo by mohlo podporiť spotrebu a investície v ekonomike.

ECB očakáva, že inflácia za rok 2024 dosiahne v priemere 2,5 %, v roku 2025 klesne na 2,2 % a v roku 2026 sa dostane na cieľovú úroveň 1,9 %. Zároveň sa očakáva, že tlak na zvyšovanie cien v dôsledku vysokého rastu miezd bude postupne odznievať, čo by malo prispieť k stabilizácii cien v eurozóne.

Ďalšie novinky zo sveta investovania

Akcie európskych spoločností si môžete kúpiť TU.

Upozorňujeme:

- CFD sú komplexné nástroje a prichádzajú s vysokým rizikom rýchlej straty peňazí v dôsledku pákového efektu.

- 76 % účtov retailových investorov stráca peniaze pri obchodovaní s CFD s týmto poskytovateľom.

- Mali by ste zvážiť, či rozumiete fungovaniu CFD a či si môžete dovoliť podstúpiť vysoké riziko straty svojich peňazí.