Voľby v USA 2024

Americké prezidentské voľby v roku 2024 sľubujú viac než len súboj medzi dvoma kandidátmi – sú príležitosťou, ako môžu investori preskúmať možné príležitosti aj riziká na globálnych trhoch. Na jednej strane bývalý prezident Donald Trump, ktorý prichádza s politikou zameranou na zníženie daní, protekcionizmus a fosílne palivá. Na druhej strane viceprezidentka Kamala Harrisová, ktorá pokračuje v progresívnej agende zelenej energie a podpory inovácií.

Ako môžu tieto zásadne odlišné politické stratégie ovplyvniť trhy s menami, komoditami alebo akciami? A ako môžu investori využiť očakávané zmeny na trhu? V tomto článku sa pozrieme na hlavné vplyvy na trhu, ktoré môžeme očakávať, a tiež na potenciálne stratégie, ako sa na toto obdobie volatility pripraviť.

Viac informácií nájdete aj v analytickom reporte XTB Americké voľby očami investora a živom vysielaní XTB dnes v noci od 1:00.

Trumpova agenda a jej potenciálny vplyv na kľúčové trhy

Trumpov návrat na scénu prináša staronovú víziu pre Ameriku: podpora tradičného priemyslu, znižovanie daní a prísnejšie obchodné pravidlá. Jeho prístup má jasný vplyv na niekoľko dôležitých trhov:

- Energetický sektor (ropa a zemný plyn)

Stávka na fosílne palivá a dereguláciu môže rozprúdiť americký energetický trh. Očakáva sa, že zvýšená ťažba ropy v USA by mohla znížiť globálne ceny tejto komodity, čo ovplyvní nielen americké energetické spoločnosti, ale aj ceny ropy WTI, ktoré by mohli čeliť pretlaku zásob. - Priemyslové sektory

Trumpovo znovuzavedenie ciel na import z Číny a EÚ má potenciál podporiť domácu výrobu a priemysel, čo môže prospieť odvetviam, ako je oceliarstvo, stavebníctvo a automobilový priemysel. Avšak vyššie ceny dovážaných surovín by mohli znamenať aj vyššie náklady pre amerických výrobcov. - Americký dolár (USD)

Protekcionistický prístup môže dolár posilniť vďaka obmedzeniu importov a zvýšeniu domáceho dopytu, ale zvýšený deficit z nižších daní by mohol spôsobiť oslabenie dolára. Kľúčové menové páry, ako EUR/USD a USD/JPY, môžu výrazne reagovať na zmeny obchodnej politiky a globálnej neistoty.

Harrisovej agenda a jej potenciálny vplyv na kľúčové trhy

Kamala Harrisová prináša stabilitu a pokračovanie v kurze, ktorý nastavil Joe Biden, s dôrazom na udržateľnosť, inovácie a ekologickú zodpovednosť. Jej prístup ovplyvní nasledujúce sektory:

- Obnoviteľné zdroje energie

Investície do zelenej energie by mohli výrazne podporiť trhy so solárnou a veternou energiou a pritiahnuť záujem o spoločnosti, ako sú Tesla alebo NextEra Energy. Znížený dopyt po fosílnych palivách by však mohol spôsobiť oslabenie trhov s ropou a plynom. - Technologické sektory

Podpora inovácií a výskumu, najmä v oblasti znižovania uhlíkových emisií, by mohla posilniť technologické spoločnosti. Index Nasdaq, ktorý je silne zameraný na technológie, by mohol ťažiť z tohto rozvoja aj z vládnych stimulov zameraných na vývoj v oblasti zelenej energie. - Zdravotnický sektor

Zdravotnícke reformy zamerané na zníženie nákladov na lieky a zlepšenie prístupu k starostlivosti by mohli pozitívne ovplyvniť spoločnosti v zdravotníctve. Rozšírenie zdravotnej starostlivosti by mohlo pomôcť sektoru S&P 500 Healthcare a priniesť nové príležitosti pre firmy zamerané na zdravotnícke technológie a farmaceutiká.

Čo nám hovoria historické údaje o volatilite pred voľbami?

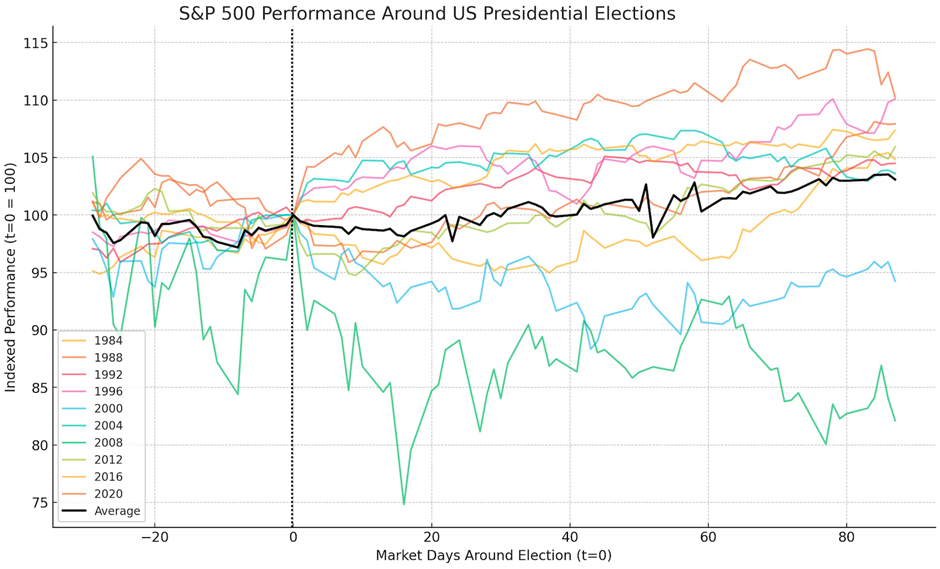

Historicky vzaté, voľby zvyšujú volatilitu na trhu. Dáta ukazujú, že pred voľbami dochádza k výraznému poklesu volatility meranej indexom VIX, ktorý môže trvať až do konca roka. V tomto období býva trh menej dynamický, čo vytvára príležitosti pre obchodníkov: za posledných deväť rokov. vzrástol index S&P 500 v tomto období v 75 % prípadov v priemere o viac ako 3 %.

Ako sa môže meniť dolár v závislosti od výsledku volieb?

Trumpov prístup k výdavkom a stimulom by mohol podporiť hospodársky rast, ale zároveň zvýšil rozpočtový deficit. Kritika Federálneho rezervného systému (Fed) a snaha o slabší dolár by zase mohli podporiť amerických exportérov. Harrisová by naopak mohla zaviesť stabilnejší prístup s nižšími clami a otvorenejšou obchodnou politikou, čo by mohlo viesť k stabilnejšiemu alebo silnejšiemu doláru.

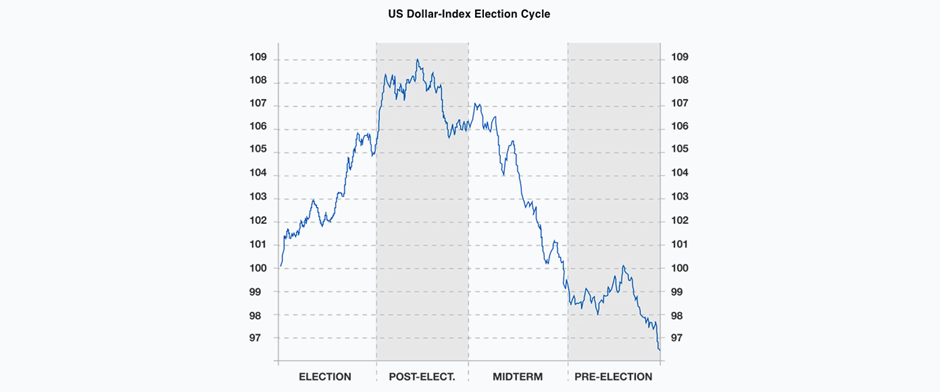

Z historického pohľadu dosahuje dolár najlepšiu výkonnosť práve vo volebných rokoch, zatiaľ čo v povolebných rokoch má tendenciu oslabovať.

Čo môžeme očakávať od jednotlivých inštrumentov?

EUR/USD v období amerických prezidentských volieb

Historicky nemožno na páre EUR/USD počas volebných rokov vysledovať jasný vývoj, ale väčšia volatilita je častým javom, s ktorým by investori mali počítať. Napríklad po voľbách v rokoch 2000, 2004, 2008 a 2012 došlo v reakcii na vtedajšie ekonomické krízy k oslabeniu dolára.

Podľa analytikov Bank of America sa v indexe amerického dolára (DXY) v roku 2024 rysuje medvedí trend, ktorý by mohol znamenať pokles dolára až na úroveň 96,00. Na futures trhoch dochádza od mája k výraznému nárastu short pozícií na EUR/USD, čo môže naznačovať ďalšie oslabovanie dolára.

Japonský yen počas neistoty

USD/JPY je ďalším párom, ktorý bude voľbami ovplyvnený. Yen je považovaný za bezpečné aktívum, a preto v období politickej neistoty často voči doláru posilňuje. Investori zameriavajúci sa na ochranu kapitálu by mali mať tento pár na radare.

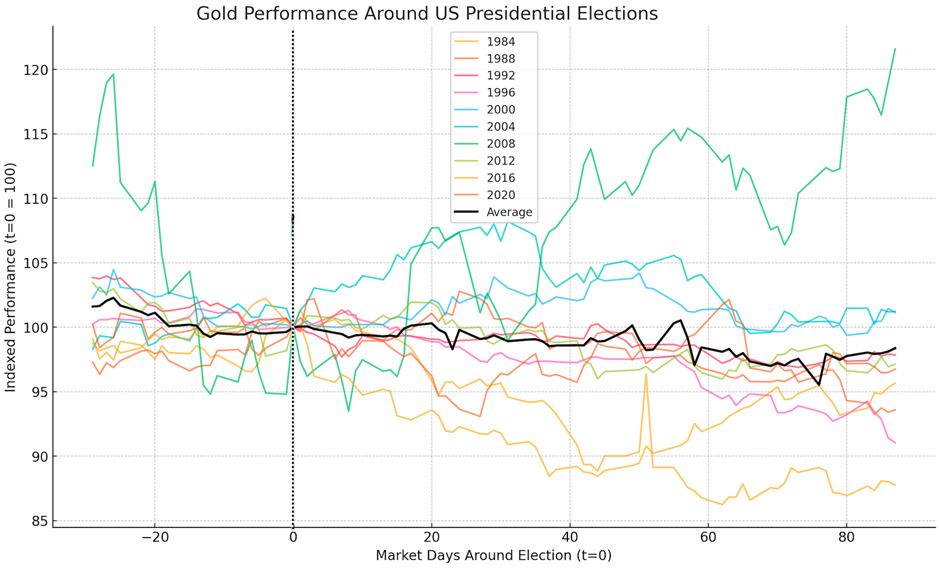

Zlato ako bezpečný prístav

Voľby často zvyšujú dopyt po zlate ako tradičnom zabezpečení proti inflácii a trhovým výkyvom. Trumpov protekcionizmus by mohol jeho cenu podporiť, zatiaľ čo stabilizujúca politika Harrisovej by naopak mohla spôsobiť pokles. Analytici Bank of America upozorňujú na možnosť vyššieho dopytu po striebre v prípade ekonomického oživenia, zatiaľ čo zlato zostáva atraktívne pri historických maximách.

Ropa (WTI) a jej citlivosť na politiku

Vývoj cien ropy WTI bude ovplyvnený prístupom budúceho prezidenta k energetickej politike. Trumpova podpora fosílnych palív by mohla viesť k poklesu cien kvôli rastu produkcie, zatiaľ čo Harrisová by mohla presadiť ekologické opatrenia obmedzujúce dopyt po rope, čo by mohlo naopak ceny zvýšiť. Ropa aktuálne čaká na oživenie globálneho dopytu, najmä z USA a Číny.

Akciové indexy S&P 500 a Nasdaq

Americké akciové indexy sú citlivé na výsledky volieb. Trumpovo znižovanie daní by mohlo krátkodobo prospieť priemyselným odvetviam a energetike, zatiaľ čo Harrisová by mohla podporiť technologické akcie, čo by mohlo mať pozitívny vplyv na Nasdaq. Historické údaje naznačujú, že neočakávané výsledky volieb alebo dlhé oneskorenie pri sčítaní hlasov môžu spôsobiť výraznú volatilitu, zatiaľ čo jasné výsledky naopak podporujú rast.

Stratégia pre obchodovanie počas volebného obdobia

Voľby teda bezpochyby prinášajú volatilitu, a s ňou aj potenciál pre obchodné príležitosti. Ako ich ale konkrétne využiť?:

- Kombinácia pozícií na VIX a S&P 500: Historicky sa počas volieb ukázala ako výhodná kombinácia krátkej pozície na VIX a dlhej na S&P 500, kedy tieto indexy reagovali opačne.

- Skalping a krátkodobé obchody: Zvýšená volatilita podporuje stratégiu skalpingu a krátkodobých obchodov, ktoré vyžadujú starostlivé riadenie rizík.

- Hedging portfólia: Pri očakávaní neistoty vo voľbách je vhodné použiť krátke pozície ako ochranu proti nečakaným výkyvom trhu.

- Analýza sentimentu: Indexy ako VIX a sentimentálne prieskumy obchodníkov (napríklad AAII alebo Fear & Greed Index) môžu obchodníkom pomôcť zorientovať sa v nálade trhu a pripraviť sa na rôzne scenáre.

Záver

Voľby v USA v roku 2024 sú viac než len zmena vo vedení – predstavujú zásadný okamih pre globálne trhy, ktorý môže ovplyvniť forex, komodity a akciové indexy po celom svete. Pre obchodníkov, ktorí sa dokážu rýchlo prispôsobiť a riadiť svoje riziko, tieto voľby predstavujú mimoriadnu príležitosť. Pochopenie politických a ekonomických súvislostí môže byť kľúčom k úspechu na trhoch, nech už voľby dopadnú akokoľvek.

Zvažujete ďalšie informácie? Analytický report XTB Americké voľby očami investora ponúka podrobný prehľad možných scenárov vývoja trhov. Navyše môžete v noci sledovať kontinuálny stream na YouTube, kde XTB prináša aktuálne dianie priamo z volieb dnes od 1.00 h.

Rozdielové zmluvy sú komplexné nástroje a v dôsledku použitia finančnej páky sú spojené s vysokým rizikom rýchleho vzniku finančnej straty. Pri 74 % účtov retailových investorov došlo pri obchodovaní s rozdielovými zmluvami u tohto poskytovateľa k vzniku straty. Mali by ste zvážiť, či rozumiete tomu, ako rozdielové zmluvy fungujú, a či si môžete dovoliť vysoké riziko straty svojich finančných prostriedkov. Investovanie je rizikové, investujte zodpovedne.

Investovanie je rizikové. Investujte zodpovedne.

Ďalšie novinky zo sveta investovania

Upozorňujeme:

- CFD sú komplexné nástroje a prichádzajú s vysokým rizikom rýchlej straty peňazí v dôsledku pákového efektu.

- 76 % účtov retailových investorov stráca peniaze pri obchodovaní s CFD s týmto poskytovateľom.

- Mali by ste zvážiť, či rozumiete fungovaniu CFD a či si môžete dovoliť podstúpiť vysoké riziko straty svojich peňazí.